Nesta Documentação:

- Vendas e Faturamento

- Bloquear geração de NF com base na Carga para clientes restritos

- Cadastrar mais de um percentual de margem de lucro para Substituição Tributária dentro de um mesmo estado

- Calcular Custo de Última Aquisição/Custo Médio pelo padrão do sistema de Vendas

- Calcular Impostos de acordo com a nova regra de Substituição Tributária

- Calcular Substituição Tributária para cliente de Goiás Optante pelo Simples com: redução na base de cálculo de substituição tributária

- Configurar a exceção do MVA por produto

- Configurar arquivo Config.ini para consulta de preços

- Configurar usuário único para consulta de preço

- Configurar desvios inferiores e superiores

- Controle de CCD (Certificado de Classificação Desdobrado)

- Devolver Mercadorias

- Efetuar faturamento por Suframa

- Efetuar faturamento por Suframa com destaque de Substituição Tributária

- Emitir Nota com Redução da Base de Cálculo de ICMS

- Emitir Nota de Crédito de ICMS de Ativo Imobilizado

- Emitir Nota Fiscal de Complementar

- Emitir Cupom SAT de Complemento de ICMS

- Emitir Nota para Produtor Rural/Aplicar Alíquota de exceção Diferenciada

- Emitir uma Nota com Base de ICMS dobrada

- Entender as Exceções de ICMS

- Faturamento com regra de incentivo RIOLOG

- Geração de Crédito para Clientes e Fornecedores

- Gerar carga multi-empresa

- Gerar Comissão para mais de um Vendedor

- Gerar Crédito Multi-Empresa

- Gerar faturamento e devolução de Remessa

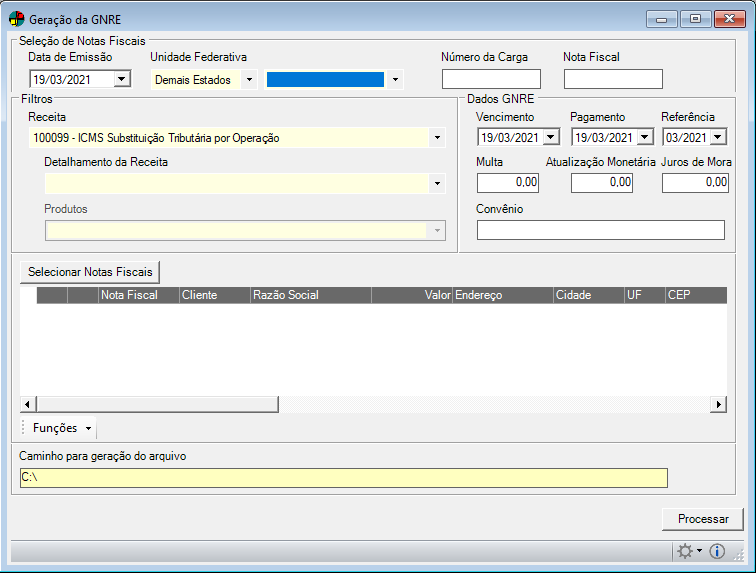

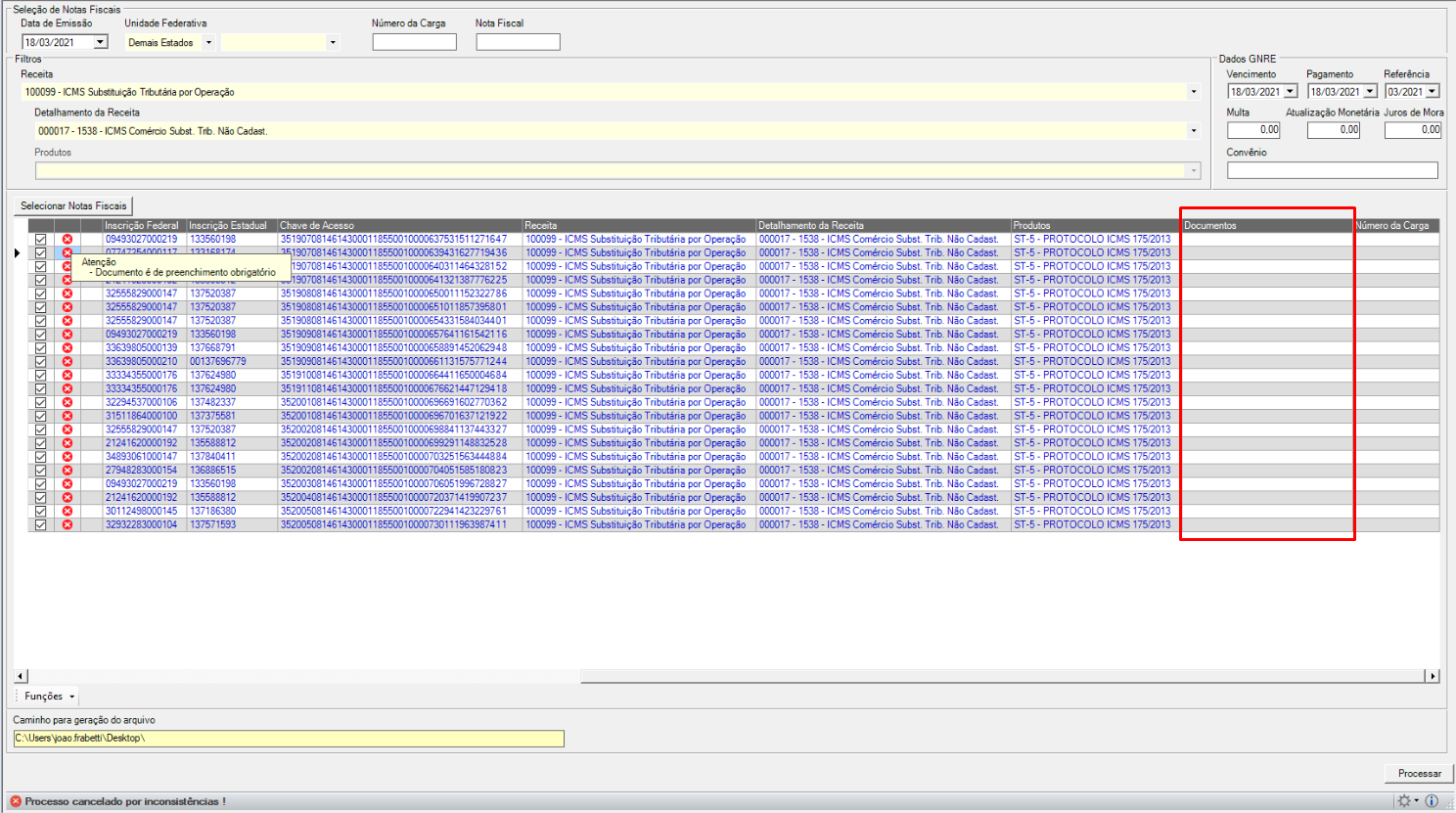

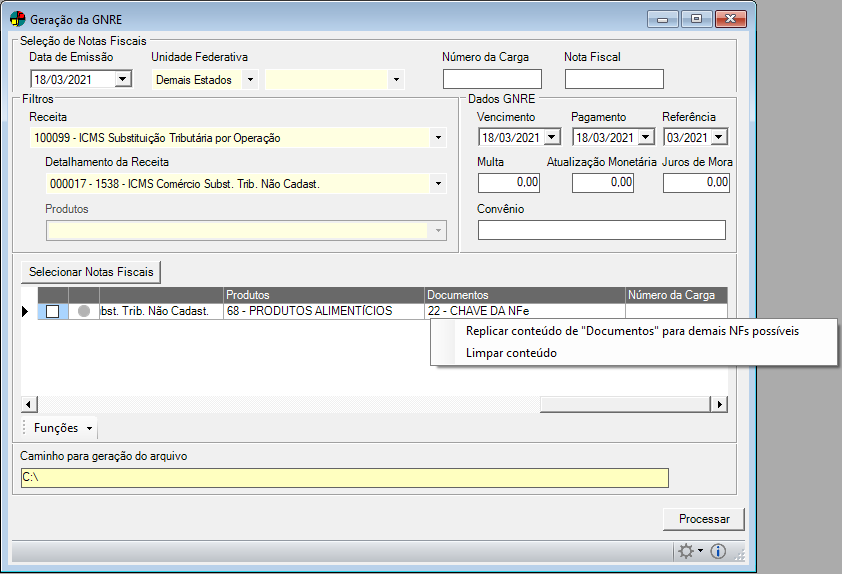

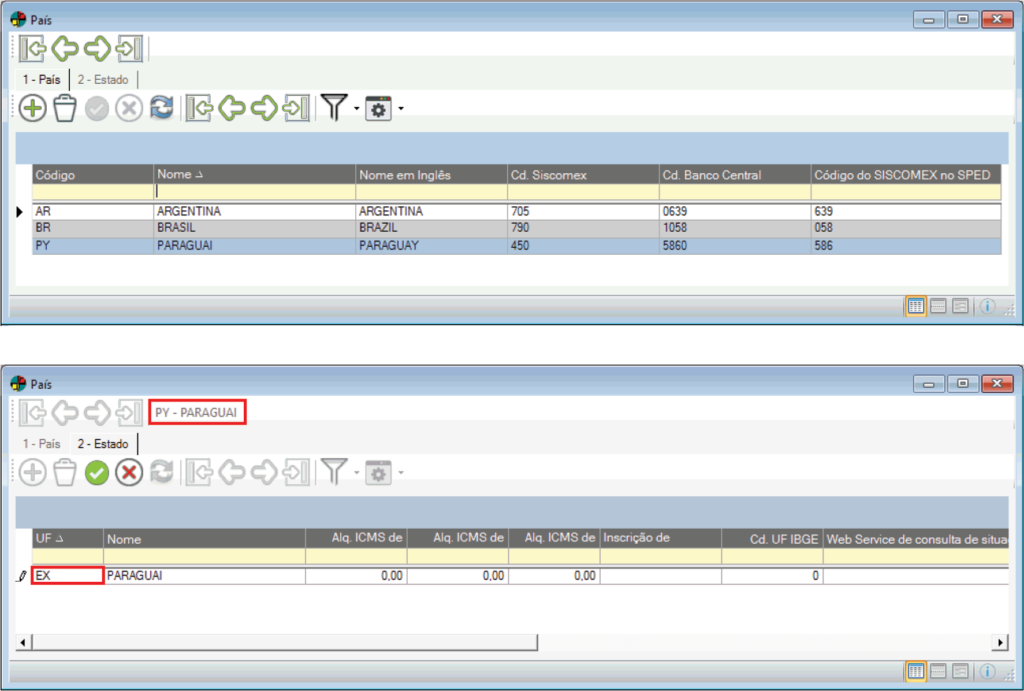

- Gerar GNRE

- Gerar Nota Fiscal considerando retenção de INSS

- Gerar Nota Fiscal para cliente classificado como Órgão Público

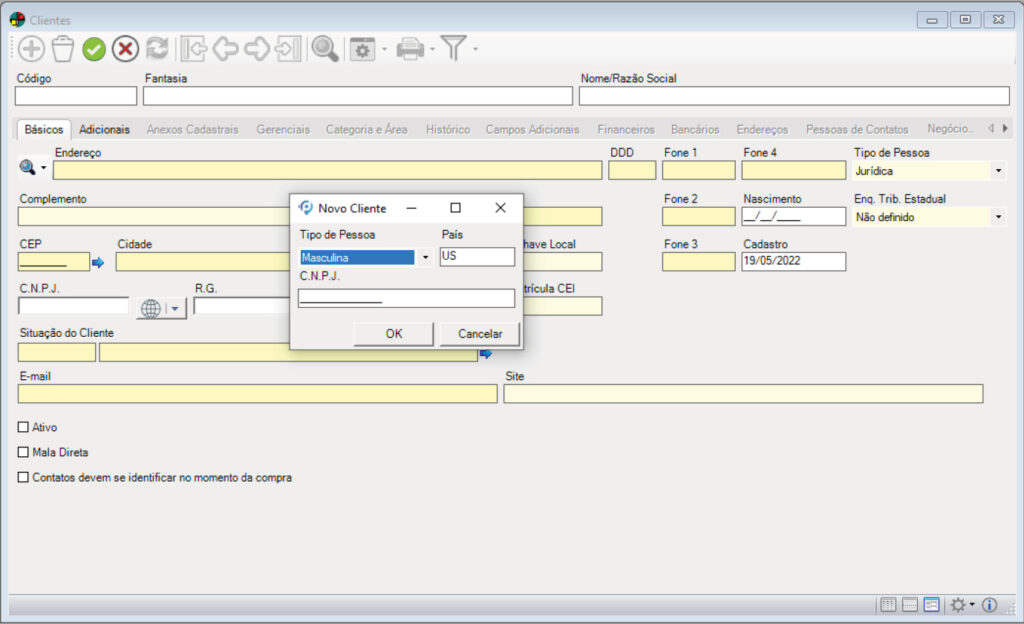

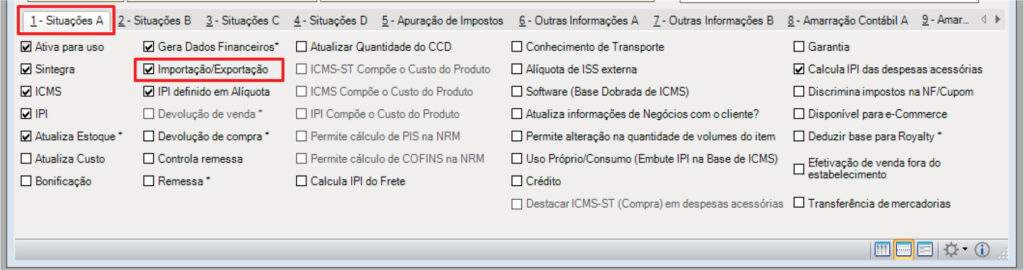

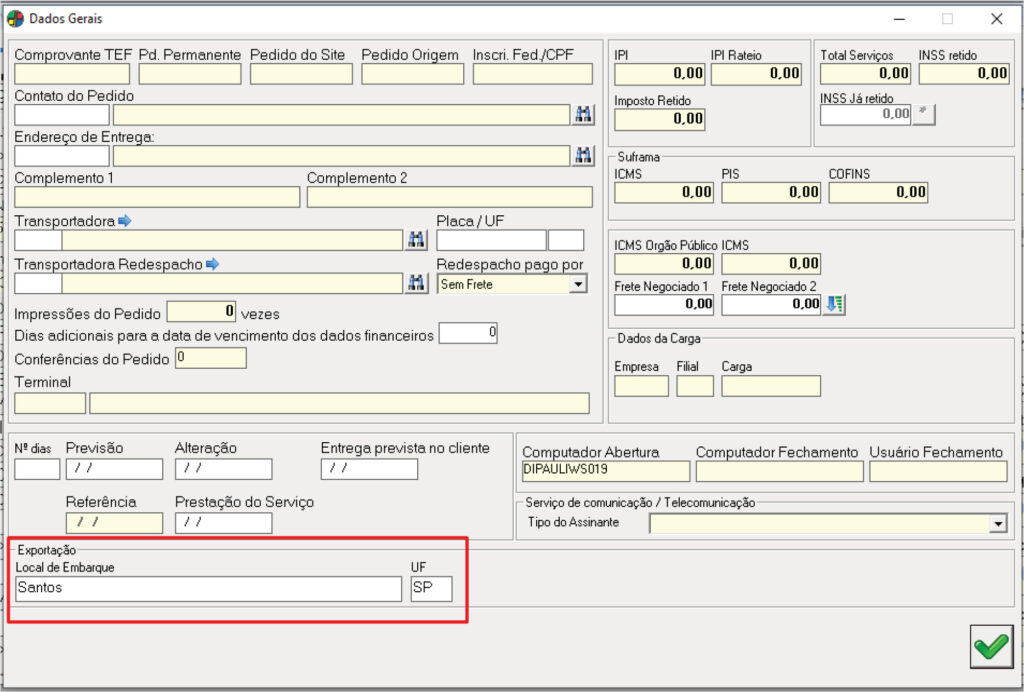

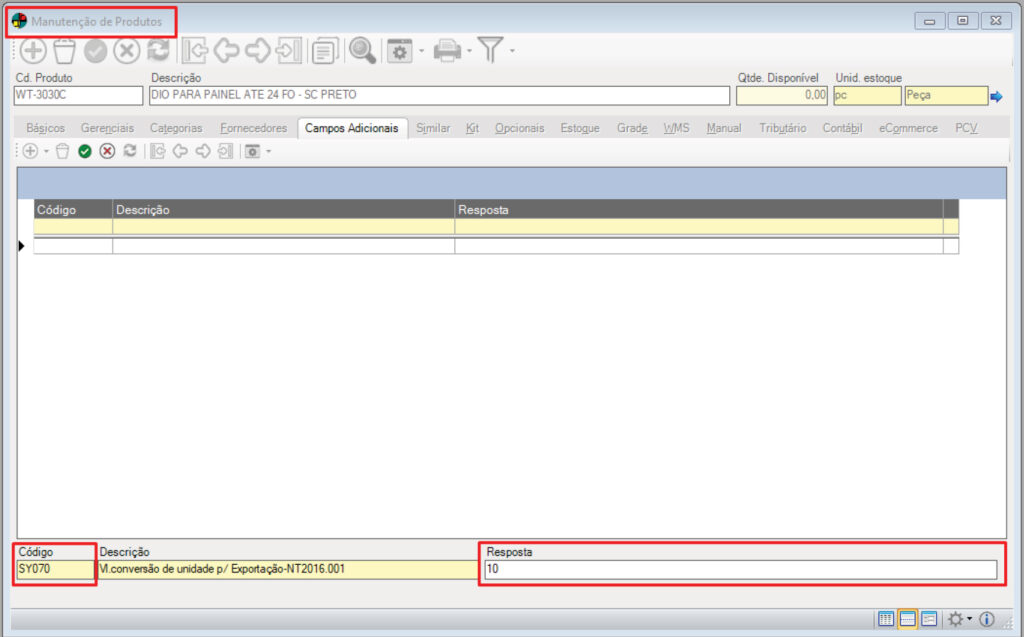

- Gerar Nota Fiscal para Exportação

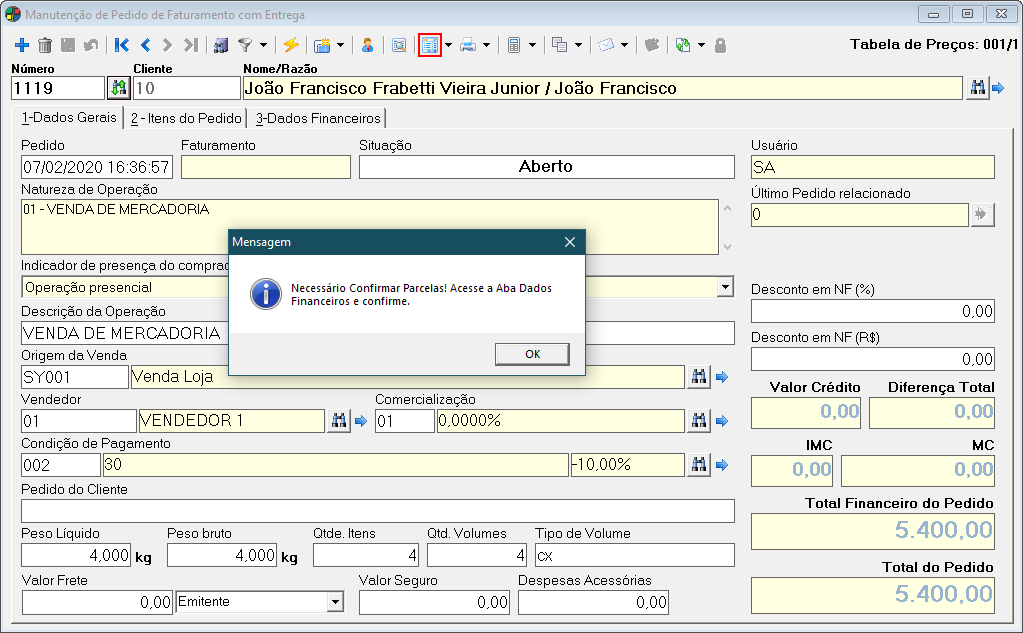

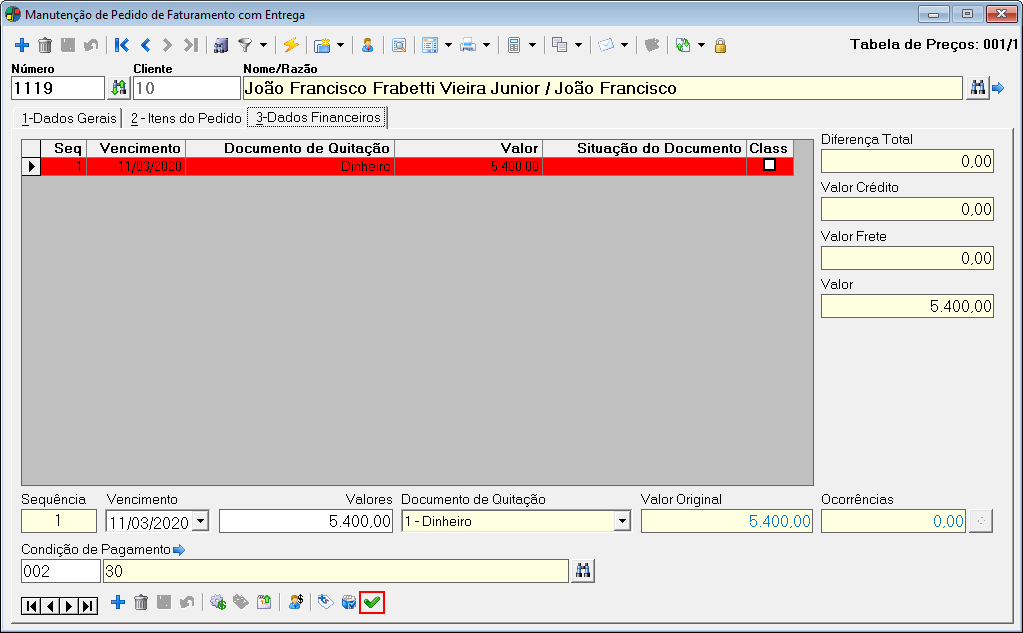

- Gerar um Pedido de Faturamento

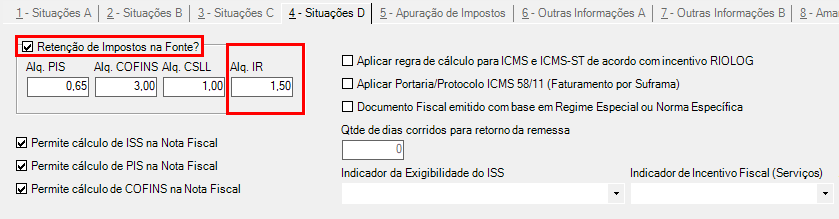

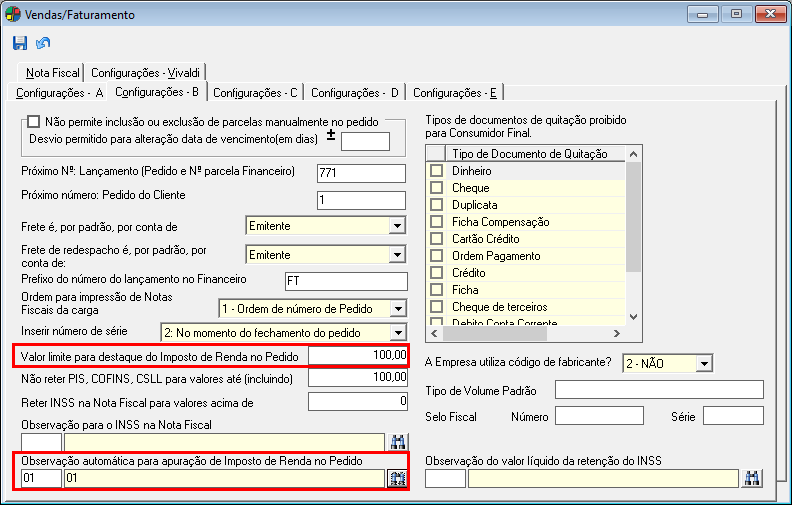

- Gerar Venda com retenção de IR, PIS, COFINS, CSLL utilizando a Natureza de Operação

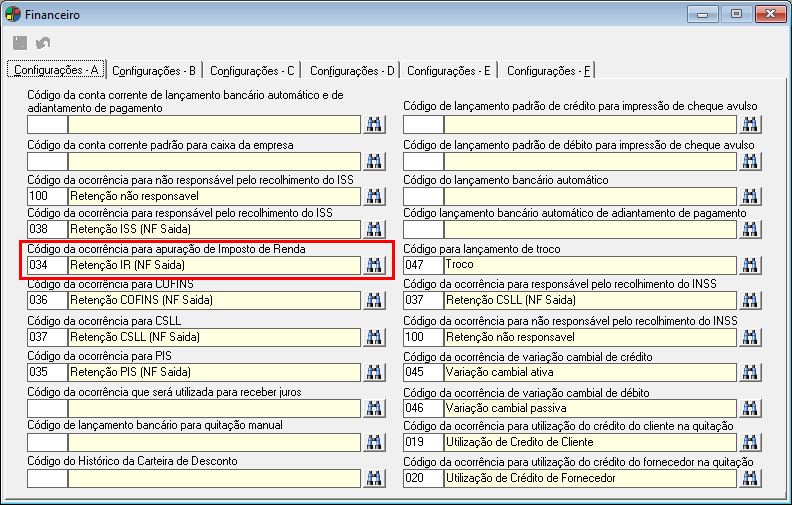

- Gerar Venda com retenção de IR, PIS, COFINS, CSLL e ISS utilizando o Configurador Geral

- Gerenciar Estoques

- Realizar devolução de mais de uma nota fiscal

- Regra para inserção de UP no Pedido de Venda, Pedido de Faturamento e Processos de Carga

- Substituição Tributária para o Estado de Santa Catarina

- Trabalhar com Padronização de CFOPs

- Trabalhar com Aspectos Legais

- Troca de Natureza de Operação Automática para Revenda e Industrialização

- Utilizar a Substituição Tributária

- Venda de Imobilizado

- Consistir descontos e acréscimos no produto no ato da venda

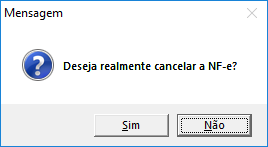

- Cancelar CF-e

- Valores de ICMS-ST da Última Compra no pedido de Faturamento

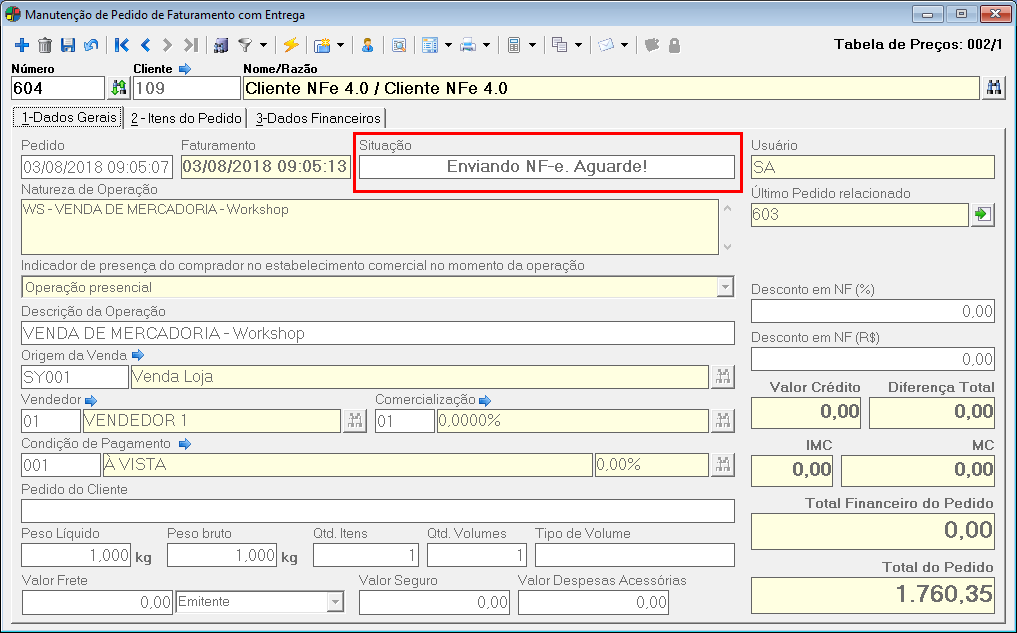

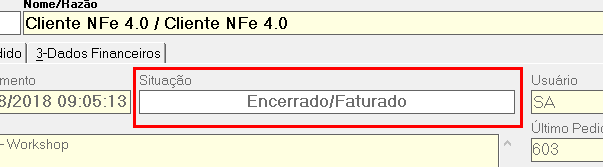

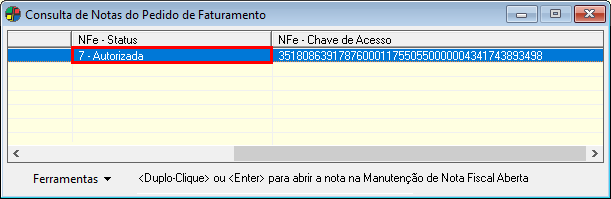

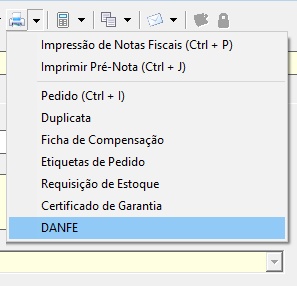

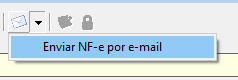

- Enviar NF-e pelo Pedido de Faturamento

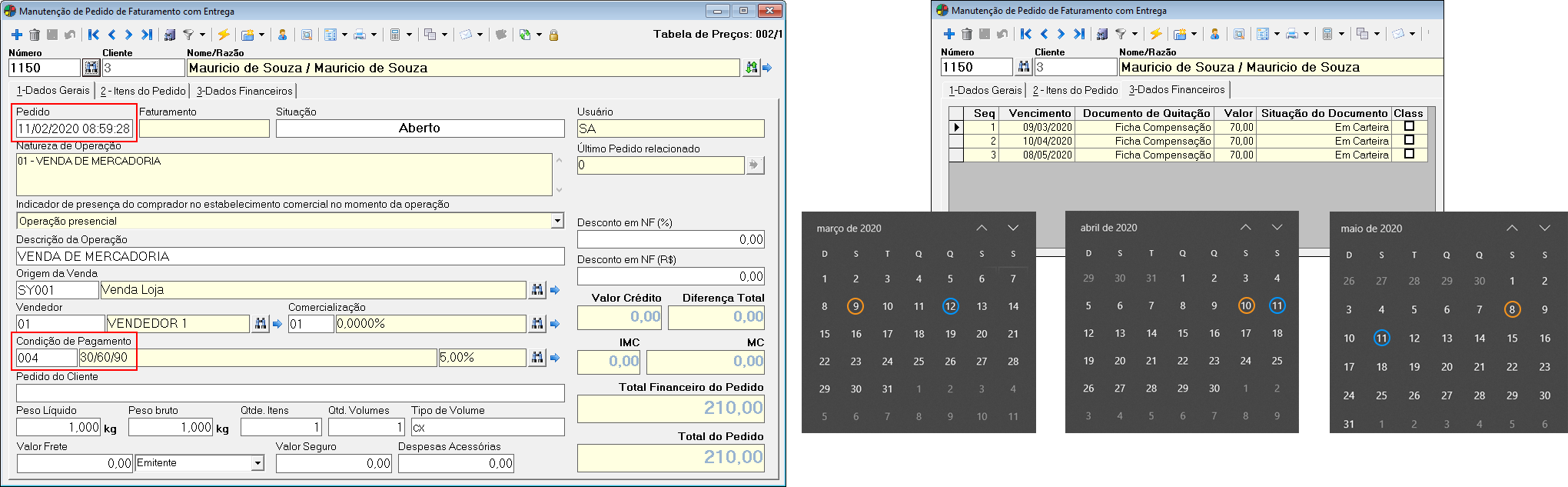

- Regras de Condição de Pagamento de PF com base em PV

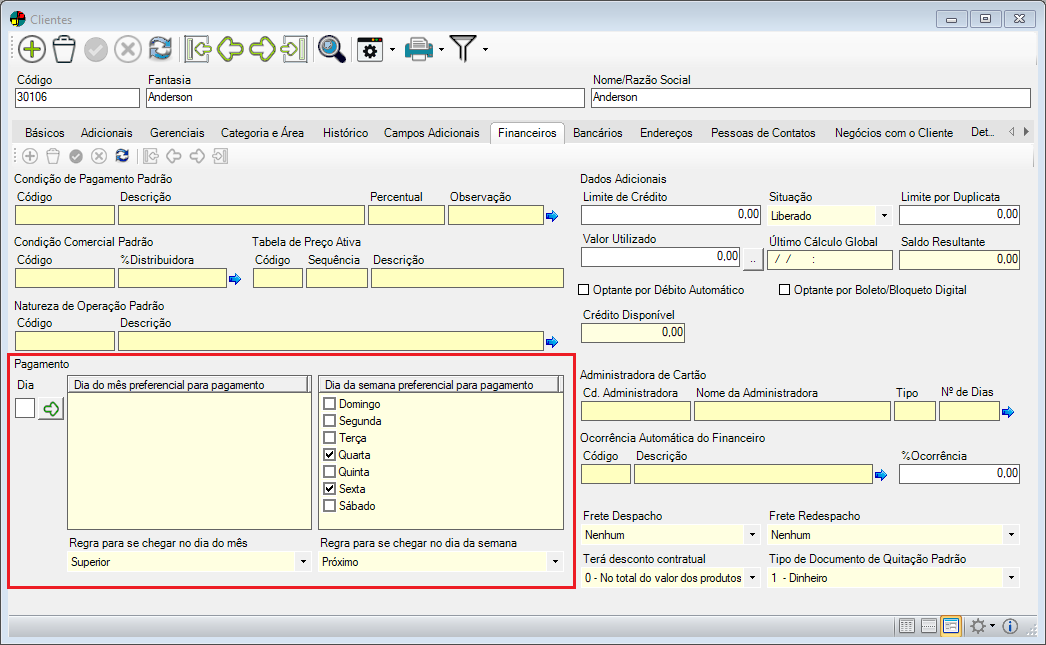

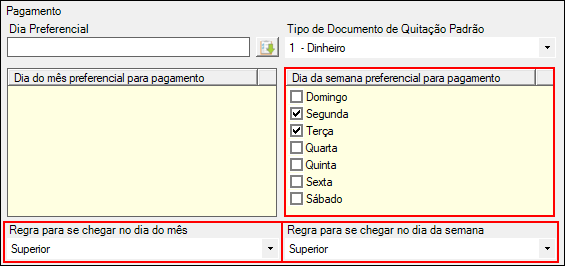

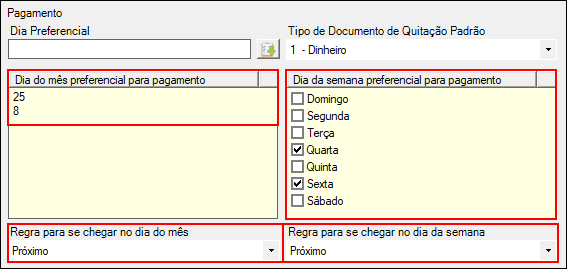

- Configurar dia preferencial para o cliente

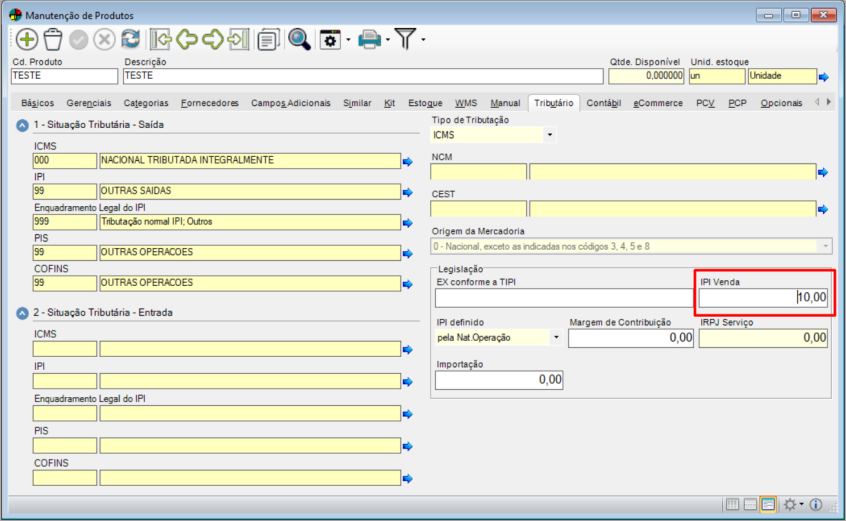

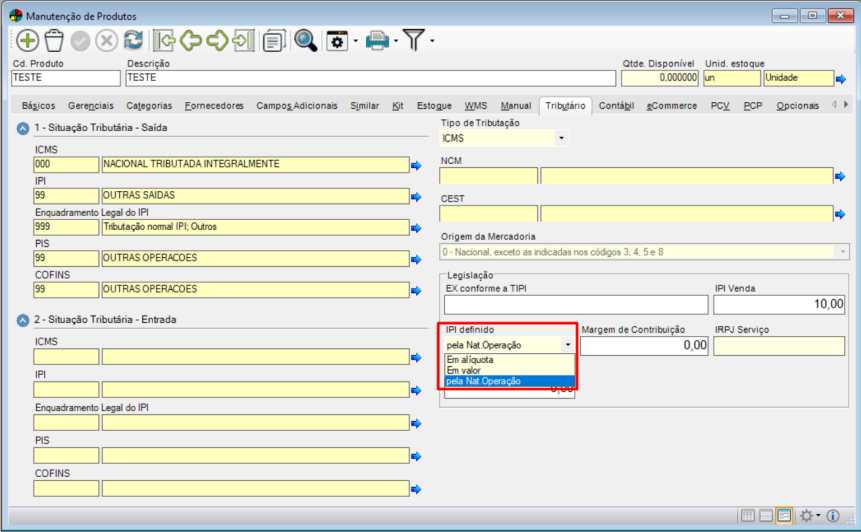

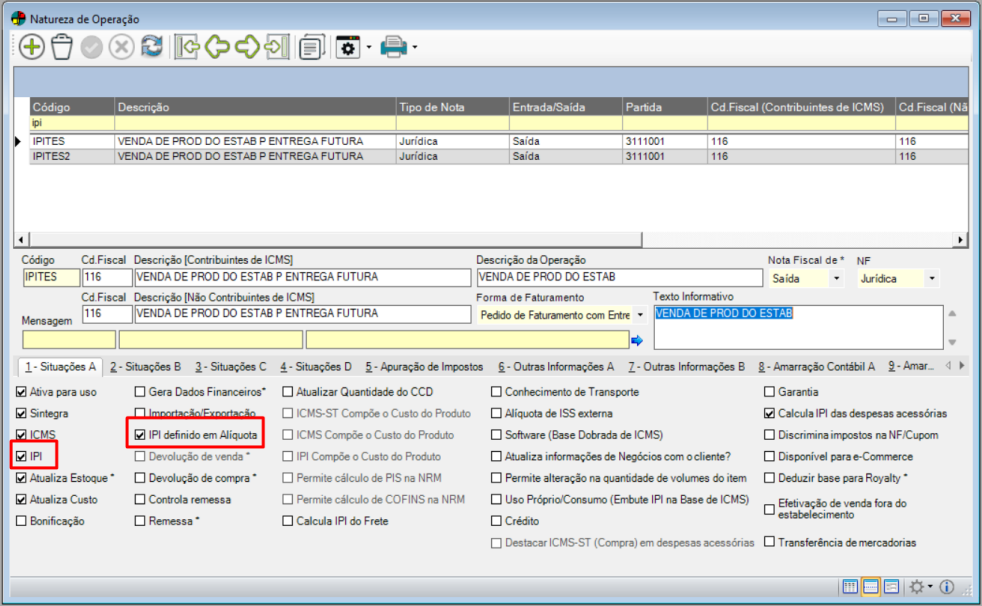

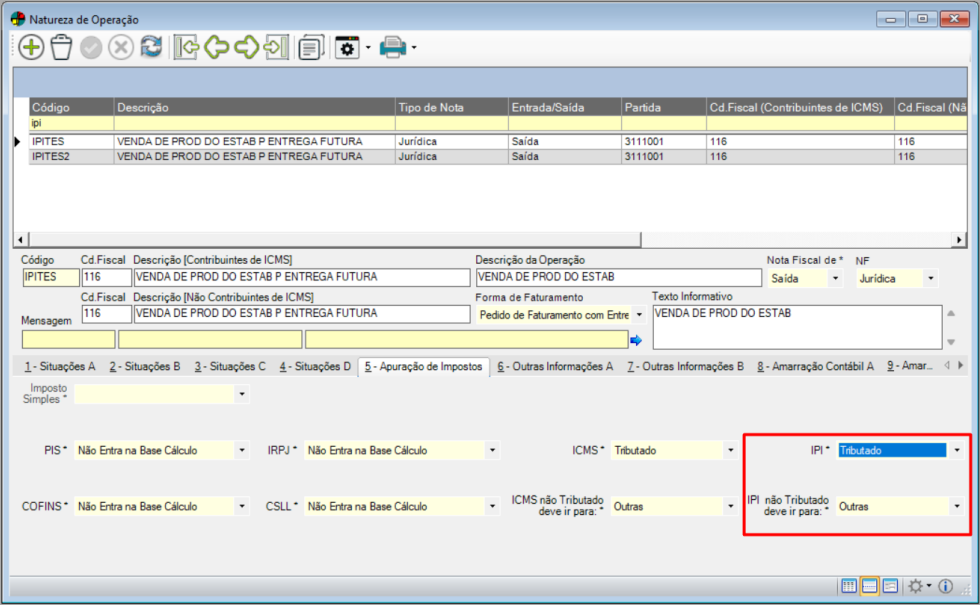

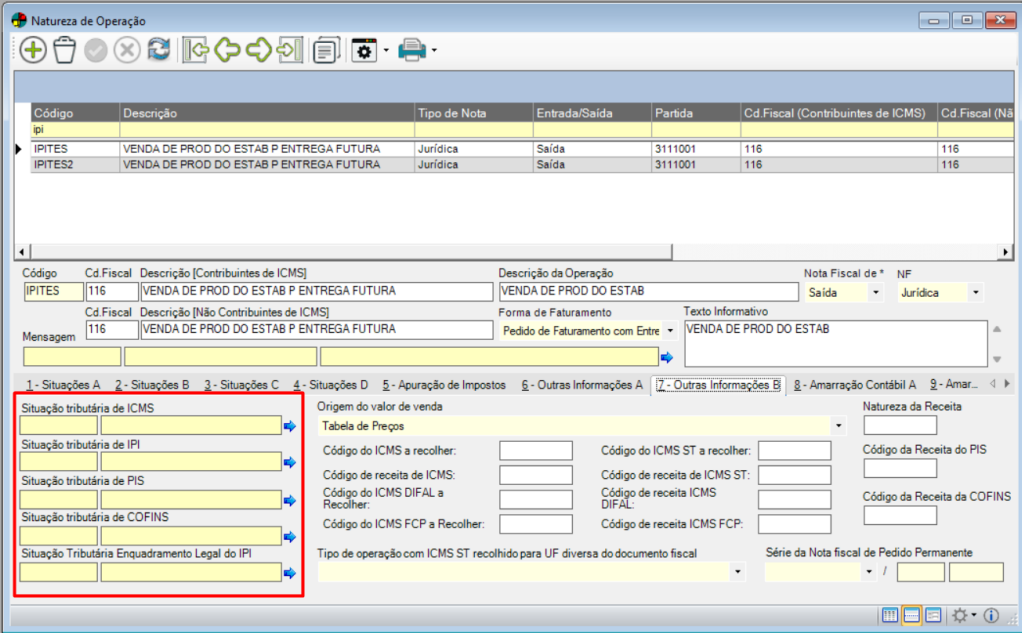

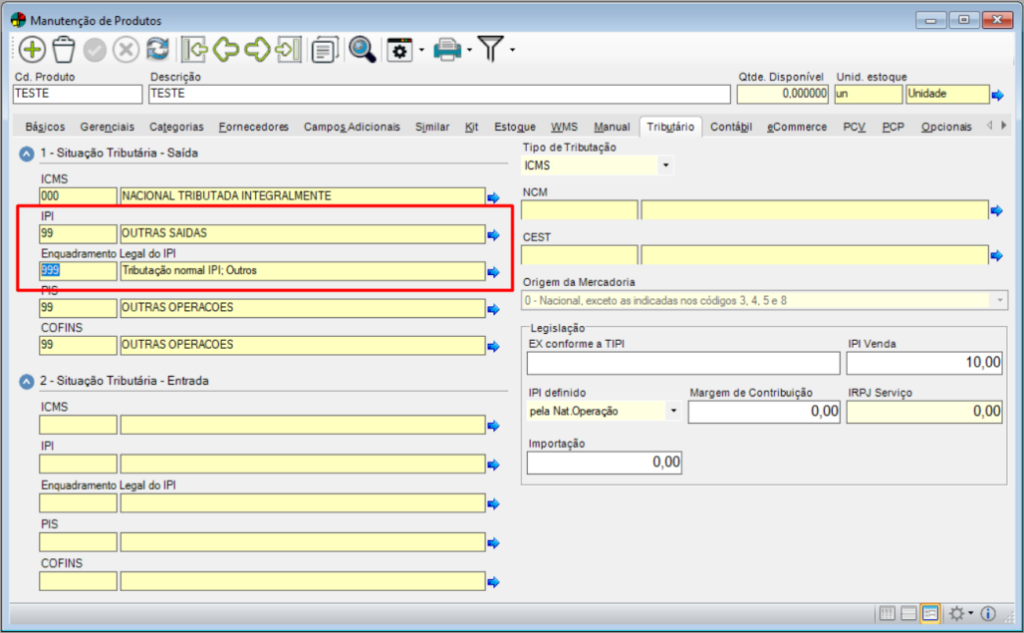

- Configurações possíveis de IPI

- Tools

- Como fazer para efetuar uma venda para um cliente com suspensão de IPI?

Vendas e Faturamento

Faturamento por suframa, gerar nota fiscal para órgão público, trabalhar com aspectos legais, utilizar a substituição tributária, configurar desvios inferiores e superiores e demais procedimentos operacionais referentes a Vendas e Faturamento.

Através deste tópico é possível conhecer meios de se realizar ações específicas com determinadas configurações de cadastros do sistema.

Tópico ordenado por ordem alfabética.

Tópico ordenado por ordem alfabética.

Bloquear geração de NF com base na Carga para clientes restritos

Veja abaixo como bloquear a geração de Nota Fiscal com base na carga quando o cliente estiver com a situação Restrito.

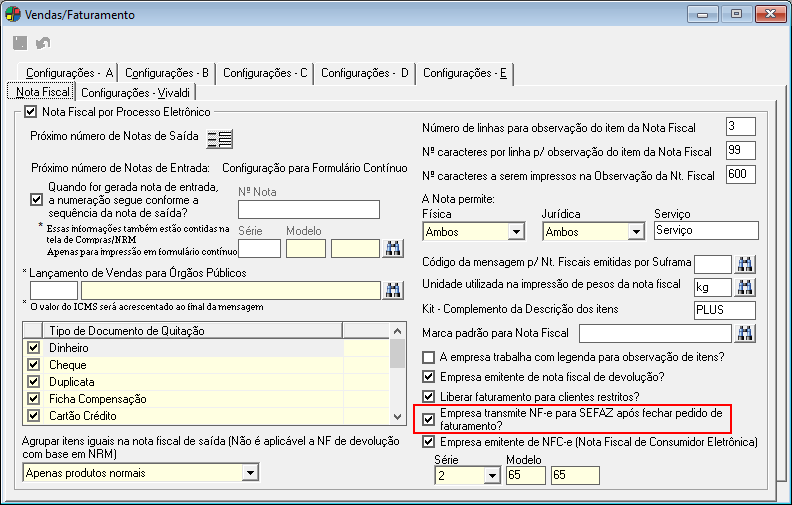

1. Acesse o Configurador Geral >> link Vendas/Faturamento >> aba Nota Fiscal e desmarque a opção Liberar Faturamento para clientes restritos, caso a mesma esteja selecionada.

2. Acesse a manutenção de Clientes, selecione o cliente desejado, vá até a aba Dados Financeiros e mude a situação do cliente para Restrito.

3. Acesse a manutenção de Pedido de Venda e realize o processo de geração de Pedido de Venda. Na aba 2 – Itens do Pedido, a natureza de operação informada deve ser uma natureza que tenha a forma de faturamento vinculada a Pedido de Entrega/Remessa.

4. Para verificar se a natureza de operação selecionada faz parte de pedido de entrega/remessa, acesse a manutenção Formas de Faturamento. No campo Forma de faturamento selecione a opção Pedido de Entrega/Remessa e verifique as possíveis naturezas, como mostra a imagem abaixo.

5. Após ter inserido no Pedido de Venda os produtos com natureza de operação com forma de faturamento igual a Pedido de Entrega/Remessa, clique no botão  Fechar Pedido de Venda (ALT + F). Obrigatoriamente deverá ser informado na aba Itens do Pedido, uma data de Previsão de Entrega para os itens inseridos.

Fechar Pedido de Venda (ALT + F). Obrigatoriamente deverá ser informado na aba Itens do Pedido, uma data de Previsão de Entrega para os itens inseridos.

6. Em seguida, acesse a manutenção de Cargas, clique em Adicionar, informe a Previsão de Coleta, Código da Transportadora, etc.

7. Clique no botão  Inserir Itens e selecione a opção Especificar filtros com base em Pedido de Venda (ALT + I). Informe os filtros desejados na aba Filtros 1 ou Filtros 2 e clique em OK. A seguinte janela será exibida com os itens a serem inseridos na carga:

Inserir Itens e selecione a opção Especificar filtros com base em Pedido de Venda (ALT + I). Informe os filtros desejados na aba Filtros 1 ou Filtros 2 e clique em OK. A seguinte janela será exibida com os itens a serem inseridos na carga:

8. Selecione os pedidos desejados e clique em Processar. Logo após esse processo, clique em  Fechar Carga (ALT + F).

Fechar Carga (ALT + F).

9. Acesse a manutenção de Gestão de Expedição e Cargas e na aba 1 – Gerar Pedidos, clique sobre o campo Nº Carga, informe o número da carga gerada e pressione a tecla ENTER ou clique no botão  Pesquisa/Insere Carga para que a mesma seja exibida na grade. Após a exibição da mesma na grade, clique no botão Gerar Pedidos. Nesse momento, algumas janelas de notificações serão exibidas informando o usuário sobre a geração do Pedido.

Pesquisa/Insere Carga para que a mesma seja exibida na grade. Após a exibição da mesma na grade, clique no botão Gerar Pedidos. Nesse momento, algumas janelas de notificações serão exibidas informando o usuário sobre a geração do Pedido.

10. Clique na aba 4 – Gerar Nota Fiscal, no botão Ferramentas selecione a opção Limpar caso deseje visualizar apenas a carga gerada. Informe o número da Carga e pressione ENTER ou clique no botão  Pesquisa/Insere Carga. Após a carga ser exibida na grade, clique no botão OK. Uma mensagem será exibida informando que não será possível gerar a carga, pois o cliente está com a situação Restrito em seu cadastro.

Pesquisa/Insere Carga. Após a carga ser exibida na grade, clique no botão OK. Uma mensagem será exibida informando que não será possível gerar a carga, pois o cliente está com a situação Restrito em seu cadastro.

Cadastrar mais de um percentual de margem de lucro para Substituição Tributária dentro de um mesmo estado

Para se cadastrar mais de um percentual de margem de lucro para Substituição Tributária, dentro de um mesmo estado, deve-se:

- Nas manutenções de Clientes >> opção Campos Adicionais, configurar o cliente com o campo adicional SY031 = Empresa 1-Atacadista 2-Varejista, sendo possível, neste campo, informar somente conteúdo em branco, 1 ou 2.

- Na manutenção de Produto >> opção Campos Adicionais, configurar o produto com os campos adicionais: SY021 = IVA-ST Atacadista (165,55%), SY022 = IVA-ST Varejista 25% (71,60%) e SY023 = IVA-ST Varejista 12 ou 18% (38,90%). É possível informar como separador decimal, nos percentuais informados, uma vírgula.

- Na Natureza de Operação, quando tratar-se de natureza de operação utilizada para o estado de São Paulo, cadastrar os dados de Substituição Tributária (Substituto) normalmente.

- No momento de geração da Nota Fiscal, o sistema verificará se há Substituição Tributária, e havendo, se o cliente for do estado de São Paulo :

- Antes de considerar a Margem de Lucro da natureza de operação, será verificado se o cliente possui o campo adicional SY031 = Empresa 1-Atacadista 2-Varejista configurado. Se sim:

Verificará se o conteúdo do campo é 1 ou 2, e será considerada a alíquota de ICMS do item, verificando em seguida o valor da Margem de Lucro do cadastro do produto nos campos adicionais, de acordo com a regra:

Verificará se o conteúdo do campo é 1 ou 2, e será considerada a alíquota de ICMS do item, verificando em seguida o valor da Margem de Lucro do cadastro do produto nos campos adicionais, de acordo com a regra:

- 1 (Atacadista): conteúdo do campo adicional SY021;

- 2 (Varejista) e ICMS de 25%: conteúdo do campo adicional SY022; e

- 2 (Varejista) e ICMS de 12 ou 18%: conteúdo do campo adicional SY023.

Caso o conteúdo do campo SY031 = Empresa 1-Atacadista 2-Varejista seja diferente de 1 e 2, será adotada a Margem de Lucro da Natureza de Operação.

Caso o conteúdo do campo SY031 = Empresa 1-Atacadista 2-Varejista seja diferente de 1 e 2, será adotada a Margem de Lucro da Natureza de Operação.

- O restante dos cálculos da Nota Fiscal serão feitos normalmente.

- Caso não seja cliente do estado de São Paulo, os cálculos da Nota Fiscal serão feitos normalmente.

Calcular Custo de Última Aquisição/Custo Médio pelo padrão do sistema de Vendas

Pontos que alteram o custo médio ou última aquisição de um produto:

- Movimentação de estoque/transferência de estoque:

- Nas saídas: Somente quando zera-se o estoque, zera-se o custo médio (não afeta custo de última aquisição).

- Nas entradas: Dependendo da movimentação utilizada (atualiza custo ou não) a movimentação de crédito afetará o custo de última aquisição bem como, poderá refletir no custo médio do produto.

- Nas entradas retroativas: O valor creditado valorizará o estoque à partir de sua efetivação até a data atual. Neste caso as movimentações mais recentes poderão ter o custo médio modificado.

- Pedido de faturamento:

- Nos pedidos de entrada, dependendo da natureza de operação, o custo é atualizado de forma semelhante à uma aquisição de mercadoria (custo médio e de última aquisição podem sofrer alteração).

- No cancelamento do pedido de faturamento de saída, se a natureza de operação atualiza custo, o custo médio pode sofrer alteração.

- Em casos de zerar o estoque devido a uma saída pelo pedido de faturamento o custo médio também é zerado, a exemplo da movimentação de estoque.

- Nacionalização

- Na baixa de estoque e cancelamento da baixa.

Exemplos:

1. Entrada de 10 peças no valor de R$ 2,30 cada

(Qtd Atual x Valor de custo médio atual) + (Qtd Entrada x Custo de aquisição) / ((Qtd Entrada + Qtd Atual) = Custo médio resultante

(0 x 0) + (10 x 2,30) / 10 = 2,30

2. Entrada de 35 peças no valor de R$ 2,20 cada

Exemplo de Cálculo:

(Qtd Atual x Valor de custo médio atual) + (Qtd Entrada x Custo de aquisição) / ((Qtd Entrada + Qtd Atual) = Custo médio resultante

(10 x 2,30) + (35 x 2,20) / (10 +35)

(23 + 77) / 45

100 / 45 = 2,22

Todos os pontos citados acima seguem regra da rotina de estoque.

Todos os pontos citados acima seguem regra da rotina de estoque.

Calcular Impostos de acordo com a nova regra de Substituição Tributária

A substituição tributária por Carga Média Tributária foi instituída pelo Decreto 392/11, com nova redação dada pelo Decreto 1219/12 e prevê a aplicação de um percentual de carga tributária média por CNAE (Classificação Nacional de Atividades Econômicas), para fins de aplicação de estimativa simplificado e Fundo Estadual de Combate e Erradicação da Pobreza.

Os sistemas Dataplace contemplam toda a rotina automática de cálculo de acordo com a legislação estabelecida de maneira automática. Observe o procedimento a seguir:

1. No cadastro de Clienusutes >> aba Dados Adicionais, é necessário que o campo adicional “SY050 – Percentual de carga tributária média – Lei 392/11” esteja devidamente preenchido.

Este campo adicional deverá ser inserido automaticamente na manutenção de campos adicionais através do Retrofit (Upgrade de Dados), processando a opção “Inserir campos adicionais de clientes reservados para o sistema”.

As informações de valores percentuais a serem preenchidos no campo adicional SY050 devem ser obtidas junto ao departamento fiscal/contábil da empresa.

As informações de valores percentuais a serem preenchidos no campo adicional SY050 devem ser obtidas junto ao departamento fiscal/contábil da empresa.

2. Ao gerar uma Nota Fiscal e/ou calcular os impostos nas manutenções de Pedido de Venda, Pedido de Faturamento e Orçamento, o cálculo será efetuado de acordo com as seguintes regras:

A – Operação Interna (onde cliente está no mesmo estado do emissor da NF):

Considerando o seguinte exemplo:

Valor Total dos Produtos: 952,38

Alq.IPI: 5%

Alq. ICMS: 17%

Alíquota Interna: 17%

Margem de Lucro: 38%

Percentual de Carga Tributária Média = 16%

A – Valor Total Das Operações (Valor Total dos Produtos + IPI + Frete + Seguro + Outras Despesas) = 1.000,00

B – Alíquota Interna de ICMS do Produto = 17%

C – Valor do ICMS Operação Própria (Valor Total dos Produtos x B) = 161,90

D – Margem de Lucro (Anexo XI) = 38%

E – Valor Agregado (A x D) = 380,00

F – Percentual de Carga Tributária Média (Anexo XVI) = 16,00

G – Valor do ICMS-ST – ICMS Estimativa Simplificado (E x F) = 60,80

H – Base de Cálculo ICMS Substituição [(C + G) / B] = 1.310,00

Total da NF: 1.060,80 (Valor Total dos Produtos + Vl.IPI + ICMS-ST)

B – Operação Interestadual (onde cliente está em um estado diferente do emissor da NF)

Considerando o seguinte exemplo:

Valor Total dos Produtos: 952,38

Alq.IPI: 5%

Alq. ICMS: 7%

Alíquota Interna: 17

Margem de Lucro: 38%

Percentual de Carga Tributária Média = 16%

A – Valor Total Das Operações (Valor Total dos Produtos + IPI + Frete + Seguro + Outras Despesas) = 1.000,00

B – Alíquota Interestadual = 7%

C – Valor do ICMS Operação Própria (Valor Total dos Produtos x B) = 66,67

D – Alíquota Interna de ICMS do Produto = 17%

E – Percentual de Carga Tributária Média = 16%

F – Valor do ICMS-ST – ICMS Estimativa Simplicado ( A x E ) = 160,00

G – Base de Cálculo ICMS Substituição [(C + F) / D] = 1.333,35

Total da NF: 1.160,00 (Valor Total dos Produtos + Vl.IPI + ICMS-ST)

Ao gerar nota fiscal, se o cliente possuir o campo adicional SY057 – Alíquota ICMS interna para vendas com ICMS-ST, e a operação tiver incidência de substituição tributária. A alíquota interna definida na exceção do produto não mais será considerada para o cálculo do valor da substituição tributária, e sim, será considerada a alíquota definida no campo adicional.

Ao gerar nota fiscal, se o cliente possuir o campo adicional SY057 – Alíquota ICMS interna para vendas com ICMS-ST, e a operação tiver incidência de substituição tributária. A alíquota interna definida na exceção do produto não mais será considerada para o cálculo do valor da substituição tributária, e sim, será considerada a alíquota definida no campo adicional.

Comparativo de uma venda de um produto com Frete e sem Frete.

O exemplo abaixo mostrará como é calculado o campo adicional “SY050 – Percentual de carga tributária média – Lei 392/11″ para uma venda com frente e sem frete.

Com Frete

| Valor do Produto | R$ 7.299,60 |

| IPI – 10% | R$ 729,66 |

| Frete | R$ 364,98 |

| Valor de Venda | R$ 8.394,54 |

| Base IMS – 7% | R$ 536,32 |

| Perc. Carga Trib. Média – 16% | R$ 1.343,13 |

| Base Sit. Tributária | R$ 11.056,75 |

| Alq. Interna – 17% | R$ 1.879,65 |

| Valor ST | R$ 1343,13 |

| Total NF | R$ 9.717,67 |

Sem Frete

| Valor do Produto | R$ 7299,60 |

| IPI – 10% | R$ 729,66 |

| Frete | R$ 0,00 |

| Valor de Venda | R$ 8.029,56 |

| Base IMS – 7% | R$ 510,97 |

| Perc. Carga Trib. Média – 16% | R$ 1284,73 |

| Base Sit. Tributária | R$ 10.562,95 |

| Alq. Interna – 17% | R$ 1795,70 |

| Valor ST | R$ 1284,73 |

| Total NF | R$ 9314,29 |

Calcular Substituição Tributária para cliente de Goiás Optante pelo Simples com: redução na base de cálculo de substituição tributária

Na geração da nota fiscal e no cálculo de impostos, quando o produto possui “Percentual da Redução de BS do ICMS para Substituição Tributária” nos Parâmetros de Vendas, fica opcional por cliente se o desconto da BC de ST será aplicado ou não, mediante campo adicional SY046 – Imp.Retido deduz ICMS Próprio do ICMS ST (SUFRAMA) para indicar se o cliente terá ou não esta redução de base de cálculo. Caso o cliente não possua o campo adicional, o percentual será aplicado, mantendo a regra atual. Esta implantação foi devido à aplicação do percentual de 12% (doze por cento) sobre o valor da base de cálculo da substituição tributária para cliente de Goiás, ficando mantido o crédito, na operação com as mercadorias destinadas a empresa optante pelo Simples Nacional (Lei nº 13.453/99, art. 1º, II, “o”). De acordo com DECRETO Nº 7.806, DE 20 DE FEVEREIRO DE 2013.

Para aplicar o desconto da BC de ST, vá à manutenção de Clientes >> aba/link Dados Adicionais e insira o campo adicional SY046 – Imp.Retido deduz ICMS Próprio do ICMS ST (SUFRAMA) colocando em seu conteúdo a letra “S”.

Para que este campo adicional esteja disponível para seleção automaticamente no cadastro dos clientes, basta processar a opção Inserir Campos Adicionais de Clientes reservados para o sistema, no Upgrade de Dados (Retrofit) >> aba Clientes/Fornecedores.

Exemplo:

Valor total dos produtos: R$ 84,00

MVA: 49,02 %

ICMS ST: 125,18

Redução 70,59 (ou, 100 – 70,59%) = 29,41

Aql.Interna: 17%

Aql.ICMS: 7%

| Base do ICMS ST | Valor total dos produtos + MVA (%) | 84,00 + (84,00 * 49,02%) = 125,17 |

| Valor do ICMS | Valor total dos produtos * ICMS (%) | 84 * 7% = 5,88 |

| Redução Base de Cálculo ICMS ST | Base do ICMS ST – Redução | 125,17 + 29,41 = 88,36 |

| Valor ICMS ST | base calculdo do ICMS ST * Alq Interna (%) | 88,36 * 17% = 15,02 |

| Imposto Retido (ICMS ST) | Valor ICMS ST – Valor do ICMS | 15,02 – 5,88 = 9,14 |

Configurar a exceção do MVA por produto

Ao gerar Nota Fiscal com substituição tributária, se o produto possuir o campo adicional SY069 – % do IVA de ST para cliente optante pelo Simples, será considerado esse percentual ao invés do campo adicional do cliente (SY040 – % do IVA de ST para cliente optante pelo Simples). Ou seja, o campo adicional do produto é prioridade.

Dessa forma será possível na mesma nota fiscal ter percentuais diferentes, cada produto terá o seu.

Aplicar redução no MVA pelo campo adicional SY040 no cadastro do cliente.

Se a empresa não for optante pelo simples é necessário informar a UF do cliente no Conf.INI.

'Lista de UFs onde o cálculo de redução do IVA de ST para clientes optantes pelo Simples será a redução "simples" e não por "dentro" (exemplo PR,SC)

[FATURAMENTO.LISTA_UFS_CALCULO_SIMPLES_REDUCAO_IVA_ST_

OPTANTE_SIMPLES]= PRConfigurar arquivo Config.ini para consulta de preços

Algumas opções serão exibidas conforme configuração do arquivo Config.ini. Existem outras configurações além da consulta de preços nesse arquivo, que deverá estar na pasta \\Dataplace\Control.

Para a consulta de preços existe a TAG [PRICE_LIST]. Veja o exemplo abaixo:

[PRICE_LIST] //Consulta de preços – início da Tag

'Se existem UPs a serem desconsideradas para a somatória da quantidade em estoque, 'defina-as aqui

[UP.DISCARDED].[001.1].[S] = 08

[UP.DISCARDED].[001.1].[S] = 10

[UP.DISCARDED].[001.2].[S] = 01

[UP.DISCARDED].[001.2].[S] = 02

[UP.DISCARDED].[001.2].[S] = 05

'Por padrão será exibida somente a tabela de preços padrão para cada empresa. Caso deseja ver todas, informe N na tag abaixo.

[standard_price_table]=S

[IPI_ENABLED]=N //Define se a alíquota de IPI será exibida no grid de consulta

[PESO_ENABLED]=S //Define se o peso líquido do produto será exibido no grid de consulta

[CURRENCY_AMOUNT_DECIMAL_PLACES]=2 //Defina o número de decimais a ser utilizado para exibir os preços

[/PRICE_LIST] // final da TagTambém é possível configurar para que as UPs não sejam exibidas, seguindo a lógica [up.discarded].[CdEmpresa.CdFilial].[Mostrar(S/N]:

Exemplo:

[up.discarded].[LAP.01].[N] = 01Em casos onde mais de uma UP precisa ser desconsiderada da consulta, é necessário configurar uma linha para cada UP. Exemplo:

[up.discarded].[LAP.01].[S] = 01

[up.discarded].[LAP.01].[S] = 02A manutenção de Consulta de Preço permite realizar consulta de preço dos produtos através de vários filtros. Além disso, nessa manutenção, é possível consultar o manual técnico dos produtos e visualizar se existe quantidade pendente de compra para o produto selecionado.

As listas de DSNs que eram configuradas nesta TAG entrou em desuso. Agora serão utilizados DSNs do seleção multi-empresa.

Quando o [standard_price_table]=S estiver como “N”, a informação sobre tabela de preços não será exibida nas manutenções de faturamento, orçamento e pedido de venda.

Quando o [standard_price_table]=S estiver como “N”, a informação sobre tabela de preços não será exibida nas manutenções de faturamento, orçamento e pedido de venda.

Configurar usuário único para consulta de preço

A consulta de preço é um recurso que possibilita acessar os preços de vendas dos produtos da empresa, por isso é necessário que todas as empresas estejam sincronizadas e configuradas para serem exibidas na consulta. Agora é possível utilizar um usuário único para acessar os preços, somente para fins de consulta este usuário não consegue alterar, adicionar ou excluir, somente visualizar os registros, veja na imagem abaixo o funcionamento do recurso.

Para habilitar este usuário realize a seguintes configuração abaixo:

– Primeiramente deve-se criar um usuário padrão para as consultas de preço, onde todos os vendedores poderão acessa-lo para realizar suas consultas. Para saber como criar um novo usuário no Dataplace clique aqui.

O usuário SA não pode ser utilizado como conta de usuário único para acesso a Consulta de Preços.

O usuário SA não pode ser utilizado como conta de usuário único para acesso a Consulta de Preços.

– Em seguida, acesse o documento Config.INI, localizado na Pasta de Instalação do Sistema\ Control\ Config.INI e configure a tag [Price List], referente a consulta de preços.

– Preencha as respostas conforme o exemplo abaixo:

‘Empresa trabalha com consulta de tabela de preço por Login Único (S/N)

[LOGIN_UNICO]= S

‘Usuário Login Único (sym_login)

[LOGIN_USER]= sym_PRECO

‘Senha Encriptada – Login Único

[LOGIN_SENHA]= UM6qev3j5m7C9asc

LOGIN_UNICO = Coloque como resposta a letra “S”, representando a palavra sim e habilitando a utilização do login único para acessos multi-empresa da consulta de preço.

LOGIN_USER = informe neste campo o usuário criado para que todos os vendedores possam acessar a consulta para visualizar os custos, ex: sym_PRECO.

LOGIN_SENHA = Informe a senha encriptada do usuário acima. Solicite ao profissional responsável pelo T.I. ou pela base de dados da sua empresa.

Encriptação é o processo de transformar informação usando um algoritmo de modo a impossibilitar a sua leitura a todos excepto aqueles que possuam uma identificação particular

Encriptação é o processo de transformar informação usando um algoritmo de modo a impossibilitar a sua leitura a todos excepto aqueles que possuam uma identificação particular

Exemplo:

– Senha comum: 1234

– A mesma senha encriptada no SQL: UM6qev3j5m7C9asc

Por isso existe necessidade de solicitar esta encriptação ao profissional de T.I. ou base de dados de sua empresa.

Configurar desvios inferiores e superiores

Os percentuais de desvio são responsáveis por estabelecer um limite de desconto no valor de um produto, respeitando os limites hierárquicos definidos pelo usuário, garantindo assim que uma venda não seja realizada quando o valor do produto com desconto ultrapassar o limite estabelecido.

1. Existem 3 perfis de vendedores:

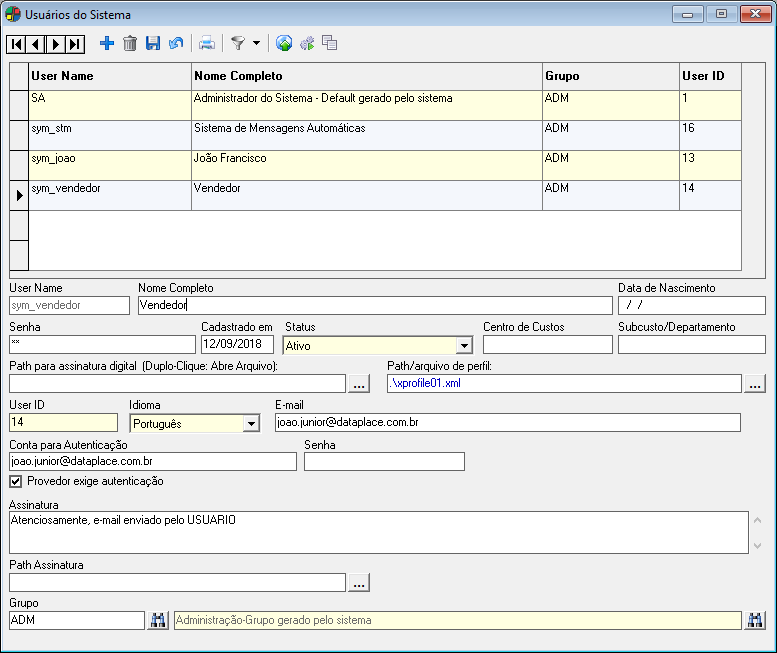

2. Para implementar os desvios, é necessário cadastrá-los na manutenção Segurança em Nível de Aplicativo >> menu Arquivo >> Tabelas de Controle >> Usuários do Sistema:

3. O perfil ficará definido da seguinte forma:

| VENDEDOR | PERFIL |

| Diretor | Diretor |

| Gerente | Supervisor/Gerente |

| Vendedor | Representante/Vendedor |

4. Na manutenção de Vendedores e Grupo de Vendedores, o campo UserName deverá ficar desta forma:

- Se o perfil do vendedor for Diretor, defina no campo UserName um usuário do sistema com perfil de diretor: sym_diretor, por exemplo.

- Se o perfil do vendedor for Supervisor/Gerente, defina no campo UserName um usuário do sistema com perfil de supervisor: sym_gerente, por exemplo;

- Se o perfil do vendedor for Vendedor, defina no campo UserName um usuário do sistema com perfil de vendedor: sym_vendedor, por exemplo.

5.  É necessário definir o acesso, para cada perfil de vendedor, nos seguintes itens de segurança:

É necessário definir o acesso, para cada perfil de vendedor, nos seguintes itens de segurança:

- 1885 – Acréscimo/Desconto maior que os desvios padrões – Vendas e Faturamento

- 3170 – Acréscimo/Desconto maior que os desvios padrões – Faturamento

- 3203 – Acréscimo/Desconto maior que os desvios padrões – Orçamento

6. No Configurador Geral >> Link Vendas/Faturamento >> Aba Configurações – A >> campo Consiste limite de desvio inferior/superior p/ o preço do produto de acordo com, selecionar se o limite de desvio será consistido através dos percentuais cadastrados na Tabela de Preço ou no Cadastro do Produto. Definindo esta opção, o sistema irá considerar apenas um dos valores informados para desvio, de acordo com a seleção do sistema.

7. No cadastro de Produtos >> aba Gerenciais >> quadro Percentuais de Desvio, no momento do cadastro, defina o percentual de desvio de venda para cada perfil de profissional.

Exemplo: Produto A

Valor – R$ 100,00

Desvios

- Vendedor

- Inferior: 5%

- Superior: 10%

Esta configuração indica que o vendedor poderá fornecer no máximo 5% de desconto e 8% de acréscimo no valor do produto. Ou seja, o produto será vendido por no mínimo R$ 95,00 e no máximo R$110,00.

- Supervisor/Gerente

- Inferior: 10%

- Superior: 15%

Esta configuração indica que o Gerente (superior hierárquico do vendedor) poderá fornecer um desconto de até 10% e um acréscimo de até 15% no valor do produto. Neste caso, o mesmo seria vendido por no mínimo R$ 90,00 e no máximo R$115,00.

- Diretor

- Inferior: 20%

- Superior: 30%

Esta configuração indica que o Diretor (superior hierárquico do vendedor e do gerente) poderá fornecer um desconto de até 20% e um acréscimo de até 30% no valor do produto. Neste caso, o mesmo seria vendido por no mínimo R$ 80,00 e no máximo R$130,00.

O usuário só poderá oferecer um percentual de desvio maior que o estabelecido na configuração mediante autorização de seu superior hierárquico, onde o sistema pedirá para ser informado usuário e senha de um usuário com permissão para fornecer tal desconto ou acréscimo, a cada percentual fora do desvio informado.

8. Em Gestão de Preços, informe os percentuais de desvios aplicados à tabela de preço cadastrada de acordo com cada perfil de profissional.

Exemplo: Tabela de Preço A

Desvios

- Vendedor

- Inferior: 1%

- Superior 5%

Esta configuração indica que o vendedor poderá fornecer desconto de no máximo 1% e acréscimo de no máximo 5% no valor dos produtos vinculados à tabela de preço selecionada no momento da venda.

- Supervisor/Gerente

- Inferior: 5%

- Superior: 10%

Esta configuração indica que o Gerente (superior hierárquico do vendedor) poderá fornecer um desconto de até 5% e um acréscimo de até 10% no valor dos produtos vinculados à tabela de preço selecionada no momento da venda.

- Diretor

- Inferior: 10%

- Superior: 15%

Esta configuração indica que o Diretor (superior hierárquico do vendedor e do gerente) poderá fornecer um desconto de até 10% e um acréscimo de até 15% no valor dos produtos vinculados à tabela de preço selecionada no momento da venda.

Os desvios superiores e inferiores são divididos entre as categorias: Representante/Vendedor, Supervisor/Gerente e Diretor, onde um usuário, ao ultrapassar seu limite de desvio deverá obter permissão de seu superior na hierarquia para aplicar o percentual indicado. Desta forma, um vendedor somente poderá disponibilizar desvio maior ou menor do que o configurado para seu usuário com autorização do supervisor ou diretor. Essa autorização, no Dataplace Dataplace, é fornecida mediante informação do username e senha do usuário com permissão para tal, no momento de informar o desconto ou acréscimo.

Os desvios superiores e inferiores são divididos entre as categorias: Representante/Vendedor, Supervisor/Gerente e Diretor, onde um usuário, ao ultrapassar seu limite de desvio deverá obter permissão de seu superior na hierarquia para aplicar o percentual indicado. Desta forma, um vendedor somente poderá disponibilizar desvio maior ou menor do que o configurado para seu usuário com autorização do supervisor ou diretor. Essa autorização, no Dataplace Dataplace, é fornecida mediante informação do username e senha do usuário com permissão para tal, no momento de informar o desconto ou acréscimo.

Controle de CCD (Certificado de Classificação Desdobrado)

Na manutenção de Produto >> aba Controle de CCD: adicione o grupo para o controle tais como Número do certificado, Data de vencimento, etc.

Ao efetuar uma venda com produtos com essas características, ocorrerá o seguinte:

- Será incrementada a quantidade consumida do CCD, fazendo a conversão de unidade.

- Por padrão, será considerado o CCD que tenha data de vencimento mais breve (caso haja mais de um CCD cadastrado) e ativo.

- Ao se consumir todo o estoque do CCD, o sistema passará a consumir do outro CCD ativo que pode já estar cadastrado. Caso não esteja, não será permitido o faturamento. No caso de o saldo do CCD em questão não comportar a quantidade da venda em questão, deixar este CCD inativo e passar a utilizar o próximo, mesmo que sobre saldo (não se pode ter 2 CCDs para o mesmo item de venda).

- CCD inteiramente consumido, deve entrar no status de inativo. CCD inativo não pode ter manutenção.

Devolver Mercadorias

A devolução de mercadorias pode ocorrer de duas formas: quando a empresa devolve uma mercadoria ao fornecedor ou quando o cliente devolve uma mercadoria à empresa, das quais podem ainda seguir duas situações distintas, onde:

1. Empresa devolve mercadoria ao fornecedor

Quando a empresa devolve ao fornecedor a mercadoria comprada, podem ocorrer duas situações: a Nota Fiscal pode ser emitida pela empresa, ou pode ser emitida pelo próprio fornecedor.

Em ambos os casos, deve ser gerado um Pedido de Devolução com NF Própria. Para isso, o Fornecedor deve também estar cadastrado como Cliente no sistema.

Em ambos os casos, deve ser gerado um Pedido de Devolução com NF Própria. Para isso, o Fornecedor deve também estar cadastrado como Cliente no sistema.

A – Empresa emite a Nota Fiscal

Para registrar a devolução da mercadoria e emitir a Nota Fiscal, siga os seguintes passos:

- Faça um Pedido de Devolução com NF Própria a partir da NRM de compra da mercadoria que está sendo devolvida.

- Na aba Itens do Pedido, informe as mercadorias que estão sendo devolvidas. Nessa mesma aba, acesse a ferramenta Dados Complementares (CTRL + D) >> aba 4 – Dados Complementares e informe os dados referentes à devolução da mercadoria selecionada.

- Utilize uma natureza de operação com característica de “Devolução de compra” que atualize o estoque.

- Sem gerar dados financeiros, encerre o Pedido de Devolução e emita a Nota Fiscal de modelo 55. Esta acompanhará a mercadoria até o fornecedor.

4.1 Caso os valores sejam divergentes da NRM será aberto a ferramenta para replicar os impostos, da nota do pedido de devolução com a NRM - Pronto. A devolução da mercadoria e a atualização do estoque estarão registradas através do Pedido de Devolução e Nota Fiscal emitidos.

B – Fornecedor emite a Nota Fiscal

Se o fornecedor já emitiu sua própria Nota Fiscal referente à devolução da mercadoria, siga os seguintes passos:

- Com a Nota Fiscal do fornecedor recebida, gere uma Ordem de Compra e posteriormente uma NRM para essa mercadoria, atentado-se a utilizar uma natureza de operação que não atualize o estoque.

- Fechada a NRM referente à mercadoria devolvida, faça um Pedido de Devolução com NF Própria a partir dessa NRM.

- Agora, no Pedido de Devolução, informe as mercadorias a serem devolvidas na aba Itens do Pedido. Nesta aba, acesse a ferramenta Dados Complementares (CTRL + D) >> aba 4 – Dados Complementares e informe os dados referentes à devolução da mercadoria selecionada.

- Utilize uma Natureza de Operação com característica de “Devolução de compra” que atualize o estoque, para registrar no sistema a saída referente à devolução dessa mercadoria.

- Sem gerar dados financeiros, encerre o Pedido de Devolução e emita a Nota Fiscal, porém sem ser de modelo 55, pois a nota já foi emitida pelo fornecedor.

- Pronto. A devolução da mercadoria estará registrada a partir da Nota Fiscal emitida pelo fornecedor e registrada na NRM. O estoque estará atualizado através do Pedido de Devolução emitido.

Observações:

Observações:

- Caso a natureza de operação selecionada no Pedido de Devolução não atualize estoque, será gerado um registro de movimento de estoque, porém as quantidades não serão atualizadas.

- Caso a empresa possua a opção “Controle automático de crédito do fornecedor” selecionada

no Configurador Geral >> Configurações do Sistema >> link Vendas/Faturamento >> aba Configurações – C, será gerado automaticamente o crédito para a empresa em questão referente à mercadoria devolvida. Porém, esta ação também pode ser realizada manualmente através da manutenção Crédito de Fornecedor.

no Configurador Geral >> Configurações do Sistema >> link Vendas/Faturamento >> aba Configurações – C, será gerado automaticamente o crédito para a empresa em questão referente à mercadoria devolvida. Porém, esta ação também pode ser realizada manualmente através da manutenção Crédito de Fornecedor. - Os exemplos citados acima são realizados quando o fornecedor trabalha com regime de tributação Normal e a empresa no Simples Nacional.

2. Cliente devolve mercadoria à empresa

Quando um cliente devolve mercadoria para a empresa, podem ocorrer duas situações: a Nota Fiscal pode ser emitida pela empresa, ou pode ser emitida pelo próprio cliente.

Em ambos os casos, deve ser gerado um Pedido de Devolução com NF Própria para informar a entrada, garantindo assim o crédito do estoque, e se for o caso, a geração de crédito ao cliente.

Em ambos os casos, deve ser gerado um Pedido de Devolução com NF Própria para informar a entrada, garantindo assim o crédito do estoque, e se for o caso, a geração de crédito ao cliente.

A – Empresa emite a Nota Fiscal

Para registrar a devolução da mercadoria feita pelo cliente e emitir a Nota Fiscal, siga os seguintes passos:

- Faça um Pedido de Devolução com NF Própria, em nome do cliente que está devolvendo a mercadoria.

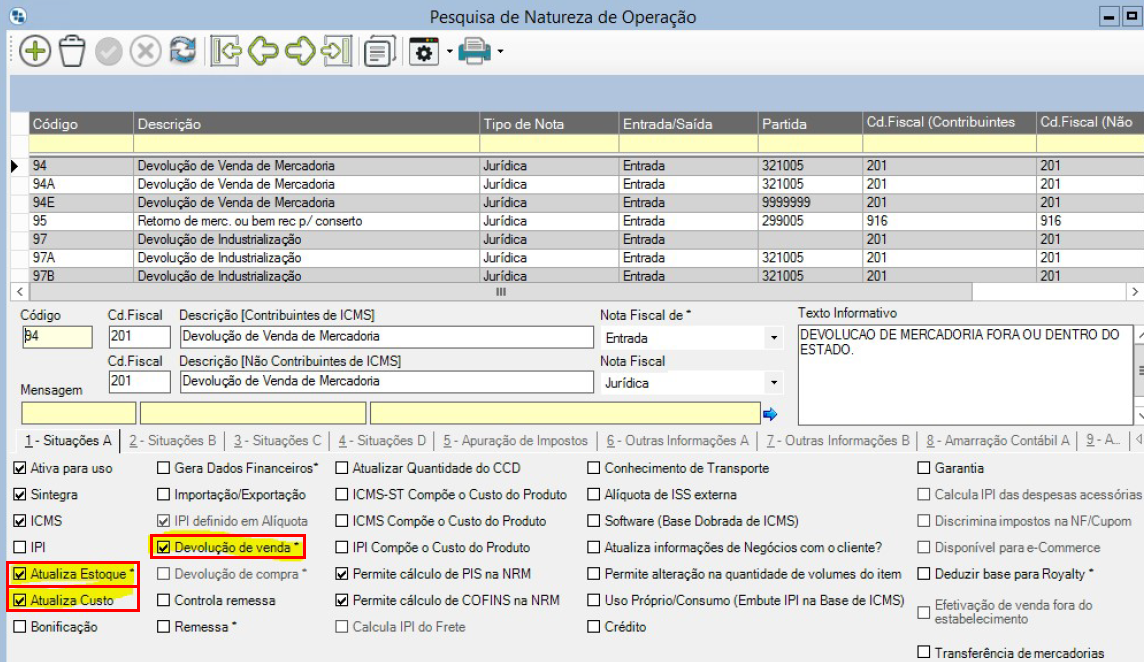

- Utilize uma natureza de operação com característica de “Devolução de venda” que atualize o estoque.

- Na aba Itens do Pedido, informe as mercadorias a serem devolvidas. Acesse a ferramenta Dados Complementares (CTRL + D) >> aba 4 – Dados Complementares e informe os dados referentes à devolução da mercadoria selecionada.

- Sem gerar dados financeiros, encerre o Pedido de Devolução e emita a Nota Fiscal de modelo 55.

- Pronto. A devolução da mercadoria e a atualização do estoque estarão registradas através do Pedido de Devolução e Nota Fiscal emitidos.

B – Cliente emite a Nota Fiscal

Se o cliente já emitiu sua própria Nota Fiscal referente à devolução da mercadoria, siga os seguintes passos:

- Com a Nota Fiscal do cliente recebida, gere uma Ordem de Compra e posteriormente uma NRM para indicar o recebimento dessa mercadoria, atentado-se a utilizar uma natureza de operação que não atualize o estoque.

- Fechada a NRM referente à mercadoria devolvida, faça um Pedido de Devolução com NF Própria a partir dessa NRM.

- Agora, no Pedido de Devolução, informe as mercadorias a serem devolvidas na aba Itens do Pedido. Nessa mesma aba, acesse a ferramenta Dados Complementares (CTRL + D) >> aba 4 – Dados Complementares e informe os dados referentes à devolução da mercadoria selecionada.

- Utilize uma Natureza de Operação com característica de “Devolução de venda” que atualize o estoque, para registrar no sistema a entrada referente à devolução dessa mercadoria.

- Sem gerar dados financeiros, encerre o Pedido de Devolução e emita a Nota Fiscal, porém sem ser de modelo 55, pois a nota já foi emitida pelo cliente.

- Pronto. A devolução da mercadoria estará registrada a partir da Nota Fiscal emitida pelo cliente e registrada na NRM. O estoque estará atualizado através do Pedido de Devolução emitido.

Portanto, se um fiscal chega na empresa do cliente e pede para verificar as notas fiscais de entrada e em meio a estas encontra a NF emitida pela empresa do cliente, ele irá querer saber em qual local do sistema essa nota foi registrada, e este procedimento é possível através dos cadastros da OC e da NRM.

Alterações no Pedido de Devolução gerado poderão ser realizadas somente mediante acesso aos itens de segurança 2214 – Permissão para fechar pedido com valores de venda/tributos no item menores que no item da nota original de remessa e 2215 – Permissão para fechar pedido com valores de venda/tributos no item maiores que no item da nota original de remessa.

Alterações no Pedido de Devolução gerado poderão ser realizadas somente mediante acesso aos itens de segurança 2214 – Permissão para fechar pedido com valores de venda/tributos no item menores que no item da nota original de remessa e 2215 – Permissão para fechar pedido com valores de venda/tributos no item maiores que no item da nota original de remessa.

Observações:

Observações:

- Caso a empresa possua a opção “Controle automático de crédito do cliente” selecionada

no Configurador Geral >> Configurações do Sistema >> link Vendas/Faturamento >> aba Configurações – C, será gerado automaticamente o crédito para o cliente em questão referente à mercadoria devolvida. Porém, esta ação também pode ser realizada manualmente através da manutenção Crédito de Cliente.

no Configurador Geral >> Configurações do Sistema >> link Vendas/Faturamento >> aba Configurações – C, será gerado automaticamente o crédito para o cliente em questão referente à mercadoria devolvida. Porém, esta ação também pode ser realizada manualmente através da manutenção Crédito de Cliente. - À partir do Pack 2015.R1, os pedidos de devolução gerados através de cópia de remessa terão o campo “Quantidade” da aba “Itens do pedido” habilitado para edição sem que haja a necessidade de desfazer o vínculo com o documento origem exibido na aba “3 – Follow Up” dos Dados Gerais dos Itens (Ctrl + D).

- Com essa configuração, na geração da nota fiscal será exibida a seguinte mensagem: “Haverá Reembolso do Valor ao cliente?”. Se o cliente deseja receber o crédito referente à devolução em dinheiro e não em mercadorias, clique em Sim. Será exibida uma janela para informar a conta referente ao caixa da empresa ou banco onde será feita a retirada do valor, bem como um código de lançamento. Ao confirmar, será gerada uma saída na conta corrente, ligando com o pedido em questão (gerando observação e log), e o usuário vai então, classificar a registro da conta corrente.

- Será necessário fazer uma ligação entre os registros de modo que, caso se exclua o lançamento de conta corrente, o sistema avise que o usuário precisa checar os outros pontos origem (gerando log).

Devolução de Mercadorias com Substituição Tributária

De acordo com o ANEXO X DO RICMS / 2012 – Art 9º: “Na devolução de mercadoria adquirida em regime de substituição tributária, promovida por contribuinte substituído, o remetente emitirá documento fiscal na forma regulamentar, sem destaque do imposto, indicando o número e da ta da nota fiscal emitida, quando da remessa originária, e os motivos da devolução…”

Ao gerar Nota fiscal de devolução de mercadoria. Em alguns estados, o valor de imposto retido será destacado nas despesas acessórias e não nos campos próprios. Conforme legislação (http://legislacao.sef.sc.gov.br/html/consultas/2014/con_14_014.htm).

Para gerar NF de devolução de mercadoria para os estados, é necessário configurar a TAG abaixo do Config.INI.

‘Lista de UFs onde na devolução da NF, o valor de ICMS-ST não será destacado em campos próprios e sim no campos de despesas acessórias da NF (exemplo ES,MG)

[FATURAMENTO.LISTA_UFS_DEVOLUCAO_ICMS_ST_

DESPESAS_ACESSORIAS]= MG, ES

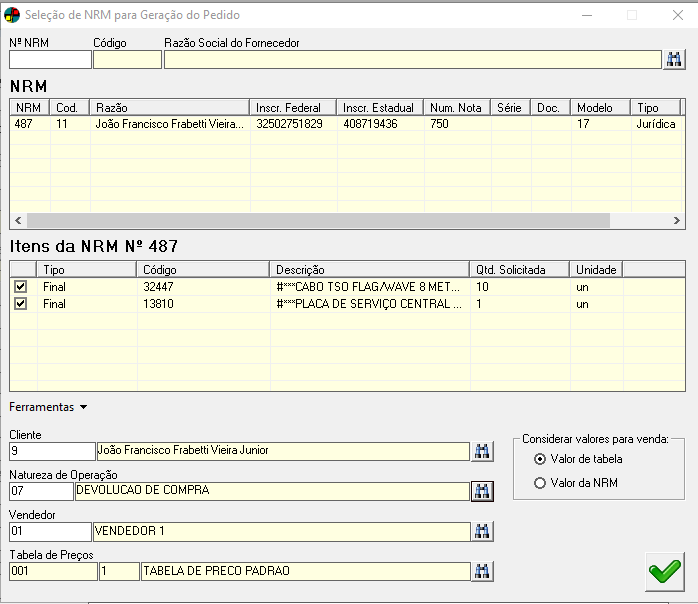

Agora é possível selecionar os itens para os quais deseja gerar o pedido de devolução, com base na NRM:

Agora é possível selecionar os itens para os quais deseja gerar o pedido de devolução, com base na NRM:

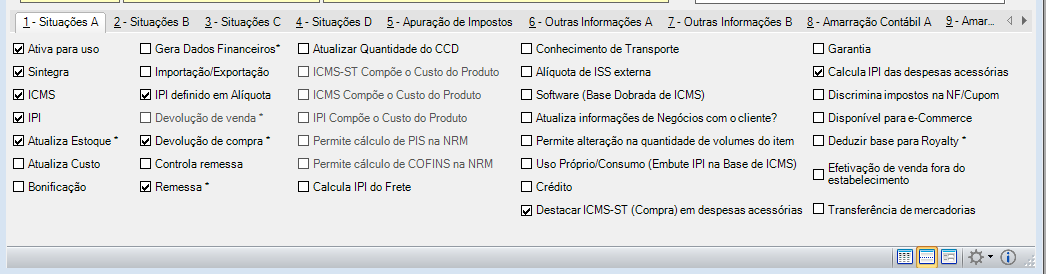

Caso a NRM tenha valores de Substituição Tributária, no momento da devolução foi incluído um novo campo na Natureza de Operação: Destacar ICMS ST (compra) em despesas acessórias:

No momento de fechar o pedido, o sistema faz a verificação dos impostos entre a NRM x Pedido de Faturamento. Verifique em Ferramentas >> replicar impostos da NRM. Caso nova opção esteja marcada, a Substituição Tributária será destacada em despesas acessórias. Ao reabrir o Pedido de Faturamento, a despesa acessória é zerada automaticamente.

Será gerado log para gravar os valores originais de ICMS – ST.

Será gerado log para gravar os valores originais de ICMS – ST.

Devolver Mercadorias – Empresas que Utilizam Contabilidade de Custos

1) O lançamento do pedido de devolução de venda precisa ser feito utilizando o mesmo código do produto que saiu na nota fiscal de venda?

A nota fiscal de devolução precisa espelhar a nota fiscal de saída e o código do produto é um dos itens obrigatório.

Uma empresa que venda em caixa (com 4 unidade), pode ser que o cliente devolva apenas 3 unidades.

Seguindo a orientação técnica do Dataplace é necessário lançar neste caso (pela NRM) que o cliente está devolvendo 0,75 CX, e com o valor da

caixa.

Já com relação ao estoque, vamos ficar com 10,75 CX no estoque e o gestor do estoque precisa fazer o alinhamento do mesmo por inventário.

Por exemplo:

A empresa tem a produção do item em unidade, neste caso precisa dar saída em uma unidade.

Entrada de 0,25 no produto que foi feito devolução, chegando a 1 CX inteiro.

Este procedimento é necessário desde que o produto devolvido esteja apto para ser comercializado novamente, caso não esteja o mesmo pode ser

enviado para a UP de Sucata (transferência) e o mesmo será zerado no inventário.

Importante é sempre ter o conhecido do que será feito com este item devolvido.

2 – Quando um cliente devolve produto com a sua nota fiscal é necessário lançar pela NRM e também pelo pedido de faturamento de devolução?

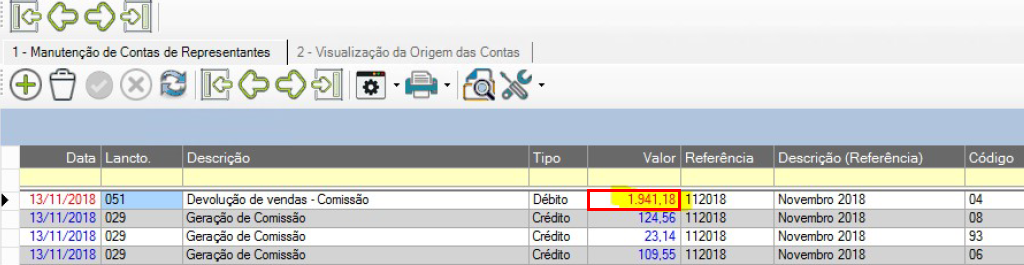

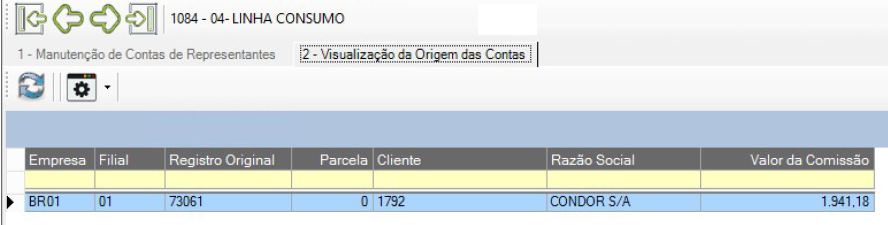

Sim, é necessário lançar na NRM (para alimentar Fiscal/Contabil/Estoque/Custo) e no pedido de faturamento de devolução para baixar da

comissão.

Esta regra já foi explicado, mas vamos precisar modificar as regras das naturezas.

– NRM: Passar a utilizar natureza de operação Entrada no estoque = SIM e que Atualiza Custo = SIM.

– Pedido de Devolução (Quando foi utilizado para baixar comissão): Utilizar natureza de operação Entrada no estoque = NÃO e que Atualiza Custo = NÃO. A exceção a esta regra é quando for fazer uma devolução de venda com nota própria, neste caso tem que atualizar estoque e custo.

Segue abaixo o procedimento a seguir:

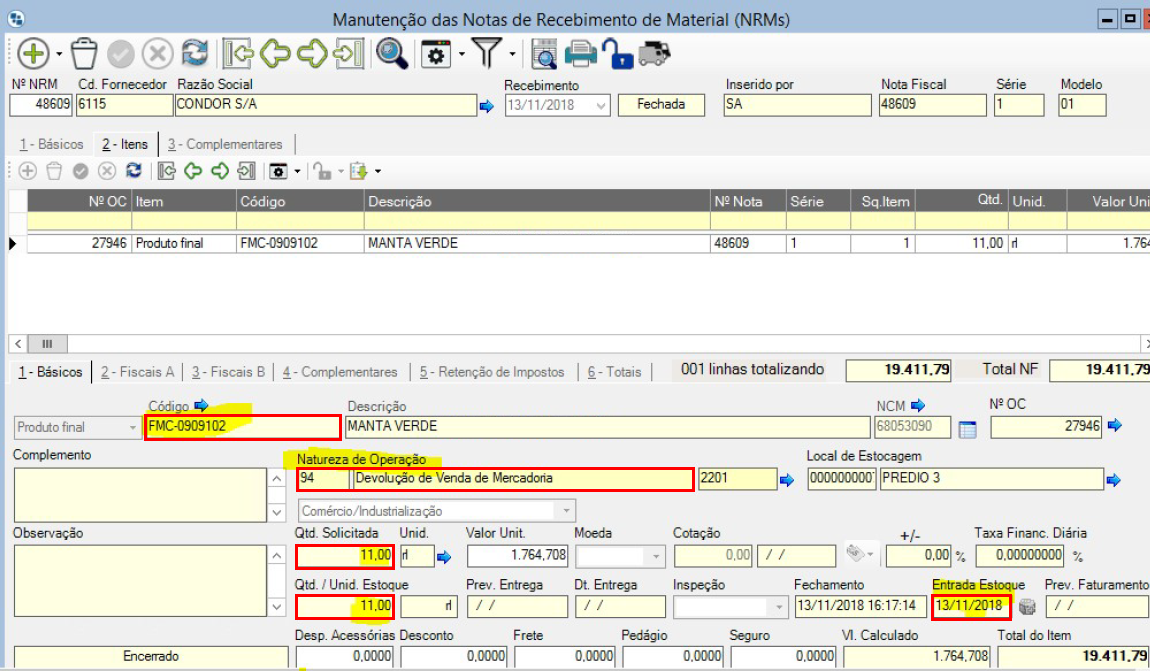

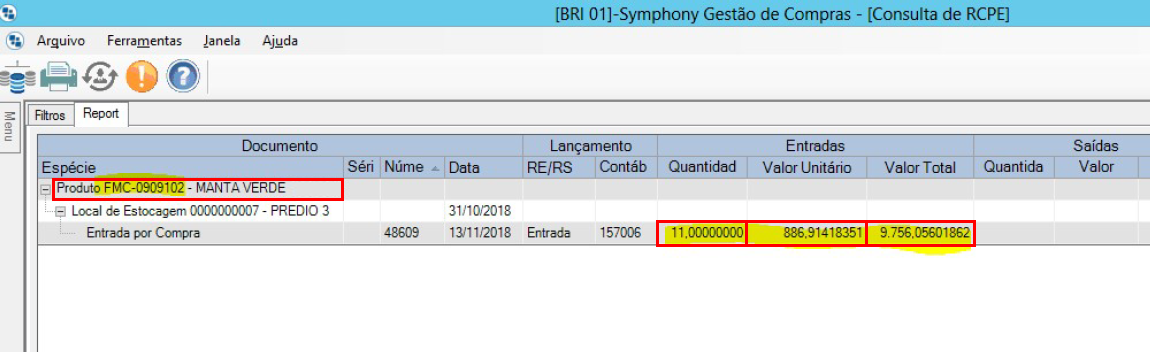

a) NRM – Nota de Entrada pela NRM.

Utilizar natureza de operação que dá entrada no estoque e atualiza custo. A natureza que usei como exemplo foi a: 94 – Devolução de Venda de Mercadoria

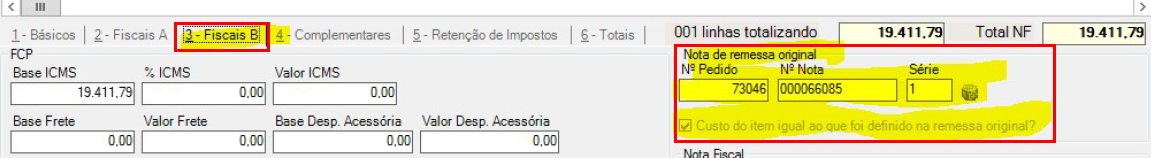

No item da compra, pela NRM é necessário vincular o custo a nota fiscal origem em (3-Fiscal B / nota remessa original), marcado opção “custo do item igual ao que foi definido na remessa original”.

Desta forma será dado entrada no estoque com o mesmo valor de custo da nota fiscal origem.

É possível também pode optar a colocar o custo manual caso queira adotar o custo atual do estoque.

É possível também pode optar a colocar o custo manual caso queira adotar o custo atual do estoque.

Na aba contabilidade da NRM, quando em devolução de venda, adota utilizar o custo da nota fiscal origem o sistema gerar o lançamento contábil também para o custo.

Seguindo este procedimentos vamos ter a entrada do produto com estoque com o custo.

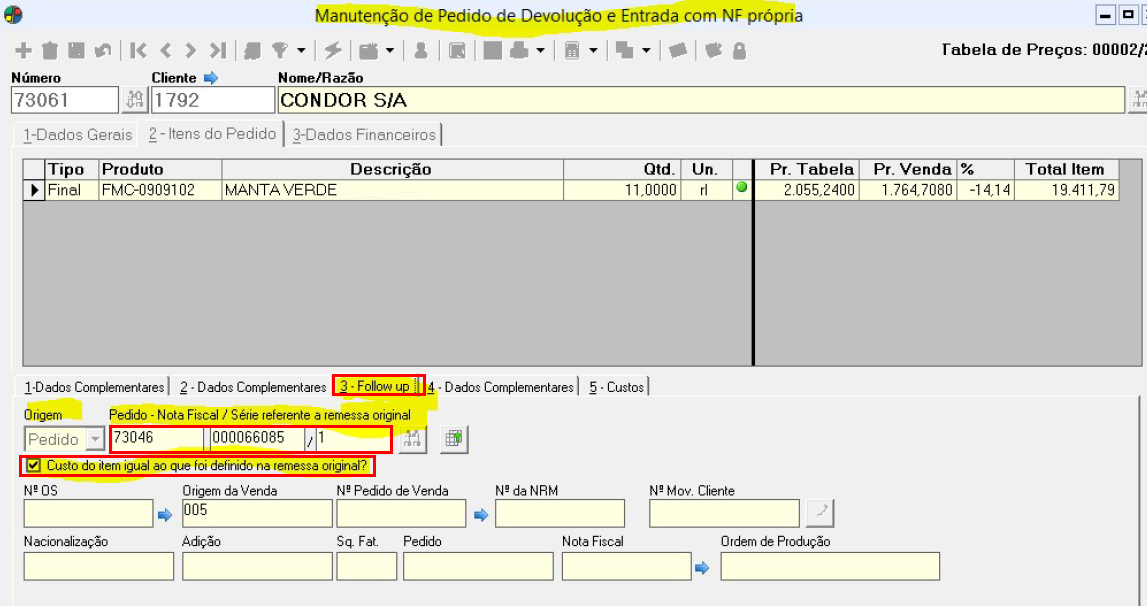

b) Pendido de faturamento de devolução – Lançar a nota fiscal para baixar comissão.

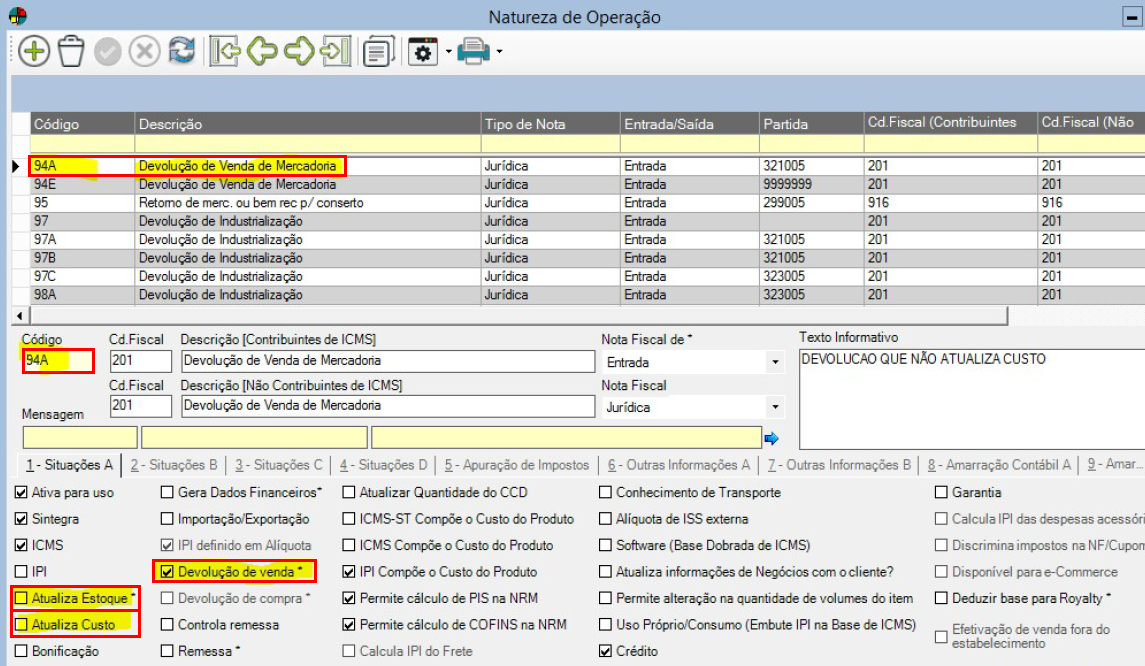

Utilizar natureza de operação que NÃO dá entrada no estoque e NÃO atualiza custo. A natureza que usei como exemplo foi a: 94A – Devolução de Venda de Mercadoria

Pode utilizar para gerar o cópia similar. No pedido de devolução vincular a nota fiscal origem.

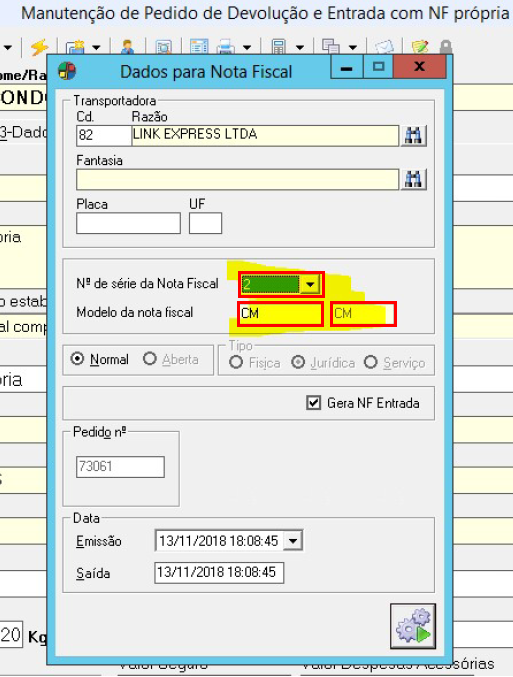

Como é um lançamento de pedido para baixar comissão e não contabilizar gerar a nota fiscal com um modelo diferente de 55.

Com este procedimento vamos ter o valor deduzido da comissão.

Devolução de mercadorias feita por pessoa física fora do estado.

Neste caso, quando há devolução de mercadoria de pessoa física, fora do estado, visto que o mesmo não emite Nf-e. Segundo a consulta nº 18.758/2018:

“Na referida Nota Fiscal de entrada deverão ser consignados os dados do próprio emitente tanto no campo remetente como destinatário.

Em relação ao CFOP, esclarecemos que o mesmo será determinado pelo enfoque do declarante (Ato Cotepe nº 009/2008 item 2.2.1), ou seja, se na saída foi utilizado o CFOP 6.108 – Venda de mercadoria adquirida ou recebida de terceiros, destinada a não contribuinte o CFOP de entrada poderá ser o 2.202 Devolução de venda de mercadoria adquirida ou recebida de terceiros”.

Ou seja, será necessário realizar a Devolução, onde o cliente é a própria empresa, para evidenciar que a devolução refere-se a uma venda fora do estado (primeiro dígito do CFOP = 2), é necessário:

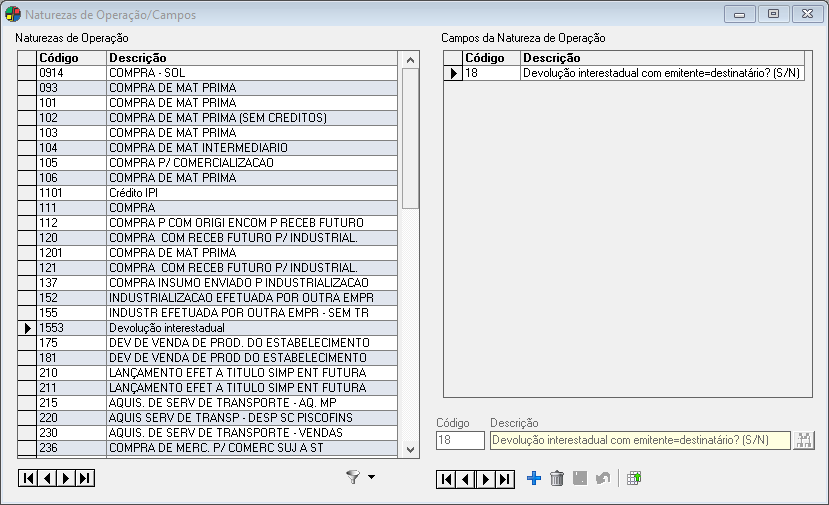

No Configurador Geral >> Arquivo >> Gerador de Campos >> Natureza de Operação/Campos: Realizar o vínculo da natureza de operação utilizada na devolução com o campo 18- Devolução interestadual com emitente=destinatário? (S/N).

No faturamento (Manutenção Pedido de Devolução e Entrada com Nf Própria), ao responder a resposta (bolinha verde) com S e, o CNPJ do cliente do pedido for igual ao CPFJ da empresa (configurador geral), o sistema entenderá que é uma circulação entre estados, atribuindo o primeiro dígito do CFOP igual à 2.

Se a resposta do contéudo for N e/ou CPNJ diferente do da empresa, sistema atribuirá o primeiro dígito do CFOP igual à 1.

Se a resposta do contéudo for N e/ou CPNJ diferente do da empresa, sistema atribuirá o primeiro dígito do CFOP igual à 1.

Obs.: Nas devoluções de compra, caso seja utilizado uma Natureza de Operação com a opção Devolução marcada, será possível selecionar UP de inspeção para o débito de estoque. Isso auxilia por exemplo a evitar que itens que serão devolvidos para o fornecedor, fiquem em locais que não sejam o de inspeção.

Efetuar faturamento por Suframa

Para o caso de clientes classificados como Suframa, todas as vendas realizadas devem ter o valor do ICMS deduzido do valor dos produtos da nota fiscal.

As seguintes considerações devem ser feitas para o faturamento para Suframa:

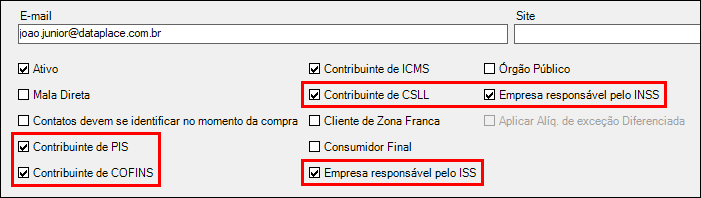

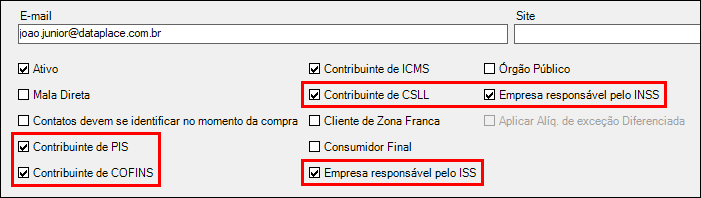

- No cadastro do Cliente devem estar selecionadas

as opções Contribuinte de ICMS, Contribuinte de PIS, Contribuinte de PIS e Cliente de Zona Franca. O campo Suframa deve estar preenchido corretamente com o número da inscrição Suframa do cliente. Nos campos adicionais, informar o campo adicional Imp.Retido deduz ICMS Próprio do ICMS ST (SUFRAMA) com conteúdo “S”.

as opções Contribuinte de ICMS, Contribuinte de PIS, Contribuinte de PIS e Cliente de Zona Franca. O campo Suframa deve estar preenchido corretamente com o número da inscrição Suframa do cliente. Nos campos adicionais, informar o campo adicional Imp.Retido deduz ICMS Próprio do ICMS ST (SUFRAMA) com conteúdo “S”.

- No cadastro da Natureza de Operação, o CFOP deve estar devidamente informado no campo Cd. Fiscal.

- Na aba Situações – A, a opção ICMS deve estar selecionada. Em hipótese alguma a opção IPI desta mesma aba deverá estar selecionada para a natureza de operação que é utilizada para faturamento por Suframa.

- Na aba Situações – B, a opção Permite faturamento por Suframa nos casos de cliente de Zona Franca? deve estar selecionada.

- Na aba Apuração de Impostos, os campos PIS e COFINS devem estar preenchidos com a opção Não Entra na Base de Cálculo.

- No cadastro do Produto, os Códigos de Situação Tributária – CST devem estar devidamente preenchidos de acordo com o manual do contribuinte. Caso o produto seja importado, não haverá tributação de ICMS para este.

- No Configurador Geral >> Configurações do Sistema >> link Vendas/Faturamento >> aba Nota Fiscal, informe no campo Código da mensagem p/ Nt. fiscais emitidas por Suframa uma observação padrão. Para isso, digite o código da mesma ou realize uma pesquisa

pela descrição. As observações padrão são cadastradas na manutenção Observação Padrão referente a Vendas.

pela descrição. As observações padrão são cadastradas na manutenção Observação Padrão referente a Vendas.

Os faturamentos para órgão público podem ser realizados através da manutenção Pedido de Faturamento ou Nota Aberta, onde:

- Faturamento a partir de Pedido de Faturamento

Na manutenção Pedido de Faturamento, insira um novo pedido e informe um cliente classificado como de Suframa.

Na manutenção Pedido de Faturamento, insira um novo pedido e informe um cliente classificado como de Suframa.

Informe na aba Itens do Pedido os produtos a serem vendidos.

Informe na aba Itens do Pedido os produtos a serem vendidos.

Após informar os itens, acesse a ferramenta Cálculo de Impostos (Ctrl + B) para que os valores da dedução de ICMS, PIS e COFINS de Suframa sejam calculados. Caso não seja utilizada a ferramenta Cálculo de Impostos (Ctrl + B), o cálculo dos valores da dedução será realizado no momento do encerramento do pedido de faturamento. O valor total do pedido será atualizado nos dados gerais do pedido e nos dados financeiros.

Após informar os itens, acesse a ferramenta Cálculo de Impostos (Ctrl + B) para que os valores da dedução de ICMS, PIS e COFINS de Suframa sejam calculados. Caso não seja utilizada a ferramenta Cálculo de Impostos (Ctrl + B), o cálculo dos valores da dedução será realizado no momento do encerramento do pedido de faturamento. O valor total do pedido será atualizado nos dados gerais do pedido e nos dados financeiros.

Os valores do ICMS, PIS e COFINS Suframa podem ser visualizados na janela Dados Gerais (Ctrl + D) do pedido de faturamento.

- Faturamento a partir de Nota Aberta

Na manutenção Nota Aberta, insira uma nova nota e informe um cliente classificado como de Suframa.

Na manutenção Nota Aberta, insira uma nova nota e informe um cliente classificado como de Suframa.

Informe na aba Itens da Nota Aberta os produtos a serem vendidos. Para todos os itens inseridos as opções SUFRAMA (ICMS) e SUFRAMA (PIS/COFINS) da aba Dados Gerais virão selecionadas conforme a classificação do cliente da nota aberta.

Informe na aba Itens da Nota Aberta os produtos a serem vendidos. Para todos os itens inseridos as opções SUFRAMA (ICMS) e SUFRAMA (PIS/COFINS) da aba Dados Gerais virão selecionadas conforme a classificação do cliente da nota aberta.

Após informar os itens, acesse a ferramenta Cálculos da Nota Aberta (Alt + N) e calcule os impostos (ICMS e ISS) de acordo com a abrangência da nota fiscal. O valor total da nota fiscal será atualizado nos dados gerais e nos dados financeiros. Será possível visualizar na aba 2 – Dados Adicionais os valores calculados nos campos Valor Total ICMS Suframa, Valor Total PIS Suframa e Valor Total COFINS Suframa.

Após informar os itens, acesse a ferramenta Cálculos da Nota Aberta (Alt + N) e calcule os impostos (ICMS e ISS) de acordo com a abrangência da nota fiscal. O valor total da nota fiscal será atualizado nos dados gerais e nos dados financeiros. Será possível visualizar na aba 2 – Dados Adicionais os valores calculados nos campos Valor Total ICMS Suframa, Valor Total PIS Suframa e Valor Total COFINS Suframa.

O valor de cada item da nota fiscal será o valor líquido, ou seja, já com o ICMS, PIS e COFINS descontados.

O valor de cada item da nota fiscal será o valor líquido, ou seja, já com o ICMS, PIS e COFINS descontados.

Exemplo de Cálculo:

- Caso o cliente possua os campos adicionais abaixo marcados com “S” (sim):

SY046 – Imp.Retido deduz ICMS Próprio do ICMS ST (SUFRAMA) com conteúdo “S”

SY054 – Deduz Vl.PIS/COFINS Suframa da Base de ICMS (S/N) com conteúdo “S”

O Valor PIS e Cofins, será deduzido no ICMS SUFRAMA.

Exemplo:

Total dos Produtos: R$ 100,00

PIS SUFRAMA

Base de cálculo Alíquota Valor

R$ 100,00 1,65% R$ 1,65

COFINS SUFRAMA

Base de cálculo Alíquota Valor

R$ 100,00 7,60% R$ 7,60

Com o campo SY054 como “N”

ICMS SUFRAMA

Base de cálculo Alíquota Valor

R$ 100,00 7,00% R$ 7,00

Total da NF: R$ 83,75

Com o campo SY054 como “S”

ICMS SUFRAMA (Com o campo SY054 como “S”)

Base de cálculo Alíquota Valor

R$ 100,00 – (R$ 1,65 + R$ 7,60) = R$ 90,75 7,00% R$ 6,35

Total da NF: R$ 84,40

Efetuar faturamento por Suframa com destaque de Substituição Tributária

Neste exemplo será explicado o cálculo de uma Nota Fiscal para Zona Franca de Manaus com Substituição Tributária, onde os valores de PIS, COFINS e ICMS são deduzidos do Valor Total dos itens. No exemplo citado, a nota não calcula valor de IPI.

No processo padrão de cálculo de nota fiscal configurada como Suframa com ST, o valor do imposto retido é o mesmo valor do ICMS ST. Através do campo adicional “SY046 – Imp. Retido deduz ICMS Próprio do ICMS ST (Suframa)”, informado no cadastro de produto, será possível realizar o cálculo do imposto retido subtraindo o Valor de ICMS próprio do valor de ICMS ST , caso haja necessidade de cálculo em algum caso específico.

Imposto Retido = Valor de ICMS ST – Valor de ICMS próprio.

Exemplo de Cálculo:

Valor de PIS = 5,01

Valor de COFINS = 23,01

Valor total do item = 770,10

Alíquota interna 17%

Alíquota ICMS 7%

R$ 770,10 – R$ 5,01 – R$ 23,10 – R$ 53,91 = R$ 668,08

R$ 688,08 * R$ 0,24 = R$ 165,13

R$ 165,13 + R$ 688,08 = R$ 853,21

R$ 853,21 * R$ 0,17 = R$ 145,04 (Valor de ICMS ST e Valor do imposto Retido)

Emitir Nota com Redução da Base de Cálculo de ICMS

O valor do ICMS é calculado através da base do ICMS sobre o Valor Total dos Produtos (Quantidade * Preço).

O cálculo da Base do ICMS de cada Item que compõe a Nota Fiscal é calculado (entre outros impostos / valores) no momento do Encerramento do Pedido ou através da ferramenta Cálculos da Nota Aberta na manutenção da Nota Aberta.

Alguns Produtos podem ter Alíquotas de Redução, o que irá influenciar numa Redução do valor da Base do ICMS.

Exemplo:

| Valor total do produto: | R$ 500,00 |

| Percentual de ICMS | 18% |

| Alíquota de redução do ICMS | 8% |

| Base de cálculo do ICMS: | R$ 500,00 – 8% = R$ 460,00 |

| Valor total do ICMS | R$ 460,00 * 18% = R$ 82,80 |

A Alíquota de Redução de ICMS é cadastrada na manutenção de Parâmetros de Compra e Venda, acessada no Gestão de Vendas >> Estoque >> Produtos e Serviços >> Produto >> Parâmetros de Compra e Venda, nesta tela realize o cadastro da exceção de ICMS (para detalhes, clique aqui) e informe o percentual de redução da base de cálculo de ICMS no campo Alíq. Redução.

Após realizar a parametrização, basta realizar um Pedido de Faturamento para um cliente daquele estado e então o ICMS terá a sua base de cálculo reduzida de acordo com o que foi informado nos parâmetros de compra e venda do produto.

Efetue a venda através da manutenção Pedido de Faturamento. Nesta manutenção visualizam-se as informações de ICMS, clicando no botão Consulta de Notas Fiscais ou pressionando a tecla de atalho F4. Porém, esta ferramenta só estará disponível o Pedido já estiver Encerrado.

Consulta de Notas Fiscais ou pressionando a tecla de atalho F4. Porém, esta ferramenta só estará disponível o Pedido já estiver Encerrado.

Emitir Nota de Crédito de ICMS de Ativo Imobilizado

Para realizar a emissão de Nota de Crédito de ICMS de Ativo Imobilizado ou NFe de Crédito de ICMS, os seguintes pontos serão considerados:

- Na manutenção de Produtos, deve-se ter um produto cadastrado com uma descrição, por exemplo: Produto Ativo Imobilizado.

- Deve-se gerar um Pedido em nome da própria empresa (empresa que está gerando a nota).

- A Natureza de Operação é uma natureza de entrada, onde o CFOP a ser usado deve ser correspondente a Lançamento de Crédito Ativo Permanente.

- Os campos de código da Situação Tributária de ICMS, IPI, PIS e COFINS também devem ser correspondente a Lançamento de Crédito de Ativo Permanente.

- Todos os valores da Nota Fiscal e da Nota Aberta devem ser zerados, exceto o valor do ICMS.

- Na Nota Aberta >> aba 2 – Dados Adicionais, destaca-se apenas o ICMS e no Pedido de Faturamento >> aba 2 – Itens do Pedido, somente o valor de ICMS.

Para a correta validação da Nota Fiscal Eletrônica é necessário alterar a Finalidade da Nota para 3 – NF-e de Ajuste, na Aba 6 – NF-e Federal, da manutenção Nota aberta.

Para a correta validação da Nota Fiscal Eletrônica é necessário alterar a Finalidade da Nota para 3 – NF-e de Ajuste, na Aba 6 – NF-e Federal, da manutenção Nota aberta.

Emitir Nota Fiscal de Complementar

Para emitir Nota Fiscal de Complementar (ICMS, ICMS-ST e IPI) serão necessárias algumas configurações:

Nota Fiscal de Complemento de ICMS

Para emitir Nota Fiscal de Complementar de ICMS serão necessárias algumas configurações:

1. Na manutenção de Pedido de Faturamento

1.1. Ao gerar um pedido:

Inserir o produto com a Descrição “Complemento de ICMS”;

Inserir o produto com a Descrição “Complemento de ICMS”;

Informar uma Natureza de Operação que esteja com a opção ICMS selecionada;

Informar uma Natureza de Operação que esteja com a opção ICMS selecionada;

Informar 1 no campo quantidade de volumes.

Informar 1 no campo quantidade de volumes.

Em Dados Adicionais (CTRL+D) >> aba Dados Complementares >> definir o Código da Situação Tributária de ICMS = “900 – Outros”.

Em Dados Adicionais (CTRL+D) >> aba Dados Complementares >> definir o Código da Situação Tributária de ICMS = “900 – Outros”.

No momento de gerar a Nota fiscal, informar a mesma Transportadora da Nota Fiscal origem.

No momento de gerar a Nota fiscal, informar a mesma Transportadora da Nota Fiscal origem.

2. Na manutenção Nota Aberta

Em Itens da Nota Aberta (ALT + I), informar apenas o campo Valor ICMS, todos os outros devem estar zerados.

Em Itens da Nota Aberta (ALT + I), informar apenas o campo Valor ICMS, todos os outros devem estar zerados.

Na aba 2 – Dados Adicionais, devem estar preenchidos apenas o campo Valor total do ICMS, todos os outros devem estar zerados.

Na aba 2 – Dados Adicionais, devem estar preenchidos apenas o campo Valor total do ICMS, todos os outros devem estar zerados.

Na aba 6 – NFe Federal, informar a Finalidade da nota como 2 – NF-e Complementar e referenciar a devida NF-e origem.

Na aba 6 – NFe Federal, informar a Finalidade da nota como 2 – NF-e Complementar e referenciar a devida NF-e origem.

Deixar a mesma informação no cabeçalho e no item da nota.

Deixar a mesma informação no cabeçalho e no item da nota.

Exemplo: Se no cabeçalho existir alíquota do imposto e valor do imposto, as mesmas informações devem existir no item da nota.

Nota Fiscal de Complemento de Substituição Tributária

Para emitir Nota Fiscal de Complementar de ICMS Substituição Tributária serão necessárias algumas configurações:

1. Na manutenção de Produtos

1.1. Na aba Dados Básicos:

Cadastrar um produto com a Descrição “Complemento de ICMS-ST”.

Cadastrar um produto com a Descrição “Complemento de ICMS-ST”.

Não selecionar a opção Consiste Estoque.

Não selecionar a opção Consiste Estoque.

Em Situação Tributária – CST: no campo ICMS informar o um código que permita o cálculo de Substituição Tributária, exemplo: 010 – NACIONAL TRIBUTADO E COM COBRANÇA DE ICMS SUBSTITUIÇÃO TRIBUTÁRIA.

No NCM, cadastrar um NCM com o código 0000.0000 com a descrição “Genérico” e colocá-lo no produto.

No CEST, cadastrar um CEST com o código 999.99.99 com a descrição “Genérico”, vinculá-lo ao NCM 0000.0000 e colocá-lo no produto.

1.2 Na aba Dados Gerenciais:

No campo Custo de Última Aquisição, informar o valor de custo = R$ 0,01;

No campo Custo de Última Aquisição, informar o valor de custo = R$ 0,01;

No campo Venda, informar o valor de custo = R$ 0,01.

No campo Venda, informar o valor de custo = R$ 0,01.

2. Na manutenção de Pedido de Faturamento

2.1. Ao gerar um pedido:

Inserir o produto com a Descrição “Complemento de ICMS-ST”;

Inserir o produto com a Descrição “Complemento de ICMS-ST”;

Informar uma Natureza de Operação que esteja com a opção ICMS selecionada;

Informar uma Natureza de Operação que esteja com a opção ICMS selecionada;

Informar 1 no campo quantidade de volumes.

Informar 1 no campo quantidade de volumes.

No momento de gerar a Nota fiscal, informar a mesma Transportadora da Nota Fiscal origem.

No momento de gerar a Nota fiscal, informar a mesma Transportadora da Nota Fiscal origem.

3. Na Manutenção Nota Aberta

Em Itens da Nota Aberta (ALT + I), informar apenas o campo Imposto Retido, todos os outros devem estar zerados.

Em Itens da Nota Aberta (ALT + I), informar apenas o campo Imposto Retido, todos os outros devem estar zerados.

Na aba 1 – Dados Básicos, deve estar preenchido o campo Valor Total (*) e na aba 2 – Dados Adicionais, deve estar preenchido apenas o campo Imposto Retido, todos os outros devem estar zerados.

Na aba 1 – Dados Básicos, deve estar preenchido o campo Valor Total (*) e na aba 2 – Dados Adicionais, deve estar preenchido apenas o campo Imposto Retido, todos os outros devem estar zerados.

Na aba 6 – NFe Federal, informar a Finalidade da nota como 2 – NF-e Complementar e referenciar a devida NF-e origem.

Na aba 6 – NFe Federal, informar a Finalidade da nota como 2 – NF-e Complementar e referenciar a devida NF-e origem.

Deixar a mesma informação no cabeçalho e no item da nota.

Deixar a mesma informação no cabeçalho e no item da nota.

Exemplo: Se no cabeçalho existir alíquota do imposto e valor do imposto, as mesmas informações devem existir no item da nota.

Obs.: Este imposto deve constar no total da nota, mesmo em se tratando de uma nota complementar deste imposto.

Nota Fiscal de Complemento de IPI

Para emitir Nota Fiscal de Complementar de IPI serão necessárias algumas configurações:

1. Na manutenção de Produtos

1.1. Na aba Dados Básicos:

Cadastrar um produto com a Descrição “Complemento de IPI”;

Cadastrar um produto com a Descrição “Complemento de IPI”;

Não selecionar a opção Consiste Estoque;

Não selecionar a opção Consiste Estoque;

Em Situação Tributária – CST: no campo IPI informar o um código que permita o cálculo de IPI, exemplo: 50 – SAÍDA TRIBUTADA.

Em Situação Tributária – CST: no campo IPI informar o um código que permita o cálculo de IPI, exemplo: 50 – SAÍDA TRIBUTADA.

No NCM, cadastrar um NCM com o código 0000.0000 com a descrição “Genérico” e vinculá-lo ao produto.

No NCM, cadastrar um NCM com o código 0000.0000 com a descrição “Genérico” e vinculá-lo ao produto.

1.2 Na aba Dados Gerenciais:

No campo Custo de Última Aquisição, informar o valor de custo = R$ 0,01;

No campo Custo de Última Aquisição, informar o valor de custo = R$ 0,01;

No campo Venda, informar o valor de custo = R$ 0,01.

No campo Venda, informar o valor de custo = R$ 0,01.

2. Na manutenção de Pedido de Faturamento

2.1. Ao gerar um pedido:

Inserir o produto com a Descrição “Complemento de IPI”;

Inserir o produto com a Descrição “Complemento de IPI”;

Informar uma Natureza de Operação que esteja com a opção IPI selecionada;

Informar uma Natureza de Operação que esteja com a opção IPI selecionada;

Informar 1 no campo quantidade de volumes.

Informar 1 no campo quantidade de volumes.

No momento de gerar a Nota fiscal, informar a mesma Transportadora da Nota Fiscal origem.

No momento de gerar a Nota fiscal, informar a mesma Transportadora da Nota Fiscal origem.

3. Na Manutenção Nota Aberta

Em Itens da Nota Aberta (ALT + I), informar apenas o campo IPI, todos os outros devem estar zerados.

Em Itens da Nota Aberta (ALT + I), informar apenas o campo IPI, todos os outros devem estar zerados.

Na aba 1 – Dados Básicos, deve estar preenchido o campo Valor Total (*) e na aba 2 – Dados Adicionais, deve estar preenchido apenas o campo e IPI, todos os outros devem estar zerados.

Na aba 1 – Dados Básicos, deve estar preenchido o campo Valor Total (*) e na aba 2 – Dados Adicionais, deve estar preenchido apenas o campo e IPI, todos os outros devem estar zerados.

Na aba 6 – NFe Federal, informar a Finalidade da nota como 2 – NF-e Complementar e referenciar a devida NF-e origem.

Na aba 6 – NFe Federal, informar a Finalidade da nota como 2 – NF-e Complementar e referenciar a devida NF-e origem.

Deixar a mesma informação no cabeçalho e no item da nota.

Deixar a mesma informação no cabeçalho e no item da nota.

Exemplo: Se no cabeçalho existir alíquota do imposto e valor do imposto, as mesmas informações devem existir no item da nota.

Obs.: Este imposto deve constar no total da nota, mesmo em se tratando de uma nota complementar deste imposto.

Nota Fiscal de Complemento de Frete

Na manutenção de Pedido de Faturamento

Ao gerar um pedido:

- Insira/Cadastre um produto com a Descrição “Complemento de Frete”.

- Informe a quantidade de volumes necessária no campo correspondente.

- Em Dados Adicionais (CTRL+D) >> aba Dados Complementares, defina o Código da Situação Tributária de Frete como “900 – Outros”.

- No momento de gerar a Nota fiscal, informe a mesma Transportadora da Nota Fiscal origem.

Na manutenção Nota Aberta

- Em Itens da Nota Aberta (ALT + I), informe apenas o campo Valor do Frete, mantendo todos os outros campos zerados.

- Na aba 2 – Dados Adicionais, preencha apenas o campo Valor total do Frete, deixando todos os outros campos zerados.

- Na aba 6 – NFe Federal, informe a Finalidade da nota como 2 – NF-e Complementar e referencie a devida NF-e origem.

- Mantenha as mesmas informações tanto no cabeçalho quanto nos itens da nota.

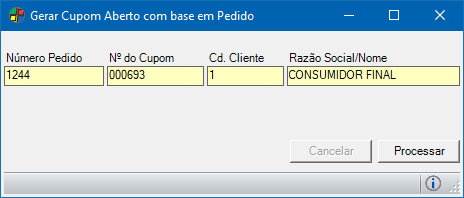

Emitir Cupom SAT de Complemento de ICMS

A emissão do cupom de complemento de ICMS é requerido quando for necessário realizar algum ajuste nos valores ou percentuais de ICMS que ficaram faltando no CF-e original. Para realizar o ajuste siga os passos do procedimento abaixo:

Na manutenção de CF-e SAT Aberto, clique na ferramenta  Gera Cupom com base em pedido, selecione na janela exibida o pedido que terá ICMS complementado.

Gera Cupom com base em pedido, selecione na janela exibida o pedido que terá ICMS complementado.

Clique no botão Processar.

Após a execução do processo serão carregadas as informações do pedido selecionado.

O campo Informações Adicionais será preenchido com a chave do CF-e original. Acesse a aba Itens e preencha os campos listados abaixo:

Quantidade: Deixe a quantidade zerada.

Outras Desp. Acessórias: Neste campo informe o valor faltante de ICMS que será complementado, referente ao pedido original.

Alíq. ICMS: Informe o percentual correspondente a alíquota de ICMS que irá complementar o pedido.

Valor ICMS: Informe o valor do ICMS que irá complementar o pedido.

Feito o preenchimento dos campos acima clique no botão Transmitir CF-e SAT, para validar o cupom.

Emitir Nota para Produtor Rural/Aplicar Alíquota de exceção Diferenciada

Os clientes classificados como produtores rurais são beneficiados com a exceção de ICMS. Para que um faturamento para um cliente classificado como produtor rural possa ser realizado, deve-se considerar os seguintes pontos:

- Na manutenção de Clientes >> aba Dados Básicos, selecione

a opção Aplicar Alíq. de exceção Diferenciada. No endereço de entrega do cliente deve haver Inscrição Federal de Produtor Rural informada.

a opção Aplicar Alíq. de exceção Diferenciada. No endereço de entrega do cliente deve haver Inscrição Federal de Produtor Rural informada. - Na manutenção de Produto, deve-se definir as exceções de ICMS em Parâmetros de Compra e Venda. Caso o produto não possua exceção de ICMS cadastrada, será considerada a alíquota de ICMS normal.

- Na manutenção Pedido de Faturamento, insira um novo pedido normalmente e, na janela Dados Gerais (CTRL + D) deve-se informar o endereço de entrega com a Inscrição Federal de Produtor Rural.

Após encerrar o pedido de faturamento, será possível visualizar a base de ICMS com a redução aplicada devido à exceção na ferramenta  Consulta de Notas Fiscais (F4).

Consulta de Notas Fiscais (F4).

Em caso de geração de NF-e, a Inscrição Federal de Produtor Rural será destacada na emissão do Danfe no local da Inscrição Federal do Destinatário/Remetente.

Emitir uma Nota com Base de ICMS dobrada

Alguns Produtos possuem determinação por Lei que no momento de sua Venda tenha o valor do ICMS calculado sobre a Base Dobrada.

Para que se possa efetuar uma Venda para Produto dobrando a Base no momento de calcular o Valor do ICMS, o Produto deve ter em seu cadastro o Campo Adicional SY001 – Classificado como Software (ICMS/base dobrada), definindo se o Produto deve ser Classificado como Software. A Natureza de Operação também deve ter a opção Software informada.

- Efetue a Venda do Produto através da manutenção Pedido de Faturamento. Após fechar o pedido, será possível visualizar as informações sobre o Valor Total do ICMS gerado através do botão

Consulta de Notas Fiscais, ou utilizando a tecla de atalho F4.

Consulta de Notas Fiscais, ou utilizando a tecla de atalho F4. - Pressionando CTRL + O, visualiza-se a tela com as Observações da Nota Fiscal, que serão impressas na mesma.

Entender as Exceções de ICMS

As exceções de ICMS tratam de alíquotas diferenciadas para tributação de produtos em diferentes situações. Dois exemplos serão apresentados a seguir de forma explicativa ao assunto:

Exemplo 1: Neste caso considera-se um produto vendido com exceção de ICMS e a realização do cálculo do valor total do ICMS.

O produto 001 foi vendido pelo valor de R$10,00 para o cliente A. As seguintes características abrangem o cadastro do cliente A:

As seguintes características abrangem o cadastro do produto 001:

Devido ao produto 001 possuir uma alíquota de ICMS de 18%, ao emitir a nota fiscal da venda realizada, é feito o cálculo do valor do ICMS sobre o valor do produto, no caso R$10,00, sendo então o valor do ICMS R$1,80 (10,00 * 18%).

Exemplo2: Neste caso é considerada a realização do cálculo valor do ICMS para produtos que possuem exceções de ICMS diferentes.

Realizando a venda para o cliente A, com as mesma características do Exemplo 1, de dois produtos, 001 e 002, os quais possuem exceções de ICMS com alíquotas diferentes. As seguintes características abrangem o cadastro do produto 001:

As seguintes características abrangem o cadastro do produto 002:

O cálculo do valor de ICMS da nota fiscal da venda realizada será feito por produto e posteriormente totalizado, de forma que, para o produto 001 onde o valor do ICMS será R$2,70 (15,00 * 18%) e para o produto 002 onde o valor do ICMS será R$3,84 (25,60 * 15%), totalizando assim o valor de ICMS da nota fiscal em R$6,54.

Exemplo 3: Pode existir casos em que o cliente para qual foi realizada a venda não seja Contribuinte de ICMS e que o produto vendido possua exceção de ICMS. Neste caso, mesmo que o produto possua exceção de ICMS mas o cliente não seja contribuinte de ICMS será considerado para o cálculo do valor total do ICMS a alíquota interna de acordo com a UF da empresa.

Faturamento com regra de incentivo RIOLOG

Ao gerar faturamento para produtos, aplicando-se a regra de incentivo RIOLOG, o cálculo de ICMS-ST passa a atender a legislação vigente do RIOLOG.

Configurações para faturamento RIOLOG:

1. Na manutenção de Natureza de Operação >> aba Situações D >> selecione  a opção Aplicar regra de cálculo para ICMS e ICMS-ST de acordo com incentivo RIOLOG.

a opção Aplicar regra de cálculo para ICMS e ICMS-ST de acordo com incentivo RIOLOG.

2. No arquivo config.ini, defina a alíquota de ICMS para dedução do ICMS Próprio quando aplicada regra RIOLOG. Ex: 18%.

3. Para realizar o cálculo de ICMS da operação própria, será utilizado o esquema de cálculo padrão do sistema (cadastrando redução da base de cálculo e utilizando-se a alíquota do cadastro da UF ou da exceção, conforme regra do sistema).

4. Para fins de cálculo da base de ICMS de ST:

4.1. a base de cálculo é o valor de último custo do produto (manutenção do Produto >> campo Custo de última aquisição) + Margem de Lucro para Substituição Tributária.

4.2. não serão feitos cálculos de redução da substituição tributária.

4.3. alíquota a ser utilizada para apurar o valor de substituição tributária será a mesma (manutenção do Produto >> Parâmetros de Compra e Venda >> aba 3 – Substituição Tributária >> campo Alíq. Interna).

5. Para fins de cálculo do imposto retido:

5.1. primeiramente, o ICMS deverá ser recalculado: será considerado a base de ICMS do item x Alíquota (alíquota específica definida no config.ini).

5.2. o sistema vai fazer a subtração do ICMS de ST do ICMS próprio (recalculado segundo alíquota específica constante do config.ini)

Exemplo conforme legislação:

Vl. Custo: 100,00

Vl. Venda: 130,00

Alíq. ICMS: 19,00% (cadastro da exceção)

Redução da base de ICMS: 31,58%

IVA: 52,10%

Alíq. Interna: 19,00%

ICMS Próprio:

Bs. ICMS: 88,95 (130,00 – 31,58%)

Vl. ICMS: 16,90 (Bs. ICMS x Alíq. ICMS = 19,00)

ICMS-ST:

Bs ICMS ST: 152,10 (Vl. Custo = 100,00 + IVA = 52,10%)

Vl. ICMS ST: 28,90 (Bs ICMS ST x Alq.Interna = 19,00%)

Recálculo do ICMS Próprio:

Bs. ICMS: 88,95 (130,00 – 31,58%)

Vl. ICMS: 16,01 (Bs. ICMS x Alíq. ICMS definido no config.ini = 18,00%)

Imposto retido = 12,89 (Vl. ICMS ST = 28,90 – Vl. ICMS = 16,01)

Caso o valor do ICMS seja NEGATIVO, através de permissão do Item de Segurança 5022 – Permitir encerrar o Pedido de Faturamento com Imposto Retido negativo (no caso de RioLog), caso em que será regravado como zero, o usuário poderá encerrar o pedido de faturamento e gerar a nota fiscal nestas condições. Esta permissão será atribuída somente se, no cadastro da Natureza de Operação, a opção “Aplicar regra de cálculo para ICMS e ICMS-ST de acordo com incentivo RIOLOG” esteja habilitada.

Caso o valor do ICMS seja NEGATIVO, através de permissão do Item de Segurança 5022 – Permitir encerrar o Pedido de Faturamento com Imposto Retido negativo (no caso de RioLog), caso em que será regravado como zero, o usuário poderá encerrar o pedido de faturamento e gerar a nota fiscal nestas condições. Esta permissão será atribuída somente se, no cadastro da Natureza de Operação, a opção “Aplicar regra de cálculo para ICMS e ICMS-ST de acordo com incentivo RIOLOG” esteja habilitada.

Geração de Crédito para Clientes e Fornecedores

Geração de Crédito para Clientes

Devolução com NF do Cliente

Necessário dar entrada em uma NRM selecionando o cliente em questão, e com base nela gerar um pedido de faturamento de devolução. Para que o crédito seja gerado automaticamente, é necessário que a natureza de operação esteja configurada para geração de Crédito e a opção Devolução de Compras não esteja selecionada.

Devolução com NF própria para o Cliente

Proceder com a geração de um pedido de devolução selecionando uma natureza de operação que gera crédito e que seja de devolução. Feito isso, o crédito será gerado automaticamente para o cliente.

Geração de Crédito para Fornecedor, onde é necessário utilizar a ferramenta da manutenção Fornecedores “Atribuir código a Cliente” para que seja gerado crédito para o Fornecedor

1. Utilizar uma natureza de operação em que as opções Devolução de compras e Crédito estejam selecionadas;

2. No Configurador Geral >> link Vendas/Faturamento >> aba Configurações – C >> aba 1, selecionar  a opção Controle Automático de Crédito de Fornecedor.

a opção Controle Automático de Crédito de Fornecedor.

3. O cadastro de Cliente utilizado nesta operação tem que ser gerado com a ferramenta Atribuir código de fornecedor a Cliente, disponível na manutenção de Fornecedores.

Com estas regras definidas, quando for lançado um pedido de faturamento de devolução de compra e/ou NRM para o cliente definido no item 3, o sistema vai gerar o crédito para o código do fornecedor.

Geração de Credito para Fornecedores

Devolução com NF do Fornecedor