Lista de Conteúdo

- Preencher NF-e destinada à Zona Franca de Manaus (ZFM)

- Anexar DANFE no processo de envio do xml da NF-e automaticamente

- Nota Técnica 2012.005

- Emitir Nota Fiscal Eletrônica Conjugada (Produtos e Serviços)

- Utilizar novos ambientes de contingência (SVC-AN e SVC-RS)

- Emitir uma carta de correção

- Gerar NF-e para produtos destinados à "revenda com tributação concentrada em uma única etapa (monofásica)"

- Configurar versão 3.1

- Enviar dados da NF-e de devolução quando a NF-e original teve IPI devolvido

- Emitir NF-e com diferimento de ICMS

- DIFAL- Diferencial de Aliquota- Configuração Correta para Realizar Operações Interestaduais

- Enviar e-mail com arquivo .Zip

- Envio de e-mail de um único XML

- Procedimento para atender o Artigo 274 do RICMS/SP

- Destacar impostos a serem impressos no DANFE

- Ajustar Horário de Verão na NF-e

- Personalizar e-mail

- Como calcular ICMS Desonerado?

- Gerar NFe para Pedidos Encerrados em Datas Anteriores

- Portaria SEFAZ nº 195 / 29.11.2019

- Informar ICMS próprio do substituto cobrado em operação anterior (NT 2018.005)

Através deste tópico é possível conhecer meios de se realizar ações específicas com determinadas configurações de cadastros do sistema.

Preencher NF-e destinada à Zona Franca de Manaus (ZFM)

1. A emissão NF-e para acobertar operações incentivadas destinadas à Zona Franca de Manaus (ZFM) e Áreas de Livre Comércio (ALC) deverá observar, para o preenchimento dos campos do documento fiscal, as recomendações que seguem:

Os exemplos de preenchimento tomam com base a seguinte operação hipotética:

- UF do remetente: SP (alíquota interestadual de 7%);

- Valor bruto do produto sem descontos: R$ 1.000,00;

- Desconto comercial: R$ 200,00;

- Base de Cálculo do ICMS para fins de cálculo do abatimento: R$ 800,00 (R$ 1.000,00 – R$ 200,00);

- Valor do ICMS abatido: R$ 56,00 (7% sobre R$ 800,00);

- Valor da Nota: R$ 744,00 (R$ 1.000,00 – R$ 200,00 – R$ 56,00).

1.1 Informar obrigatoriamente a Inscrição de SUFRAMA.

1.2 Grupo do Detalhamento de Produtos e Serviços (em menu Arquivo >> Nota Aberta NF-e >> aba Produtos e Serviços):

1.2.1: Utilizar CFOP 6.109 ou 6.110;

1.2.2: Informar no campo Valor Total Bruto dos Produtos ou Serviços o valor do produto sem a desoneração do ICMS (ex: R$ 1.000,00);

1.2.3: Informar no campo Valor do Desconto o valor da desoneração do ICMS e demais descontos (ex: R$ 256,00)

1.2.4: Informar no campo “Informações adicionais do produto” o valor da desoneração do ICMS e demais descontos (ex: “Valor do ICMS abatido: R$ 56,00 (7% sobre R$ 800,00) . Valor do desconto comercial: R$ 200,00”)

1.3 Grupo de Tributação do ICMS (em menu Arquivo >> Nota Aberta NF-e >> aba Produtos e Serviços >> aba Tributos >> aba ICMS):

1.3.1 Preencher o grupo de tributação do ICMS 40

· Campo Origem da Mercadoria: 0- Nacional;

· CST: 40- Isenta;

· Campo Valor do ICMS: informar o valor do ICMS que foi abatido na operação;

· Campo Motivo da desoneração do ICMS: 7- SUFRAMA.

1.4 Informações Adicionais de Interesse do Fisco:

- “Remessa para Zona Franca de Manaus ou Área de Livre Comércio. Isenção de ICMS (Convênio ICMS 65/88). Isenção de IPI (Art. 81 do RIPI – Decreto 7.212 de 15 de junho de 2010). Redução a zero das alíquotas do PIS e COFINS (art. 2º da Lei 10.996, de 15/12/2004)”.

Anexar DANFE no processo de envio do xml da NF-e automaticamente

Para cliente necessário configurar o campo adicional SY038 – Anexar DANFE no processo de envio do xml da NF-e, no módulo Clientes e Fornecedores, em menu Arquivo >> Clientes >> aba Dados Adicionais, clicar em Adicionar e informar em Campo Adicional o código citado e em conteúdo “S” (indicando sim).

Obs.: Quando um novo cliente é cadastrado, automaticamente o campo adicional SY038 é preenchido como Sim.

Para fornecedor necessário configurar o campo adicional SY039 – Anexar DANFE no processo de envio do xml da NF-e, no módulo Clientes e Fornecedores, em menu Arquivo >> Fornecedores >> aba Dados Adicionais, clicar em Adicionar e informar em Campo Adicional o código citado e em conteúdo “S” (indicando sim).

Ao executar a ferramenta se o campo conteúdo estiver como “S”, além do XML enviado, automaticamente também fará parte dos anexos do e-mail o DANFE em formato PDF.

Nota Técnica 2012.005

A Resolução 13/2012 do Senado Federal teve sua implementação regulamentada pelo Ajuste SINIEF 19/2012 e pelo Ajuste SINIEF 20/2012, editados pelo CONFAZ (Conselho Nacional de Política Fazendária).

Esta NT trata da repercussão dessas legislações sobre a NF-e, basicamente pela:

a. Alteração do campo de Origem da Mercadoria, que passa agora a assumir novos valores e

b. Criação de regra de validação específica que confere a aplicação da alíquota de 4% definida na

legislação para as operações interestaduais com mercadorias e bens importados.

De acordo com NT 2012.005, temos novas origens de mercadoria:

0 – Nacional, exceto as indicadas nos códigos 3 a 5

1 – Estrangeira – Importação direta, exceto a indicada no código 6

2 – Estrangeira – Adquirida no mercado interno, exceto a indicada no código 7

3 – Nacional, mercadoria ou bem com Conteúdo de Importação superior a 40%

4 – Nacional, cuja produção tenha sido feita em conformidade com os processos produtivos básicos de que tratam as legislações citadas nos Ajustes

5 – Nacional, mercadoria ou bem com Conteúdo de Importação inferior ou igual a 40%

6 – Estrangeira – Importação direta, sem similar nacional, constante em lista da CAMEX

7 – Estrangeira – Adquirida no mercado interno, sem similar nacional, constante em lista da CAMEX

Novas considerações nos Módulos de Vendas ao encerrar o Pedido de Faturamento

– Quando faturamento é para SUFRAMA e o produto é importado, o destinatário não tem o benefício de ICMS. Assim, além de considerar origem de mercadoria 1 e 2, passam a ser consideradas também 6 e 7 para esse caso. Lembrando que a origem da mercadoria é a primeira posição do código da situação tributária.

Exemplo:

CST: 100 (1 – indica Estrangeira – Importação direta)

Geração da NF-e

Somente será permitido gerar NF-e quando a origem (primeira posição do código de situação tributária) estiver entre 0 e 7.

Necessário utilizar novos schemas PL_006q disponíveis no portal da NF-e.

Para maiores informações acesse:

http://www.fazenda.gov.br/confaz/confaz/ajustes/2012/AJ_020_12.htm.

Emitir Nota Fiscal Eletrônica Conjugada (Produtos e Serviços)

1. A Nota Fiscal Eletrônica de serviços das prefeituras segue o mesmo modelo da NF-e dos Estados?

Não. Algumas prefeituras já possuem modelo próprio de nota fiscal eletrônica de serviços, de uso restrito aos prestadores de serviço do município que estão sujeitos ao ISS – Imposto sobre Serviços. É possível haver casos em que a mesma empresa seja contribuinte do ISS e do ICMS e, neste caso, deva emitir as notas fiscais eletrônicas de serviços e também que seja credenciada para emitir nota fiscal eletrônica, que substitui as notas fiscais de mercadorias modelos 1 ou 1A.

2. Emissão de Nota Fiscal conjugada com ISS no caso da utilização da NF-e?

A utilização de NF-e como sendo nota fiscal conjugada depende de prévio convênio ou protocolo de cooperação entre a SEFAZ e cada Prefeitura Municipal. Na maior parte dos estados, esses convênios ou protocolos ainda não foram firmados, de modo que o contribuinte que venda mercadorias e preste serviços deverá atualmente, em utilizando a NF-e, emitir dois documentos distintos.

Fonte de dados:

http://hom.nfe.fazenda.gov.br/portal/perguntasFrequentes.aspx?tipoConteudo=YpIbnx7ij6g=

Utilizar novos ambientes de contingência (SVC-AN e SVC-RS)

De acordo com o disposto no Convênio ICMS 32/2012 de 30/03/2012 e Ato COTEPE ICMS 39/2012 de 4/09/2012.

Esta alternativa de emissão da NF-e em contingência, com transmissão da NF-e para a SEFAZ Virtual de Contingência (SVC), permite a impressão do DANFE em papel comum e não existe a necessidade de transmissão da NF-e para SEFAZ de origem quando cessarem os problemas técnicos que impediam o uso do ambiente de autorização normal da circunscrição do contribuinte.

Ocorrendo a indisponibilidade, a SEFAZ origem acionará a SVC pertinente para que ative o serviço de recepção e autorização de NF-e em seu lugar. Finda a indisponibilidade, a SEFAZ origem acionará novamente a SVC, agora para desativar o serviço.

Entenda o Processo:

Existirão dois locais alternativos de autorização em contingência, operados pelas estruturas das SEFAZ VIRTUAIS atuais:

• SVAN – SEFAZ Virtual do Ambiente Nacional;

• SVRS – SEFAZ Virtual do Rio Grande do Sul.

Para utilizar esses novos ambientes de contingência no momento de transmitir a NF-e, proceda da seguinte forma:

1- Em menu Configuração >> Parâmetros

1.1- Na aba Parâmetros – 3 no quadro Tipo de Contingência, selecione o ambiente SVAN ou SVRS, e o que irá definir em que ambiente a empresa está, é o estado em que se localiza.

– A SVAN – SEFAZ Virtual do Ambiente Nacional, é a estrutura de contingência que poderá ser utilizada quando da indisponibilidade dos Estados do Acre, Alagoas, Amapá, Minas Gerais, Paraíba, Rio de Janeiro, Rio Grande do Sul, Rondônia, Roraima, Santa Catarina, Sergipe, São Paulo e Tocantins e para o Distrito Federal.

– A SVRS – SEFAZ Virtual do Rio Grande do Sul, é a estrutura de contingência que poderá ser utilizada quando da indisponibilidade dos Estados do Amazonas, Bahia, Ceará, Espírito Santo, Goiás, Maranhão, Mato Grosso, Mato Grosso do Sul, Pará, Pernambuco, Piauí, Paraná e Rio Grande do Norte.

1.2 – Verifique em que ambiente sua empresa se enquadra e faça a seleção do Tipo de Contingência.

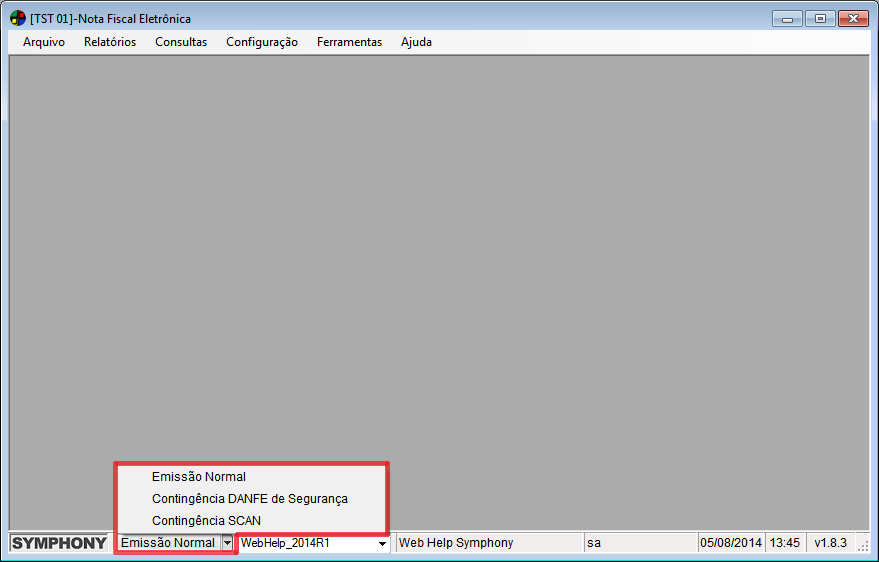

2- Se no momento de transmitir a NF-e, a SEFAZ Origem NÃO estiver disponível, o usuário poderá alterar o ambiente de Emissão Normal pela SVC – SEFAZ Virtual de Contingência, através da opção destacada em vermelho da Figura 02, que fica localizada na janela principal do módulo.

Emitir uma carta de correção

A emissão da Carta de Correção poderá ser realizado da seguinte forma:

1- Em menu Arquivo >> Nota Fiscal Eletrônica >> aba Painel NF-e:

1.1- Filtre a NF-e que deseja realizar a correção. É obrigatório que a NF-e esteja com a Situação AUTORIZADA.

1.2- Em seguida, clique no botão Ferramentas (no rodapé da janela) >> opção Carta de Correção Eletrônica.

1.3- No campo Correção, informe o que deverá ser alterado em no mínimo 15 e no máximo 1000 caracteres. Exemplo: Suponha que o Peso Líquido foi informado erroneamente, para proceder com a correção, informe Peso Líquido de 800g para 1kg.

1.4- Clique no botão OK.

1.5- Ao emitir uma carta de correção, a mesma quando enviada é automaticamente registrada na aba Eventos da NF-e >> menu Arquivo >> Nota Aberta NF-e.

1.6 – Se ocorrer alguma inconsistência no envio (queda de Internet, energia, etc.), pode ocorrer de no sistema não constar a carta ou ao contrário, ela está no sistema, porém não foi completado o envio para a SEFAZ. Por isso você pode clicar no botão que fica no rodapé desta aba para o sistema consultar e corrigir qualquer uma destas inconsistências:

Gerar NF-e para produtos destinados à “revenda com tributação concentrada em uma única etapa (monofásica)”

A pessoa jurídica que possui receitas decorrentes da revenda de mercadorias sujeitas a tributação concentrada em uma única etapa (monofásica), poderá excluir destas receitas as alíquotas de PIS e COFINS.

Conforme previsto na Lei Complementar 123/2006, Artigo 18:

§ 4º O contribuinte deverá considerar, destacadamente, para fim de pagamento:

(…)

IV – as receitas decorrentes da venda de mercadorias sujeitas a substituição tributária e tributação concentrada em uma única etapa (monofásica), bem como, em relação ao ICMS, antecipação tributária com encerramento de tributação;

No momento do Preenchimento do PGDAS deverão identificar que é revenda do Produto com tributação concentrada em uma única etapa (monofásica), assim as alíquotas de PIS e COFISN serão excluídas da tabela.

Ou seja,

Ao gerar NF-e para empresa do regime Simples Nacional, o CST de PIS e COFINS sempre ficava com código 99, segundo orientação da SEFAZ. A partir de agora, se o produto (Módulo de Produtos e Serviços) possuir o campo adicional “SY066 – Revenda sujeito a tributação monofásica PIS/COFINS” com conteúdo “S“, a CST de PIS e COFINS será a que estiver no item da nota, seguindo a regra padrão do sistema quando empresa não é optante pelo Simples Nacional.

Para inserir o campo adicional, vá à manutenção de Produtos >> aba/link Dados Adicionais e selecione o campo adicional SY046 – Permite Redução da BC do ICMS para ST? e colocar em seu conteúdo a letra S.

Para que este campo adicional esteja disponível para seleção, basta processar a opção Inserir Campos Adicionais de Produtos e Serviços reservados para o sistema, no módulo Upgrade de Dados >> aba Produtos e Serviços.

Configurar versão 3.1

A versão 3.1 da Nota Fiscal Eletrônica está liberada a partir do Pack 2014.R1 do Dataplace.

Sobre o Prazo de Implantação

De acordo com a Nota Técnica 2013/005, os prazos para entrada em vigência das alterações irão depender do modelo do documento fiscal: NF-e (modelo 55) ou NFC-e (modelo 65), são eles:

A. Para a NF-e (Modelo 55)

· Ambiente de Homologação (ambiente de teste das empresas): 02/12/2013;

· Ambiente de Produção: 10/03/2014;

· Desativação da versão “2.00” da NF-e: 01/12/2014.

B. Para a NFC-e (Modelo 65)

· Ambiente de Homologação (ambiente de teste das empresas): 02/12/2013;

· Ambiente de Produção: 06/01/2014;

· Desativação da versão “3.00” da NFC-e: 01/12/2014.

As implementações no Dataplace foram realizadas de acordo com a Nota Técnica 005/2013: “Alteração do Leiaute da NF-e – Versão Nacional 2013”. Para fazer o download clique AQUI.

Pré-Requisitos – SEFAZ

Fazer o download do arquivo “Esquemas XML NF-e – Pacote de Liberação No. 8d (02/05/2014) (PL_008d.zip)” – CLIQUE AQUI

Antes de iniciar o processo de atualização, realize o envio de todos os e-mails de xml’s pendentes, pois após a atualização não será possível realizar este processo.

Antes de iniciar o processo de atualização, realize o envio de todos os e-mails de xml’s pendentes, pois após a atualização não será possível realizar este processo.

Pré-Requisitos – Dataplace

- Executar Atualizador de Estruturas mais recente marcando aplicações ERP e NF-e;

- Importar XML de mensagens e de itens de segurança;

- Extrair os arquivos XML baixados do site da NF-e;

- Atualizar para estas versões ou superiores.

| Descrição | Executável | Versão |

| Biblioteca genérica de funcionalidades NFe | PSYMSPED_NFE01_GEN | 1.10.0 |

| Biblioteca de classe para geração da NFe | PSYMSPED_NFE01_GERANFE | 1.10.0 |

| Nota Fiscal Eletrônica | PSYMSPED_NFE01_PAINEL | 1.8.1 |

| Clientes e Fornecedores | PSYMCEF01 | 2.41.12 |

| Gestão de Compras | COMERCIAL_COMPRAS | 1.2.8 |

| Venda e Expedição por Carga | PBTVFAT01 | 2.48.8 |

| Venda de Balcão | PSTAVDA02 | 2.47.3 |

| Checkout | PSTAVDA02_PEDIDO | 2.48.7 |

| Componentes do Dataplace | DP.LIBRARY.02 | 3.2.9 |

| DP.USERCONTROL.ERP | 3.2.17 | |

| Arquivos de Estrutura de Dados | SYM_OBJECT | 04.05.12 |

| Sym_Default |

Configuração no Módulo Nota Fiscal Eletrônica

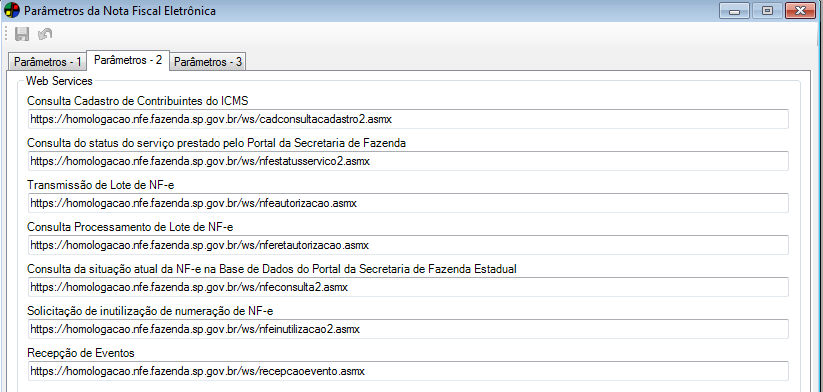

No Módulo Nota Fiscal Eletrônica, clique no menu Configuração >> Parâmetro >> Aba Parâmetros 2:

Os novos Webservices estão disponíveis em:

Os novos Webservices estão disponíveis em:

Clique AQUI para acessar a página com os novos Webservices.

Ao acessar o link acima, o usuário é redirecionado ao site com os atualizadores (Webservices) da Nota Fiscal Eletrônica, onde estão disponíveis as modificações para a nova versão 3.10. Estas, por sua vez estão separados por estado, por isso o usuário deve localizar na página os links referentes ao seu estado e fazer a cópia dos mesmos para a aba Parâmetros 2 no Módulo Nota Fiscal Eletrônica. Observe as figuras:

Implementação na Manutenção “Cliente”

Aba Dados Básicos

Menu Arquivo > Clientes, ou pressione as teclas de atalho Ctrl + I

- implementada opção Consumidor Final que ao ser selecionada indicará operação com o consumidor final, para atender a Nota Técnica 2013.005, que divulga alterações necessárias para a migração da versão “2.00” para a versão “3.10” do leiaute da NF-e.

O Dataplace implementou a seguinte regra em relação a opção “Consumidor Final” no cadastro de clientes: Se a opção “Contribuinte de ICMS” estiver selecionada, considera-se que o mesmo não é um consumidor final e vice versa. Este campo será atualizado a partir da atualização de campo histórico no DBATools (Atualizador de Estruturas).

Novos campos no Módulo de Vendas

Manutenção de Natureza da Operação

Menu Arquivo > Tabelas de Controle > Natureza da Operação > Aba “4 – Situações D”

- Incluído o campo “Indicador de Exigibilidade do ISS” com as opções;

- 1 – Exigível;

- 2 – Não Incidência;

- 3 – Isenção;

- 4 – Exportação;

- 5 – Imunidade;

- 6 – Exigibilidade Suspensa por Decisão Judicial;

- 7 – Exigibilidade Suspensa por Processo Administrativo.

- Incluído o campo “Indicador de Incentivo Fiscal” com as opções:

- 1 – Sim;

- 2 – Não.

Manutenção “Pedido de venda” e “Pedido de Faturamento” – Aba Dados Gerais

- Incluído o campo “Indicador de presença do comprador no estabelecimento comercial no momento da operação” com as opções:

- 0 – Não se aplica (por exemplo, para a Nota Fiscal complementar ou de ajuste);

- 1 – Operação presencial;

- 2 – Operação não presencial (Internet);

- 3 – Operação não presencial (Teleatendimento);

- 9 – Operação não presencial (Outros).

Por padrão a opção “0 – Não se aplica (por exemplo, para a Nota Fiscal complementar ou de ajuste) é selecionada automaticamente. Caso o usuário queira escolher outra opção como padrão é necessário personalizar o CODEID000057.egn para o pedido de venda e o CODEID000597.egn para o pedido de faturamento.

Novos Campos na Manutenção “Nota Aberta NF-e”

Aba Dados da NF-e

- O Campo “Emissão” passa a exibir data e hora da emissão da NF-e;

- O Campo “Data/Hora Saída/Entrada” passa a gravar/exibir a hora;

- No campo “Finalidade de Emissão” foi implementada a opção: “4 – NF-e de Devolução de Mercadoria”

- Incluído o campo “Identificador de local de destino da operação” com as opções:

- Operação Interna;

- Operação interestadual;

- Operação com exterior.

- Incluído o campo “Indica operação com Consumidor Final” com as opções:

- 0 – Normal;

- 1 – Consumidor Final

- Incluído o campo “Indicador de presença do comprador no estabelecimento comercial no momento da operação” com as opções:

- 0 – Não se aplica (por exemplo, para a Nota Fiscal complementar ou de ajuste);

- 1 – Operação presencial;

- 2 – Operação não presencial (Internet);

- 3 – Operação não presencial (Teleatendimento);

- 9 – Operação não presencial (Outros).

Aba Destinatário/Remetente

- Incluído o campo “Indicador da IE do Destinatário” com as opções:

- 1 – Contribuinte ICMS;

- 2 – Contribuinte isento de inscrição no Cadastro de Contribuintes do ICMS;

- 9 – Não Contribuinte, que pode ou não possuir IE no Cadastro de Contribuintes do ICMS.

- Incluído o campo “Identificação Comprador Estrangeiro”.

Aba Produtos e Serviços/Aba Tributos/Aba ICMS

- No campo “Motivo da desoneração do ICMS” foram implementadas as opções:

- 10 – Deficiente Condutor;

- 11 – Deficiente Não Condutor.

Aba Produtos e Serviços/Aba Tributos/Aba ISSQN

- Incluído o campo “Indicador de Exigibilidade do ISS” com as opções;

- 1 – Exigível;

- 2 – Não Incidência;

- 3 – Isenção;

- 4 – Exportação;

- 5 – Imunidade;

- 6 – Exigibilidade Suspensa por Decisão Judicial;

- 7 – Exigibilidade Suspensa por Processo Administrativo.

- Incluído o campo “Indicador de Incentivo Fiscal” com as opções:

- 1 – Sim;

- 2 – Não.

Aba Produtos e Serviços/Aba Declaração de Importação

- Incluído o campo “Via de transporte internacional informada na Declaração de Importação (DI)” com as opções:

- 1 – Marítima;

- 2 – Fluvial;

- 3 – Lacustre;

- 4 – Aérea;

- 5 – Postal;

- 6 – Ferroviária;

- 7 – Rodoviária;

- 8 – Conduto/Rede Transmissão;

- 9 – Meios Próprios;

- 10 – Entrada/Saída ficta.

- Incluído o campo “Forma de importação quanto a intermediação” com as opções:

- 1 – Importação por conta própria;

- 2 – Importação por conta e ordem;

- 3 – Importação por encomenda.

- Incluído o campo “UF Adquirente/Encomendante”.

Aba Totais/Aba ICMS

- Incluído o campo “Total do ICMS Desonerado”;

- Incluído o campo “Data da Prestação do Serviço”.

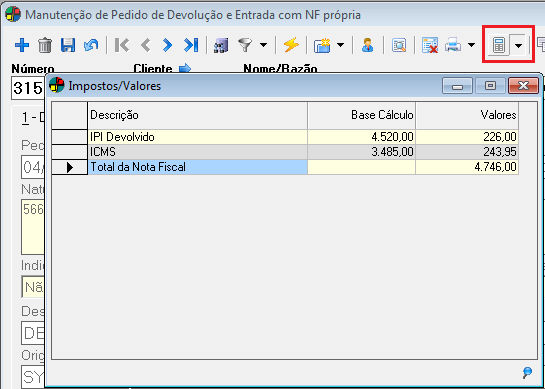

Enviar dados da NF-e de devolução quando a NF-e original teve IPI devolvido

Conforme descrito na Nota Técnica 2016.002 (versão 1.41), que dispõe sobre o não destacamento do IPI devolvido na DANFE, o campo Tributos – IPI, não deverá ser preenchido, em razão da não ocorrência do fato gerador desse imposto. Somente deverá ser preenchido o campo IPI Devolvido com o valor do IPI e o campo Informações Complementares do quadro “Dados Adicionais”. Ressaltando que o IPI preenchido no campo IPI Devolvido não aparecerá no DANFE, somente aparecerá no XML. Na geração de NF de devolução, será adotada a nova regra:

- Será lançado no valor de despesas acessórias o valor de IPI da NF-e original.

- Será gerada a seguinte informação no campo “Informações Complementares” da NF-e: “NF-e referenciada 35160363917876000117550010000034831194902730 – Devolução Total/Parcial de mercadoria recebida da NF-e N° 3.483, de 17/03/2016, no valor de R$ 1.050,00. Valor de mercadoria R$ 1.000,00 + IPI R$ 50,00.”

Exemplo em valores:

Total dos produtos: R$ 1.000,00

Total de ICMS: R$ 180,00 (18,00%)

Total de IPI: R$ 0,00

Total de Despesas Acessórias: R$ 50,00

Total da NF: R$ 1.050,00

Na devolução o valor de despesas acessórias, será o valor de IPI da NF-e original.

Exemplo de tag que será gerada no xml da NF-e:

<impostoDevol>

<pDevol>100.00</pDevol>

<IPI>

<vIPIDevol>3.79</vIPIDevol>

</IPI>

</impostoDevol>

Nos SPEDS e Escrita Fiscal o valor do IPI estão ok.

Nos SPEDS e Escrita Fiscal o valor do IPI estão ok.

Na manutenção de Pedido de Devolução e Entrada com NF própria localizado em menu Vendas e Faturamento >> Vendas >> manutenção de Pedido de Devolução e Entrada com NF própria, o campo IPI passou para IPI Devolvido.

Na manutenção de Pedido de Devolução e Entrada com NF própria localizado em menu Vendas e Faturamento >> Vendas >> manutenção de Pedido de Devolução e Entrada com NF própria, o campo IPI passou para IPI Devolvido.

Para que os valores sejam destacados corretamente na despesa acessória e IPI devolvido, é necessário fazer o vínculo da nota de devolução com a nota de origem. Para fazer este vínculo, na aba Itens do Pedido >> Dados Complementares (Ctrl + D), vá para aba 3-Follow-Up.

1 – Marque a Origem da nota: Pedido ou NRM.

2 – Informe o Número do Pedido ou NRM selecionado anteriormente, ou clique em  para pesquisar a nota fiscal pelo número.

para pesquisar a nota fiscal pelo número.

3 – Para finalizar clique em OK.

Emitir NF-e com diferimento de ICMS

O Diferimento Parcial do ICMS é uma técnica de tributação que adia o pagamento de uma parcela do imposto devido na operação para uma etapa posterior. Para que isso funcione corretamente, nos parâmetros de compra e venda do produto deve ter informado a alíquota do ICMS diferido.

Se estiver configurada como Uso Próprio/Consumo o cálculo do diferimento não será realizado..

Se estiver configurada como Uso Próprio/Consumo o cálculo do diferimento não será realizado..

Exemplo:

A legislação do ICMS/PR prevê o diferimento parcial do pagamento do imposto no art. 96 do RICMS/PR.

Neste exemplo, o emitente e o destinatário são do estado do Paraná.

O inciso I do art. 96 do RIMCS/PR prevê que quando a hipótese da alíquota for 18%, o percentual do diferimento será de 33,33%. Este percentual deverá ser informado nos parâmetros de compra e venda conforme imagem abaixo:

Após isso, ao adicionar o produto num pedido de faturamento e faturá-lo, será possível visualizar que o cálculo do imposto diferido já foi realizado, conforme imagem:

Os formas de calculo do Difal pode variar de um Estado para outro, portanto temos três formas de calculo do DIFAL que o sistema faz internamente para que chegue no valor correto do ICMS, de acordo, eles estão abaixo:

| Descrição | Valor | Cálculo |

| Valor da mercadoria | R$ 1.000,00 | |

| Alíquota do ICMS | 18,00% | |

| Valor do ICMS da operação | R$ 180,00 | Valor da mercadoria * Alíquota do ICMS / 100 |

| Percentual do ICMS diferido | 33,33% | |

| Valor do ICMS diferido | R$ 60,00 | Valor do ICMS da operação * Percentual do ICMS diferido / 100 |

| Valor do ICMS devido | R$ 120,00 | Valor do ICMS da operação – Valor do ICMS diferido |

Através de TAG no config.ini é possível apontar as UFs onde o calculo do diferimento será limitado somente para contribuintes de ICMS, para os demais participantes a alíquota que será utilizada será a cheia, portanto se o cliente não for contribuinte de ICMS e o estado do cliente estiver dentro da configuração desta tag, não será calculado o diferimento de ICMS.

Através de TAG no config.ini é possível apontar as UFs onde o calculo do diferimento será limitado somente para contribuintes de ICMS, para os demais participantes a alíquota que será utilizada será a cheia, portanto se o cliente não for contribuinte de ICMS e o estado do cliente estiver dentro da configuração desta tag, não será calculado o diferimento de ICMS.

TAG

‘Lista de UFs onde o diferimento de ICMS será calculado apenas para clientes contribuintes de ICMS (exemplo PR,SC)

[FATURAMENTO.LISTA_UFS_DIFERIMENTO_ICMS_APENAS_CONTRIBUINTE_ICMS]=

DIFAL- Diferencial de Aliquota- Configuração Correta para Realizar Operações Interestaduais

As operações com consumidor final contribuinte ou não do imposto passam a ter as mesmas alíquotas de ICMS aplicáveis, ou seja, não serão mais utilizadas as alíquotas internas da UF origem nas operações com consumidor final não contribuinte, e sim as alíquotas interestaduais. Para isso é preciso realizar a seguinte configuração

Cliente

O cliente de outro estado, precisa ser cadastrado como consumidor final e não contribuinte de ICMS, conforme a imagem abaixo:

Produto

O produto deve possuir alíquota de ICMS interna que é referente a UF da empresa que o produz e a alíquota de ICMS interestadual, que deve ser configurado na aba parâmetro de compra e venda conforme o exemplo abaixo.

Após isso, ao adicionar o produto num pedido de faturamento para este cliente e visualizar os impostos, as seguintes informações estarão disponíveis.

O cálculo que o sistema faz internamente para que chegue no valor exibido é conforme abaixo:

| Descrição | Valor | Cálculo |

| Base de ICMS | R$ 100,00 | |

| Alíquota interna de ICMS | 19,00% | |

| Alíquota interestadual de ICMS | 12,00% | |

| Diferencial de alíquota (DIFAL) | 7,00% | Alíquota interna – Alíquota interestadual |

| Valor do ICMS – DIFAL | R$ 7,00 | Base de ICMS * DIFAL |

| Percentual de partilha (UF Destino) | 40% | |

| Percentual de partilha (UF Origem) | 60% | |

| Valor do ICMS para a UF Destino | R$ 2,80 | Valor do ICMS DIFAL * Percentual de partilha ICMS Interestadual (UF Destino) |

| Valor de ICMS para a UF Origem | R$ 4,20 | Valor do ICMS DIFAL * Percentual de partilha ICMS Interestadual (UF Origem) |

Modelos de cálculo de DIFAL-ST

A regra para realização do cálculo de DIFAL (Diferencial de Alíquota) de ST depende que o cliente seja ‘Contribuinte de ICMS’ e tenha informado o campo adicional SY056 com valor “S”. A Natureza de Operação deve estar marcada como “Uso Próprio/Consumo”, quanto ao tipo de cálculo de qual modelo será aplicado dependerá da configuração da TAG no Config.INI. Abaixo serão exibidas como preencher as TAGs no Config.INI e as tabelas mostrando como se comporta os modelos de cálculo de DIFAL- ST no Dataplace.

Modelo 1

‘Lista de UFs onde o cálculo da DIFAL-ST por dentro será modelo 1 (veja modelo do cálculo no WebHelp):

[FATURAMENTO.LISTA_UFS_CALCULO_DENTRO_DIFAL_ST_MODELO_1]=AC,AL,AM,AP,

BA,CE,DF,ES,GO,MA,MG,MS,MT,PA,PB,PE,PI,PR,RJ,RN,RO,RR,RS,SC,SE,SP,TO

As informações em vermelho são referente aos exemplos de informações que podem ser preenchidas na TAG do Config.INI.

| Descrição | Valor | Cálculo | |

| Valor do Produto | R$ 1000,00 | ||

| Alq. ICMS | 4 % | ||

| Valor ICMS | R$ 40,00 | Valor da operação * Alq. ICMS | 1000,00 * 0.04 |

| Valor da operação sem o ICMS operação interestadual | R$ 960,0 | Valor da operação – Valor de ICMS | 1000,00 – 40,00 |

| Alíquota Interna | 17 % | ||

| Base de Cálculo ST Diferencial | R$ 1185,63 | (Vl. da Op. sem ICMS Interestadual / (Rest. Alíq. interna/100 )-1) + Alíquota FCP | 960,00 / 0.81 |

| Percentual Redução (Benefício) | 10% | ||

| Base de Cálculo ST Diferencial (Reduzida) | R$1066,67 | Base Cálc. ST Dif. – (Base Cálc. ST Dif. / Perc. Benefício) | 1185,63 (1185,63 / 0.10) |

| ICMS ST | R$ 202,67 | Base de Calc ST (Reduz) * (Alq. Interna + Alq FCP) / 100 | 1066,67 * (17+ 2)/100 |

| Diferencial (Imposto Retido) | R$ 162,67 | Valor ICMS ST – Valor ICMS | 202,67 – 40,00 |

| Alíquota FCP | 2% | ||

| Valor FCP | R$ 21,33 | Base de Cálculo ST Diferencial (Reduzida) * (Alíquota FCP /100) | |

| Diferencial (Imposto Retido FCP) | R$ 141,33 | Valor ICMS ST – Valor FCP | 162,67 – 21,33 |

Modelo 2

‘Lista de UFs onde o cálculo da DIFAL-ST por dentro será modelo 2 (veja modelo do cálculo no WebHelp):

[FATURAMENTO.LISTA_UFS_CALCULO_DENTRO_DIFAL_ST_MODELO_2]= AC,AL,AM,AP,BA,

CE,DF,ES,GO,MA,MG,MS,MT,PA,PB,PE,PI,PR,RJ,RN,RO,RR,RS,SC,SE,SP,TO

[/FATURAMENTO]

Observações

Observações

As informações em vermelho são referente aos exemplos de informações que podem ser preenchidas na TAG do Config.INI.

Neste modelo a base de ICMS não abate o ICMS de operação interestadual.

| Descrição | Valor | Cálculo | |

| Valor do Produto | R$ 1000,00 | ||

| Alq. ICMS | 4 % | ||

| Valor ICMS | R$ 40,00 | Valor da operação * Alq. ICMS | 1000,00 * 0.04 |

| Base de ICMS | R$ 1000,00 | ||

| Alíquota Interna | 17 % | ||

| Base de Cálculo ST Diferencial | R$1234,57 | Vl. da Op. sem ICMS Interestadual / Rest. Alíq. interna | 1000,00 / (0,83-0,02) |

| Percentual Redução (Benefício) | 10% | ||

| Base de Cálculo ST Diferencial (Reduzida) | R$1111,11 | Base Cálc. ST Dif. – (Base Cálc. ST Dif. / Perc. Benefício) | 1234,57 (1234,57 / 0.10) |

| ICMS ST | R$ 144,44 | Base de Calc ST (Reduz) * (Alq. Int – Alq ICMS) | 1111,11 * (0,17 – 0,04) |

| Diferencial (Imposto Retido) | R$ 144,44 | ||

| Alíquota FCP | 2% | ||

| Valor FCP | R$ 22,22 | ||

| Diferencial (Imposto Retido FCP) | R$ 144,44 |

Modelo 3

Para ativar este modelo de calculo é necessário configurar a TAG no Config.INI, conforme abaixo:

‘Lista de UFs onde o cálculo DIFAL-ST por dentro será modelo 3 (veja modelo do cálculo no WebHelp):

[FATURAMENTO.LISTA_UFS_CALCULO_DENTRO_DIFAL_ST_MODELO_3]=GO, SP, MG, RJ (exemplos hipotéticos)

Preencher depois do sinal ‘=’ com a sigla dos Estados que utilizarão este modelo de calculo.

| Descrição | Valor | Cálculo | |

| Valor do Produto | R$ 1.000,00 | ||

| Alq. ICMS Interestadual | 7% | ||

| Alq. ICMS Interna | 18% | ||

| Base de Cálculo | R$ 1123,60 | Valor do Produto / (((Alq.Interna – Aql. Interestadual)/100)-1) | 1000,00 / 0.89 |

| Valor ICMS Operação | R$ 70 | Valor do Produto * Alq. ICMS Interestadual | 1000,00 * 0.07 |

| Perc. Diferencial de Alíquota | 11% | Alq. ICMS Interna – Alq. ICMS Interestadual | 18-7 |

| Valor Dif. de Alíquota | R$ 123,60 | Base de Calculo * Percentual Diferencial | 1123,60 * 0.11 |

Modelo 4

Para ativar este modelo de calculo é necessário configurar a TAG no Config.INI, conforme abaixo:

‘Lista de UFs onde o cálculo DIFAL-ST por dentro será modelo 4 (veja modelo do cálculo no WebHelp):

[FATURAMENTO.LISTA_UFS_CALCULO_DENTRO_DIFAL_ST_MODELO_4]=PE (exemplo hipotético)

Preencher depois do sinal ‘=’ com a sigla dos Estados que utilizarão este modelo de calculo.

| Descrição | Valor | Cálculo | |

| Valor do Produto | R$ 1.000,00 | ||

| Alq. ICMS Interestadual | 7% | ||

| Alq. ICMS Interna | 18% | ||

| Base de Cálculo | R$ 1134,15 | (Valor do Produto – Valor ICMS)/(100-18) | (1000,00 – 70) / 0.82 |

| Valor ICMS Operação | R$ 70 | Valor do Produto * Alq. ICMS Interestadual | 1000,00 * 0.07 |

| Perc. Diferencial de Alíquota | 11% | Alq. ICMS Interna – Alq. ICMS Interestadual | 18-7 |

| Valor Dif. de Alíquota | R$ 124,76 | Base de Calculo * Percentual Diferencial | 1134,15 * 0.11 |

Modelos de Cálculo com Partilha de ICMS

Cálculo do Difal padrão do Dataplace

Este é a regra de cálculo definida como padrão do Dataplace, para o diferencial de alíquota.

| Descrição | Valor | Cálculo | |

| Valor do Produto | R$ 1.000,00 | ||

| Alq. ICMS Interestadual | 12% | ||

| Alq. ICMS Interna | 18% | ||

| Base de Cálculo | R$ 1000,00 | Valor do Produto + IPI | 1000,00 |

| Valor ICMS Operação | R$ 120,00 | Valor do Produto * Alq. ICMS Interestadual | 1000,00 *0.12 |

| Perc. Diferencial de Alíquota | 6% | Alq. ICMS Interna – Alq. ICMS Interestadual | 18 – 12 |

| Valor Dif. de Alíquota | R$ 60,00 | Base de Calculo * Percentual Diferencial | 1000 * 0.06 |

Cálculo do Difal modelo 1

Para ativar este modelo de calculo é necessário configurar a TAG no Config.INI, conforme abaixo:

‘Lista de UFs onde o cálculo da partilha de ICMS (vendas para consumidor final) será por cálculo por dentro modelo 1 (veja modelo do cálculo no WebHelp):

[FATURAMENTO.LISTA_UFS_CALCULO_DENTRO_PARTILHA_MODELO_1]= GO, SP, MG, RJ (exemplos hipotéticos)

Preencher depois do sinal ‘=’ com a sigla dos Estados que utilizaram este modelo de calculo.

| Descrição | Valor | Cálculo | |

| Valor do Produto | R$ 1.000,00 | ||

| Alq. ICMS Interestadual | 12% | ||

| Alq. ICMS Interna | 18% | ||

| Valor ICMS Operação | R$ 120,00 | Valor do produto * Alq. ICMS Interestadual | 1000,00*0.12 |

| Base de Cálculo Interestadual | R$ 1.073,17 | (Valor do Produto – ICMS da Operação) / (1- Alq. Interna) | (1000,00 – 120,00) / 0.82 |

| Valor ICMS DIFAL | R$ 193,17 | Base de Cálculo Interestadual * Alq. ICMS Interna | 1073,17*0,18 |

| Valor Dif. De Alíquota | R$ 73,17 | Valor ICMS DIFAL – Valor ICMS Operação | 193,17-120 |

Cálculo do Difal modelo 2

Para ativar este modelo de calculo é necessário configurar a TAG no Config.INI, conforme abaixo:

‘Lista de UFs onde o cálculo da partilha de ICMS (vendas para consumidor final) será por cálculo por dentro modelo 2 (veja modelo do cálculo no WebHelp):

[FATURAMENTO.LISTA_UFS_CALCULO_DENTRO_PARTILHA_MODELO_2]= GO, SP, MG, RJ (exemplos hipotéticos)

Preencher depois do sinal ‘=’ com a sigla dos Estados que utilizaram este modelo de calculo.

| Descrição | Valor | Cálculo | |

| Valor do Produto | R$ 1.000,00 | ||

| Alq. ICMS Interestadual | 12% | ||

| Alq. ICMS Interna | 18% | ||

| Base de Cálculo | R$ 1219,51 | Valor do Produto / Alq. Interna | 1000,00 / 0.82 |

| Valor ICMS Operação | R$ 120,00 | Valor do Produto * Alq. ICMS Interestadual | 1000,00 * 0.12 |

| Perc. Diferencial de Alíquota | 6% | Alq. ICMS Interna – Alq. ICMS Interestadual | 18 – 12 |

| Valor Dif. de Alíquota | R$ 73,17 | Base de Calculo * Percentual Diferencial | 1219,51 * 0.06 |

Sobre DIFAL: Caso o cliente seja consumidor final com IE isenta o sistema não irá exibir valores de partilha de ICMS nos cálculos e estes também não serão enviados no XML.

Sobre DIFAL: Caso o cliente seja consumidor final com IE isenta o sistema não irá exibir valores de partilha de ICMS nos cálculos e estes também não serão enviados no XML.

Enviar e-mail com arquivo .Zip

O processo de enviar XML para Destinatário Específico possui a possibilidade de enviar o arquivo compactado em formato .Zip. Pois dependendo da quantidade de arquivos anexados o tamanho acaba ultrapassando o limite permitido pelo gerenciador de email.

Para isso é necessário habilitar a compactação de arquivos do email no arquivo PAINEL01_NFE.ini, localizado na pasta de instalação do Dataplace, Control (…\Symphony\Control). Neste arquivo, configure a Tag, com “S” (Sim), conforme abaixo:

[EMAIL]

COMPACTAR_EMAIL=S Com a compactação habilitada os arquivos do anexo serão compactados para .Zip, conforme a imagem abaixo.

Com a compactação habilitada os arquivos do anexo serão compactados para .Zip, conforme a imagem abaixo.

Envio de e-mail de um único XML

Muitas vezes você precisa enviar as Notas Fiscais para um outro profissional, por exemplo da Contabilidade. Em alguns casos mesmo enviando todas as notas para um destinatário único e compactando cada xml em um arquivo, alguns provedores limitam o número de anexos e com isso o e-mail não é enviado.

Visando solucionar este inconveniente, apresentamos à partir do pack 2021.R3-S1 será possível compactar os XMLs do envio da NFe e enviar “N” NFe em um único arquivo compactado. A solução estará disponível no recurso Enviar XML para Destinatário Especifico e o arquivo PAINEL01_NFE.ini localizado na pasta Control deve seguir as seguintes configurações:

[EMAIL] COMPACTAR_EMAIL=S COMPACTAR_UNICO_EMAIL=S

Obs.: Os arquivos gerados para o envio destes e-mails no Painel da NF-e, são gerados temporariamente e após o envio excluídos do sistema.

Procedimento para atender o Artigo 274 do RICMS/SP

Artigo 274 – O contribuinte substituído, ao realizar operação com mercadoria ou prestação de serviço que tiver recebido com imposto retido, emitirá documento fiscal, sem destaque do valor do imposto, que conterá, além dos demais requisitos, a seguinte indicação “Imposto Recolhido por Substituição – Artigo……do RICMS” (Lei 6.374/89, art. 67, § 1º, e Ajuste SINIEF-4/93, cláusula terceira, na redação do Ajuste SINIEF-1/94).

§ 3º – O contribuinte substituído que realizar operações destinadas ao território paulista, com a finalidade de comercialização subseqüente, ou prestação de serviço vinculada a operação ou prestação abrangida pela substituição tributária, deverá, no campo “Informações Complementares” do documento fiscal:

1 – indicar a base de cálculo sobre a qual o imposto foi retido e o valor da parcela do imposto retido cobrável do destinatário;

2 – relativamente a cada mercadoria, discriminar as indicações previstas no item anterior.

Fonte: https://legislacao.fazenda.sp.gov.br/Paginas/art274.aspx

(Acesso em: 18/10/2016)

Para que seja emitido as informações acima no campo Dados complementares da Nota fiscal, deve-se atentar as seguintes tratativas:

- Incluir no cadastro de produto os campos adicionais abaixo:

SY029 – Último Vl. praticado como Base de ICMS/ST

SY030 – Último Vl. praticado como Imposto Retido de ICMS/ST

Se a venda caracterizar que precisa informar dados da ST retida anteriormente, no campo das informações complementares da NF-e, além de sair a Base também sairá discriminado o valor.

Destacar impostos a serem impressos no DANFE

Para destacar os impostos referente a Substituição Tributária das informações adicionais do produto, com a finalidade de serem impressos no DANFE deve ser configurado a TAG abaixo.

No exemplo abaixo, por padrão virá como igual a N (Não). Para fazer a alteração e que as informações dos tributos: IVA, Alíquota Interna, Base de ICMS ST, Valor de ICMS ST e Imposto Retido sejam destacados na impressão do DANFE deve habilitar no arquivo PAINEL01_NFE.ini, localizado na pasta de instalação do Dataplace, chamada Control (…\Symphony\Control). Neste arquivo, configure a TAG, como igual a S (Sim).

[DANFE]

‘Destacar imposto referente ST em informações adicionais do produto, a fim de serem impressas no DANFE? (S/N)’

DESTACAR_IMPOSTOS_INFORMAÇÕES_ADICIONAIS_PRODUTO=S

Ajustar Horário de Verão na NF-e

Devido a alteração de horário, não está mais em vigor o horário de verão, desde o dia 21/02/2016. É necessário a devida alteração para o correto funcionamento do Dataplace em Painel Nf-e >> Configurações >> Parâmetros da Nota fiscal Eletrônica >> aba Parâmetros – 1.

Acesse o Dataplace Dataplace >> Gestão de Vendas, e pesquise por Nota Fiscal Eletrônica.

Com o Módulo Nota Fiscal Eletrônica aberto, acesse o Menu Configuração >> Parâmetros.

Com a Janela aberta, se atente ao Fuso Horário local correspondente, e em seguida desmarque a opção “Horário de verão está ativo?”

Se atente também, se o horário da sua máquina está correto, se necessário, acesse o Painel de Controle >> Relógio, Idioma e Região e faça a alteração se o horário estiver incorreto.

Personalizar e-mail

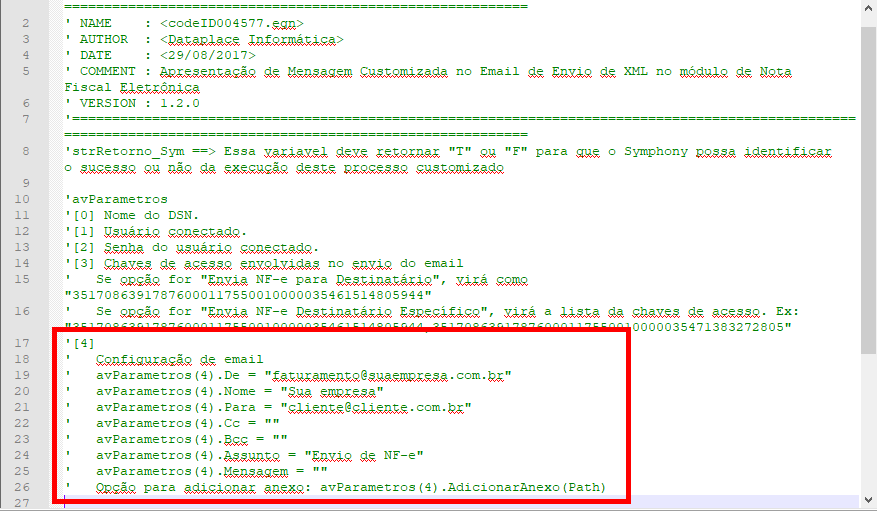

O envio da NFe / NFCe por e-mail é um recurso que o Dataplace possui no Painel da NF-e/NFC-e, podendo ser realizado pelo botão  Enviar NF-e ao Destinatário ou pelo menu Liberação >> Enviar NF-e ao Destinatário. Também é possível realizar customizações neste e-mail mediante ao EC codeID004577. Veja abaixo como realizar o procedimento para a personalização.

Enviar NF-e ao Destinatário ou pelo menu Liberação >> Enviar NF-e ao Destinatário. Também é possível realizar customizações neste e-mail mediante ao EC codeID004577. Veja abaixo como realizar o procedimento para a personalização.

Primeiramente deve-se localizar o Engine Code em: Pasta de Instalação do Dataplace >> Script >> CodeID004577.egn

Primeiramente deve-se localizar o Engine Code em: Pasta de Instalação do Dataplace >> Script >> CodeID004577.egn

Localize no Script os parâmetros destacados na imagem acima e configure os parâmetros com suas informações que seriam utilizadas em um preenchimento padrão de um e-mail:

‘ avParametros(4).De = “”

Informe o e-mail que enviará a NF-e para o destinatário

‘ avParametros(4).Nome = “”

Informe o nome de quem ou da empresa que está enviando

‘ avParametros(4).Para = “”

Informe o estinatário que receberá o e-mail

‘ avParametros(4).Cc = “”

Caso precisar enviar este e-mail com cópia para outro destinatário, informe neste campo.

‘ avParametros(4).Bcc = “”

Caso precisar enviar este e-mail com cópia oculta para outro destinatário, informe neste campo.

‘ avParametros(4).Assunto = “”

Neste parâmetro deve ser informado o Assunto do e-mail.

‘ avParametros(4).Mensagem = “”

Descreva neste parâmetro a mensagem que irá compor o corpo de texto do e-mail.

‘ Opção para adicionar anexo: avParametros(4).AdicionarAnexo(Path)

Caso seja necessário enviar algum anexo informe neste parâmetro o caminho onde está localizado o arquivo de anexo.

Como calcular ICMS Desonerado?

O ICMS desonerado é tratado como um desconto tributário, de forma que a nota fiscal eletrônica passou a ter mais esse campo de desconto além do desconto comercial já existente e deve ser informado nos casos em que há valor a ser abatido do preço da mercadoria, nas situações definidas pela legislação da SEFAZ.

A informação da desoneração do ICMS está prevista para os seguintes CST:

20 – Redução de base de cálculo

70 – Redução de base de cálculo e cobrança do ICMS por ST

Ao realizar o faturamento com os CSTs acima e no cadastro de produto, na aba PCV (Parâmetros de Compra e Venda) o campo redução de ICMS estiver preenchido será realizado o cálculo de ICMS desonerado.

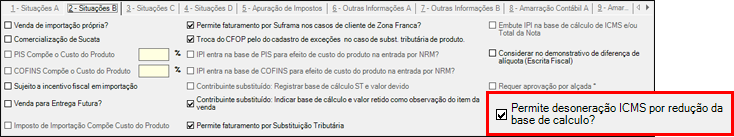

Na Natureza de Operação >> Situações B, marque a opção  Permite desoneração ICMS por redução da base de calculo?

Permite desoneração ICMS por redução da base de calculo?

Além dessas configurações acima o cliente precisa ser “Contribuinte de ICMS”.

Veja abaixo um exemplo de cálculo de Desoneração de ICMS.

| Descrição | Cálculo | Valor | |

| Valor Unitário | 100,00 | ||

| Quantidade Vendida | 2,00 | ||

| Total do Item | 200,00 | ||

| Preço na Nota Fiscal | 200,00 | ||

| Alq. ICMS | 12% | ||

| Redução da Base de Calculo | 10,5% | ||

| Base de Calculo do ICMS | Preço na NF – Perc. Red. Base Calc. | 200,00 – 10,5% | 179,00 |

| Valor do ICMS | Base de Calc. ICMS * Alq. ICMS | 179,00 * 12% | 21,48 |

| Valor do ICMS Desonerado | Preço na NF * (1 – (Alíquota * (1 – Perc. de red. da BC))) / (1 – Alq. ICMS) – Preço na NF | 200,00 (1-(12% *(1- 10,5%))) / (1-12%) – 200,00 | 2,86 |

Este valor de ICMS deduz do valor total da NF, deduzindo também o financeiro.

O motivo da desoneração será = “9 – Outros”.

Gerar NFe para Pedidos Encerrados em Datas Anteriores

É necessário desativar a consistência que permite gerar NFe’s desta forma. Para isso faça o seguinte:

Edite o arquivo Config.ini que fica dentro da pasta Control da estrutura do sistema Dataplace. Neste arquivo é necessário alterar a tag [NFe.CONSISTE_DATAEMISSAO] de ‘S’ para ‘N’. Conforme imagem abaixo:

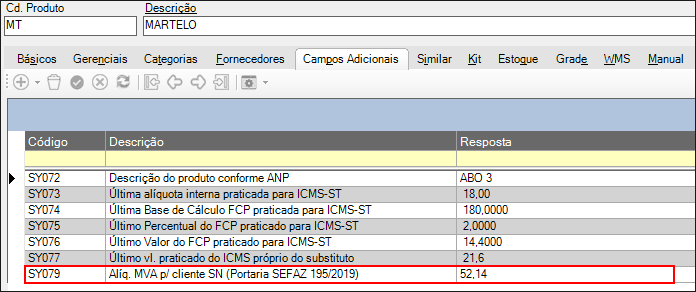

Portaria SEFAZ nº 195 / 29.11.2019

A Portaria SEFAZ (MT) nº 195, de 29.11.2019, que divulga os percentuais de Margem de Valor Agregado (MVA) a serem utilizados nas operações com mercadorias sujeitas ao regime de substituição tributária, e dá outras providências. Esta portaria entra em vigor na data da sua publicação, produzindo efeitos a partir de 1º de janeiro de 2020.

- Sujeito às regras do artigo 1º, § 1º da Portaria 195/19 – Optante pelo Simples Nacional ou pelo Crédito Outorgado, e portanto, sujeito à utilização das MVAs detalhadas por produtos (NCMs).

- Sujeito às regras do artigo 2º-B da Portaria 195/19 – Não Optante pelo Crédito Outorgado e portanto, sujeito à utilização das MVAs por SEGUIMENTO DE PRODUTOS, segundo seus CESTs.

Para saber mais sobre a regra da legislação acesse o link:

https://www.legisweb.com.br/legislacao/?id=386328

Obs.: A legislação e o decreto é válido apenas para o estado de Mato Grosso e Paraná.

O que configurar no Dataplace ERP para esta regra?

- Cliente optante pelo Simples Nacional

Para aderir esta regra o usuário deve ser optante pelo simples nacional (Enquadramento Tributário = “Super simples”). Esta informação consta no cadastro de Clientes >> aba Básicos.

O produto deve possuir o campo adicional “SY079: Alíq. MVA p/ cliente SN (Portaria SEFAZ 195/2019)” caso destine-se ao estado do Mato Grosso com conteúdo válido ou o campo adicional “SY081: Alíq. MVA p/ cliente SN (Portaria SEFAZ 195/2019)” caso destine-se ao estado do Paraná.

Caso o cliente opte pelo uso do campo SY079 ou SY081, deve-se atentar para que ele não tenha o campo adicional SY069 (Produto), e o cliente não possua o campo adicional (SY040), assim ele irá utilizar a Aliq. informada no campo adicional SY079 ou SY081 para a realização do cálculo.

Caso a versão do Dataplace ERP seja inferior ao Pack 2020.R1, será necessário executar a ferramenta Upgrade de Dados, marcando a opção “Inserir campos adicionais de Produtos e Serviços reservados para o sistema”, localizado na aba Produtos/Serviços.

Informar ICMS próprio do substituto cobrado em operação anterior (NT 2018.005)

Procedimentos disponíveis para as seguintes situações:

Na NRM, usar Natureza de Operação com a opção “Contribuinte Substituído: Registrar base de cálculo ST e o valor devido” – marcada (isso para que o sistema possa registrar os valores de ICMS ST da entrada).

Na Venda (opcional), para sair na observação nos itens, na Natureza de Operação marcar a opção “Contribuinte Substituído: Indicar a base de cálculo e valor retido como observação do item da venda“.

Painel NFE >> Configurações >> Parâmetros 5 >> a opção “Informar ICMS Próprio cobrado em informação anterior (NT 2018.005)” deve estar marcada. E quando na Nota de Venda se o item estiver com CST 60/ CSOSN 500, o sistema irá atribuir os valores de ICMS ST da Nota de Entrada e serão informados nas Tags:

- Base de Cálculo ICMS Retido na operação anterior (tag: vBCSTRet)

- Alíquota suportada pelo Consumidor Final (tag: pST)

- Valor do ICMS próprio do Substituto (tag: vICMSSubstituto)

- Valor do ICMS ST Retido na operação anterior (tag: vICMSSTRet)

Obs.: Caso você opte por não registrar e atualizar os valores de ICMS ST pela NRM, ele poderá editar no cadastro do produto. Aba Tributário 2 (Campos Adicionais)

Tags: Suframa, ZFM, Zona Franca de Manaus