Nesta manutenção são cadastradas as Naturezas de Operação que serão utilizadas nas movimentações.

O cadastro da natureza de operação deve ser realizado corretamente, de forma a garantir a confiabilidade nos dados fiscais informados.

O cadastro da natureza de operação deve ser realizado corretamente, de forma a garantir a confiabilidade nos dados fiscais informados.

Esta manutenção possui Data Port com chamada a engine code (EC) de personalização. Quando habilitada a opção Visualização Avançada, é possível entrar em modo de edição do respectivo EC e realizar personalizações vinculadas aos processos de incluir, excluir e alterar dados. Basta clicar no nome do EC para ativar a sua edição.

Esta manutenção é controlada pelo Item de Segurança 3463 – Manutenção de Via de Transporte.

Esta manutenção é controlada pelo Item de Segurança 3463 – Manutenção de Via de Transporte.

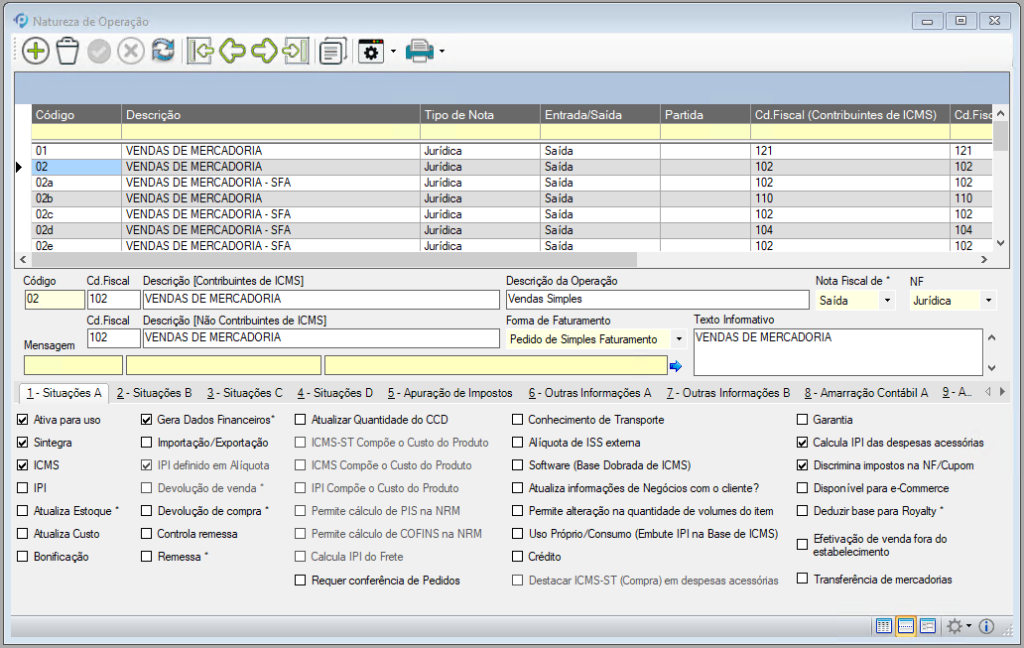

Para acessar a manutenção, clique no menu Administração >> Setup de Aplicação >> Compras >> Natureza de Operação. Será exibida a seguinte tela:

Para acessar a manutenção, clique no menu Administração >> Setup de Aplicação >> Compras >> Natureza de Operação. Será exibida a seguinte tela:

Os seguintes campos devem ser preenchidos:

Código

Informe um código para identificação da Natureza de Operação, de preferência que siga uma seqüência lógica. Por exemplo: 01, 02, 03…

Caso prefira, podem também ser informados caracteres alfanuméricos, por exemplo: AA, AA1.

Cd. Fiscal /Descrição [Contribuintes de ICMS] / Cd. Fiscal /Descrição [Não Contribuintes de ICMS]

Estes campos serão utilizados quando o Cliente/Fornecedor da movimentação a ser realizada for contribuinte e não contribuinte de ICMS.

Para utilizar o recurso de pesquisa necessário importar o arquivo SPEDFISCAL_GLOBAL$CFOP$5$2 que será disponibilizado na instalação do SPED FISCAL, ao fazer a instalação normalmente o SPED será instalado em: C:\Program Files\Programas_SPED\Fiscal2\recursos\TabelasExternas, localize o arquivo SPEDFISCAL_GLOBAL$CFOP$5$2 e renomeie para SPEDFISCAL_GLOBAL$CFOP$5$2.txt, para que possa ser importado pelo Dataplace.

Para importar acessar Escrituração Fiscal >> EDI >> Importar Dados de Arquivo Texto, em tabela destino selecionar a opção 13 – CFOP em Arquivo Texto (ORIGEM) selecionar o caminho onde está armazenado o arquivo SPEDFISCAL_GLOBAL$CFOP$5$2.txt.

Estes campos serão alterados somente se a natureza de operação não estiver em uso.

As informações dos campos “Descrição [Contribuintes de ICMS]” e “[Não Contribuintes de ICMS]” serão impresso no área Natureza de Operação do DANFE. Estes campos suportam até 40 caracteres, portanto caso deseja ter uma descrição mais detalhada sobre a natureza, recomendamos que utilize o campo Texto Informativo, localizado no canto direito da janela.

As informações dos campos “Descrição [Contribuintes de ICMS]” e “[Não Contribuintes de ICMS]” serão impresso no área Natureza de Operação do DANFE. Estes campos suportam até 40 caracteres, portanto caso deseja ter uma descrição mais detalhada sobre a natureza, recomendamos que utilize o campo Texto Informativo, localizado no canto direito da janela.

Nota Fiscal de

Selecione a Nota Fiscal será de:

- Entrada: Caso a natureza de operação seja utilizada para movimentações de entrada, por exemplo: compras.

- Saída: Caso a natureza de operação seja utilizada para movimentações de saída, por exemplo: vendas.

NF

Selecione a Nota Fiscal emitida na movimentação será do tipo Jurídica, Física ou de Serviço.

Descrição da Operação

A descrição informada neste campo sairá no XML e na impressão da Nfe.

Forma de Faturamento

Selecione a forma de faturamento que a natureza de operação em questão estará vinculada.

As forma de faturamento são definidas de acordo com as regras definidas na natureza, veja na tabela as formas de faturamento e as configurações da natureza para cada forma.

Texto Informativo

Informe, caso deseje, um texto que auxilie o usuário na identificação da natureza de operação nas pesquisas fonéticas do sistema, pode ser utilizado também para realizar um breve resumo sobre a natureza de operação em questão.

Mensagem

Informe a Mensagem que será impressa na nota fiscal quando a natureza de operação for utilizada. Para isso, digite o código e pressione TAB, ou tecle ENTER para fazer uma pesquisa.

As mensagens disponibilizadas para inserção nesse campo são as Observações Padrões, cadastradas na manutenção Observação Padrão.

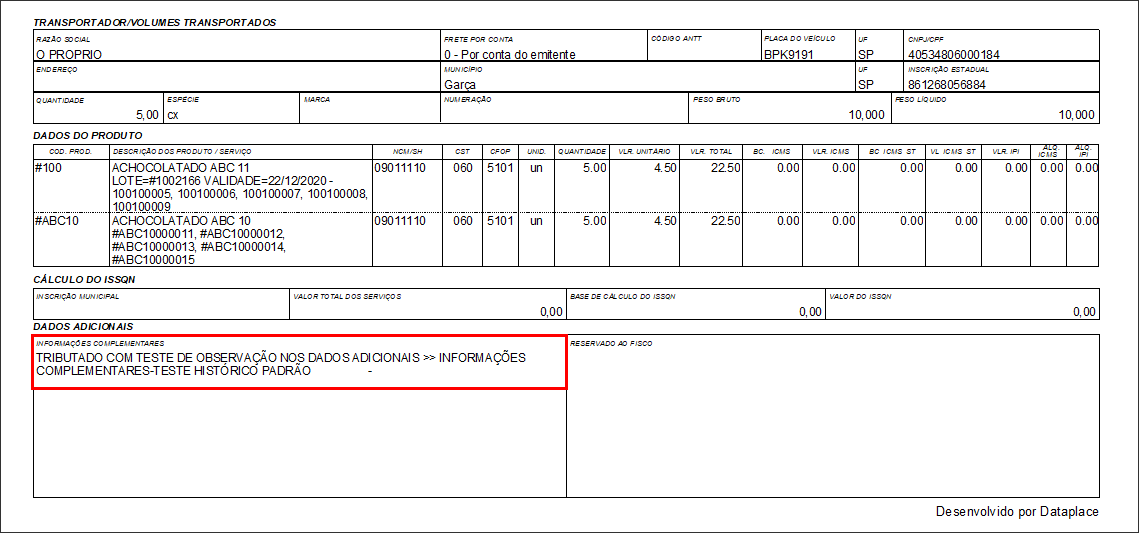

A mensagem informada neste campo, será exibido na área Dados Adicionais da Nota Fiscal (DANFE), conforme a imagem abaixo:

Caso houver necessidade de informar mais de uma mensagem, é necessário configura-la na manutenção Parâmetros, no módulo Painel da NF-e, para saber mais clique aqui.

Preencha os campos das seguintes Abas:

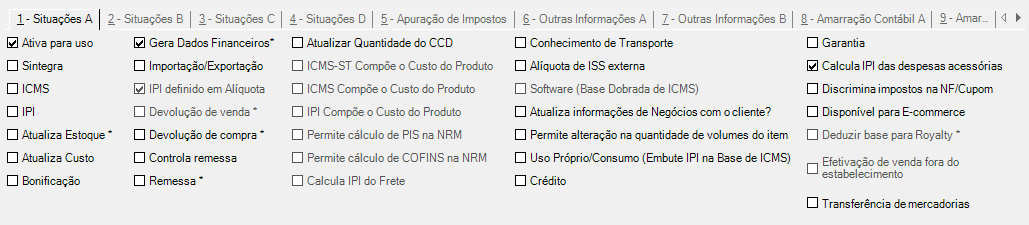

1- Situações A

Nesta aba poderão ser selecionadas  as seguintes situações para cada natureza de operação:

as seguintes situações para cada natureza de operação:

Ativa para uso

Selecione esta opção caso deseje que a natureza de operação seja disponibilizada para utilização. Caso a opção esteja desmarcada, o registro será exibido em vermelho, para melhor identificação. Por padrão, esta opção virá marcada ao adicionar uma nova natureza de operação.

Sintegra

Selecione esta opção caso deseje que as operações que utilizarem a natureza de operação sejam consideradas na geração do disco de operações fiscais do Sintegra.

ICMS

Selecione esta opção caso a natureza de operação deva calcular o ICMS. Indiferente deste campo estar marcado, o rateio do frete a partir do peso será calculado quando existir frete e/ou a opção “Rateio do Frete para Cálculo de IPI” estiver marcada.

IPI

Selecione esta opção caso as operações que utilizarem a natureza de operação devam calcular o IPI. Por padrão, esta opção virá marcada caso a empresa tenha em seu cadastro (Configurador Geral >> menu Arquivo >> Dados da Empresa) a situação “Industrial” ou “Industrial/Comercial” marcada.

Atualiza Estoque

Selecione esta opção caso as operações que utilizarem a natureza de operação devam movimentar (creditar ou debitar) o estoque do produto. Se a natureza de operação não deve atualizar o estoque, deixe esta opção desmarcada.

Atualiza custo

Selecione esta opção caso as operações que utilizarem a natureza de operação devam atualizar o custo do(s) produto(s).

Caso esta opção esteja marcada e a opção “Atualiza Estoque” esteja desmarcada, ao salvar o registro será exibida a seguinte mensagem:

Caso esta opção esteja marcada e a opção “Atualiza Estoque” esteja desmarcada, ao salvar o registro será exibida a seguinte mensagem:

Clicando em Não a gravação do registro é cancelada, podendo-se alterá-lo. Clicando em Sim, o registro será gravado e será gerado log de evento, o qual poderá ser visualizado no sistema de Segurança em Nível de Aplicativo >> menu Log de Eventos >> Segurança >> Configurações.

O custo será atualizado tanto em caso de remessa quanto de retorno de produtos da venda.

O custo será atualizado tanto em caso de remessa quanto de retorno de produtos da venda.

Bonificação

Selecione esta opção caso a natureza de operação deva permitir bonificações ao cliente ou fornecedor. Exemplo: A empresa dar um brinde ao cliente ou o fornecedor dar um brinde à empresa.

Gera Dados Financeiros

Selecione esta opção caso a natureza de operação deva gerar dados financeiros. Caso a opção esteja desmarcada, não será possível gerar os dados financeiros, nem mesmo manualmente.

Importação/Exportação

Selecione esta opção caso a natureza de operação envolva exportação ou importação.

IPI definido em Alíquota

Selecione esta opção caso a natureza de operação deva calcular o IPI do(s) produto(s) em alíquota. Estando esta opção desmarcada, o IPI do(s) produto(s) das operações que utilizarem a natureza de operação será calculado em valores.

Se a opção IPI estiver desmarcada, esta opção ficará desabilitada. Por padrão, esta opção virá marcada caso a empresa tenha em seu cadastro a situação “Industrial” ou “Industrial/Comercial” marcada.

Exemplo: Se um produto possui IPI de 15 e a opção está desmarcada, será adicionado no total do pedido, R$ 15,00 a cada unidade a ser adquirida. Caso contrário, será adicionado 15%.

Devolução de Venda

Selecione esta opção caso a natureza de operação possa realizar a entrada de produto(s) por devolução de vendas. Esta opção somente estará disponível se a natureza de operação for de Entrada.

Exemplo: A empresa vendeu um produto, o cliente recebeu o produto, e por algum motivo irá devolvê-lo. Para que a empresa possa receber esse produto, é preciso que a natureza de operação seja de devolução de venda.

Devolução de Compra

Selecione esta opção caso a natureza de operação possa realizar a saída de produto(s) por devolução de compras. Esta opção somente estará disponível se a natureza de operação for de Saída.

Exemplo: A empresa comprou um produto, e por algum motivo será devolvido. Para que a empresa possa devolver esse produto, é preciso emitir uma nota onde a natureza de operação seja de devolução de compra.

Obs.: Nas devoluções de compra, caso seja utilizado uma Natureza de Operação com a opção Devolução marcada, será possível selecionar UP de inspeção para o débito de estoque. Isso auxilia por exemplo a evitar que itens que serão devolvidos para o fornecedor, fiquem em locais que não sejam o de inspeção.

Controla Remessa

Selecione esta opção caso a natureza de operação possa controlar remessas de mercadoria(s), de forma que as saídas e entradas dessas mercadorias possam ser relacionadas.

Exemplo: Remessas de consignação, remessas de mostruário, etc.

Remessa

Selecione esta opção caso as operações que utilizarem a natureza de operação não devam ser consideradas em estatísticas de faturamento da empresa.

Caso a empresa realize controle de remessa e retorno é necessário marcar as opções: Controla Remessa e Remessa.

Caso a empresa realize controle de remessa e retorno é necessário marcar as opções: Controla Remessa e Remessa.

Atualiza Quantidade de CCD

Selecione esta opção caso a natureza de operação deva atualizar o Certificado de Classificação Desdobrado. Este certificado é controlado pelos Ministérios da Agricultura, do Abastecimento e da Reforma Agrária, e é utilizado por empresas fabricantes de produtos de origem vegetal. Essas empresas solicitam registro no Ministério da Agricultura, que fornece um número de CCD, ou seja, um lote em quilos com data de validade, para que seja feito o controle e emitido nas embalagens de produtos de origem vegetal.

ICMS-ST Compõe o Custo do Produto

Selecione esta opção caso a natureza de operação tenha substituição tributária de ICMS e o valor desta substituição deva compor o custo do(s) produto(s).

ICMS Compõe o Custo do Produto

Selecione esta opção caso a natureza de operação deva atribuir o valor do ICMS do(s) produto(s) à composição de seu(s) custo.

Caso a opção ICMS esteja desmarcada, esta opção ficará desabilitada. Esta opção somente estará disponível se a natureza de operação for de Entrada.

IPI Compõe o Custo do Produto

Selecione esta opção caso a natureza de operação deva atribuir o valor do IPI do(s) produto(s) à composição de seu(s) custo.

Caso a opção IPI esteja desmarcada, esta opção ficará desabilitada. Esta opção somente estará disponível se a natureza de operação for de Entrada.

Permite cálculo de PIS na NRM

Selecione esta opção caso as operações de entrada que utilizarem a natureza de operação devam ser deduzidas da base de cálculo do PIS. Esta opção somente estará disponível se a natureza de operação for de Entrada.

Permite cálculo de COFINS na NRM

Selecione esta opção caso as operações de entrada que utilizarem a natureza de operação devam ser deduzidas da base de cálculo do COFINS. Esta opção somente estará disponível se a natureza de operação for de Entrada.

Calcula IPI do Frete

Selecione esta opção caso a natureza de operação deva ratear (por peso) o valor do frete para o cálculo do IPI.

Não será possível selecionar esta opção sem que a opção “IPI definido em Alíquota” também esteja selecionada.

Requer conferência de pedidos

Selecione esta opção para que o pedido de faturamento não possa ser fechado sem a realização de forma obrigatória da conferência dos itens do pedido.

Conhecimento de Transporte

Selecione esta opção caso as operações que utilizarem a natureza de operação devam separar as notas de venda do tipo comércio das notas do tipo conhecimento de transporte em alíquotas diferentes para a apuração do Simples Federal.

Alíquota de ISS externa

Selecione esta opção caso a natureza de operação deva considerar a utilização da alíquota de Imposto Sobre Serviço para operações fora do estado de localização da empresa.

Software (Base dobrada de ICMS)

Selecione esta opção caso as operações que utilizarem a natureza de operação tenham como produto algum software, onde a base de ICMS deverá ser dobrada.

Caso a opção ICMS esteja desmarcada, esta opção ficará desabilitada.

Exemplo: Se a base de ICMS normal for R$100,00, o sistema irá calcular o ICMS sobre a base de R$200,00, sendo também necessário que o produto tenha como campo adicional, o código “SY001 – Classificado como Software (ICMS/base dobrada)” com conteúdo = S.

Atualiza informações de negócios com o cliente?

Selecione esta opção caso as operações que utilizarem a natureza de operação devam gravar, nas informações de negócios com o cliente, os itens e o valor total do pedido em um serviço. Para isso, será exibida uma janela no encerramento da operação solicitando confirmação das informações a serem gravadas para o cliente.

Permite alteração na quantidade de volumes do item

Selecione esta opção a natureza de operação deva permitir que, em caso de itens com código múltiplo, os volumes das embalagens possam ser alterados.

Uso Próprio/Consumo (Embute IPI na base de ICMS)

Selecione esta opção caso as operações que utilizarem a natureza de operação sejam para uso próprio ou consumo. Desta forma, o valor do IPI será embutido na base de ICMS.

Ao marcá-la, será desconsiderado o valor do IVA para o cálculo da base de substituição tributária.

Caso a Natureza de Operação utiliza esta opção, o cálculo do diferimento não será realizado, independente de como o cliente foi configurado.

Caso a Natureza de Operação utiliza esta opção, o cálculo do diferimento não será realizado, independente de como o cliente foi configurado.

Crédito

Selecione esta opção caso a natureza de operação gere crédito ao cliente ou fornecedor no caso de pagamentos efetuados com valor maior que o valor das parcelas.

Garantia

Selecione esta opção caso a natureza de operação deva considerar que se trata de movimentação devido à garantia de itens vendidos aos clientes.

Exemplo: Um produto vendido pela empresa apresenta problemas, o cliente devolve o produto à loja e recebe outro em troca. As movimentações de entrada e de saída devem ser classificadas como garantia.

Calcula IPI das Despesas Acessórias

Selecione esta opção caso a natureza de operação calcule IPI das despesas acessórias.

Discrimina Impostos na NF/Cupom

Selecione esta opção se deverá haver discriminação de impostos. Ela será utilizada nas saídas, tanto no cupom fiscal quanto na nota fiscal.

Para que os tributos sejam totalizados no final do Cupom Fiscal, esta opção deverá estar selecionada.

Para que os tributos sejam totalizados no final do Cupom Fiscal, esta opção deverá estar selecionada.

Disponível para E-commerce

Selecione esta opção caso a natureza de operação deva estar disponível também para operações em comércio eletrônico.

Deduz base para Royalty

Esta opção será habilitada somente para Naturezas de Operação de Devolução de Venda e, ao habilitá-la, durante o processo de devolução os valores referentes às Royalties terão sua base deduzida do valor da nota fiscal. Para saber mais sobre Royalties, clique aqui.

Efetivação de venda fora do estabelecimento

Esta opção é disponibilizada para caracterizar operações em que a venda foi realizada fora do estabelecimento, através de uma remessa enviada. Portanto, a partir de uma remessa de produtos enviada para venda externa, esta opção da Natureza de Operação faz com que seja permitido gerar uma nota de faturamento relacionada diretamente à remessa original. Veja mais informações no tópico Como Fazer Para.

Esta opção só será disponibilizada se:

Esta opção só será disponibilizada se:

- a opção Controla remessa estiver selecionada;

- a opção Remessa não estiver selecionada; e

- a referida Natureza de Operação for de Saída.

Transferência de Mercadoria

Esta opção permite informar o CFOP para casos de substituição tributária em Nota Fiscal para transferência de mercadorias.

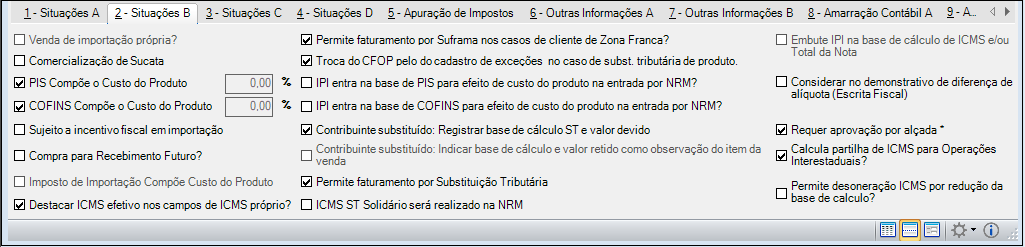

2- Situações B

Nesta aba poderão ser selecionadas  as seguintes situações para cada natureza de operação:

as seguintes situações para cada natureza de operação:

Venda de importação própria?

Selecione esta opção para indicar que a Natureza de Operação é referente a uma venda de importação própria. Esta opção somente ficará habilitada se a Natureza de Operação for de Saída.

Comercialização de Sucata

Atualmente, na manutenção de Itens da Pendência, é permitida a venda de Produtos onde a UP está marcada como “Disponível para Venda”.

Normalmente, UP de Sucata não é liberada para a Venda. Assim, se essa opção estiver selecionada, será possível pressionar as teclas de atalho CTRL + U nos Itens da Pendência para selecionar a UP de Sucata, definida no Configurador Geral do Sistema >> menu Arquivo >> Configurações do Sistema >>link Estoque >> aba Configurações-C, campo “Referente almoxarifado de Sucata”.

PIS Compõe o Custo do Produto

Essa opção é utilizada no sistema de Compras. Ela indica se o PIS entrará no cálculo de custo do produto.

Para esse campo ficar habilitado, é necessário que a nota seja de Entrada. É possível selecionar esta opção ou informar um percentual para esse imposto. Caso a opção não esteja selecionada, o campo em frente à mesma será habilitado, onde deverá ser informada a alíquota para dedução do custo do produto referente ao PIS.

COFINS Compõe o Custo do Produto

Essa opção é utilizada no sistema de Compras. Ela indica se o COFINS entrará no cálculo de custo do produto.

Para esse campo ficar habilitado, é necessário que a nota seja de Entrada. É possível selecionar esta opção ou informar um percentual para esse imposto. Caso a opção não esteja selecionada, o campo em frente à mesma será habilitado, onde deverá ser informada a alíquota para dedução do custo do produto referente ao COFINS.

Sujeito a incentivo fiscal em importação

Essa informação será utilizada pela manutenção de Importação (sistema de Compras) para controlar ou não a entrada do valor do ICMS no total da Nota Fiscal. É independente de qualquer outra opção, e poderá ser marcado tanto para entradas quanto para saídas.

Caso a opção seja marcada, o valor de ICMS passar a ser destacado na NF porém não entra na soma do total na Nota Fiscal.

Compra para Recebimento Futuro? / Venda para Entrega Futura?

Selecione esta opção para indicar que a Natureza de Operação está relacionada a uma venda para entrega futura. Quando a Natureza de Operação for de Entrada, a opção

“Venda para Entrega Futura?” terá sua descrição alterada para “Compra para Recebimento Futuro?”

Imposto de Importação Compõe Custo do Produto

Selecione esta opção para indicar que o imposto de importação compõe o custo do produto. Essa informação será utilizada pela manutenção de NRM (sistema de Compras), no momento de fechar o item da NRM de Importação. Esta opção somente ficará habilitada se a Natureza de Operação for de Entrada e a opção “Exportação/Importação”, localizada na aba 1 – Situações A, estiver selecionada.

Destacar ICMS efetivo nos campos de ICMS próprio?

Quando marcada, os valores de ICMS Efetivo serão destacados nos valores de ICMS próprio da NRM.

Opção é utilizada no processo de importação de XML da NF-e para a geração da NRM.

Permite faturamento por Suframa nos casos de cliente de Zona Franca?

Selecione esta opção para o caso de uma empresa que está na zona franca de Manaus comprar determinado produto para comercialização. Nesta situação, ela tem o direito do faturamento com as regras do Suframa.

Troca do CFOP pelo cadastro de exceções no caso de subst. tributária do produto

Selecione esta opção caso as operações que utilizarem a natureza de operação devam realizar, em caso de substituição tributária, a troca do CFOP informado no campo “Cd. Fiscal” pelo CFOP informado nas exceções do produto.

As exceções do produto são definidas na manutenção de Produto >> link/aba Parâmetros de Compra e Venda >> aba 3 – Substituição Tributária >> campo “Natureza de operação para seleção dos campos: CFOP, Descrição (Natureza de Operação), Cd. Contábil”.

IPI entra na base de PIS para efeito de custo do produto na entrada por NRM?

Selecione esta opção caso a natureza de operação deva considerar o valor do IPI na base de cálculo do PIS das operações de entrada e das Notas de Recebimento de Materiais. Esta opção somente estará disponível se a natureza de operação for de Entrada.

IPI entra na base de COFINS para efeito de custo do produto na entrada por NRM?

Selecione esta opção caso a natureza de operação deva considerar o valor do IPI na base de cálculo do COFINS das operações de entrada e das Notas de Recebimento de Materiais. Esta opção somente estará disponível se a natureza de operação for de Entrada.

Contribuinte Substituído: Registrar base de cálculo ST e o valor devido

Selecione esta opção caso a natureza de operação deva registrar a base de cálculo da Substituição Tributária e o valor devido. O registro destes dados será feito nos campos adicionais “SY029 – último Vl. Praticado como Base de ICMS/ST” e “SY030 – Último Vl. Praticado como Imposto Retido de ICMS/ST”. Esta opção somente estará disponível se a natureza de operação for de Entrada.

Contribuinte Substituído: Indicar a base de cálculo e valor retido como observação do item da venda

Selecione esta opção caso a base de cálculo e o valor retido de Substituição Tributária devam ser incluídos na observação do item da venda na Nota Fiscal.

O conteúdo nos campos adicionais do produto “SY029 – último Vl. Praticado como Base de ICMS/ST” e “SY030 – Último Vl. Praticado como Imposto Retido de ICMS/ST” serão copiados para os campos “ST Base Compra” e “ST Vl. Retido Compra” no Pedido de Faturamento >> aba Itens do Pedido >> Dados Complementares (Ctrl+D) >> aba 2 – Dados Complementares, no sistema de Vendas.

Esta opção somente estará disponível se a natureza de operação for de Saída.

Permite faturamento por Substituição Tributária

Selecione esta opção caso seja permitido faturamento por Substituição Tributária. Ela somente ficará habilitada se a Natureza de Operação for de Saída.

Embute IPI na base de cálculo de ICMS e/ou Total da Nota

Selecione esta opção caso a natureza de operação deva considerar o valor do IPI na base de cálculo do ICMS e/ou no valor total da Nota Fiscal. Esta opção somente estará habilitada caso a opção “IPI” da aba 1 – Situações A estiver desmarcada.

Considerar no demonstrativo de diferença de alíquota (Escrita Fiscal)

Selecione esta opção caso a natureza de operação deva ser considerada no demonstrativo de diferença de alíquota, referente a Escrita Fiscal.

Requer aprovação por alçada

Selecione  esta opção para indicar que as movimentações que utilizem esta natureza de operação irão necessitar de aprovação por alçada.

esta opção para indicar que as movimentações que utilizem esta natureza de operação irão necessitar de aprovação por alçada.

Esta opção somente estará disponível para naturezas de operação de Entrada e Devolução de Venda e para empresas que possuem configuração de Alçada personalizada, ou seja o tipo 2 – Personalizada, da manutenção de Alçada de Compras.

Calcula partilha de ICMS das Operações Interestaduais ?

Selecione  esta opção para que o sistema verifique se a venda for interestadual, para consumidor final não contribuinte de ICMS, ele irá zerar os campos de partilha na manutenção de Nota Aberta.

esta opção para que o sistema verifique se a venda for interestadual, para consumidor final não contribuinte de ICMS, ele irá zerar os campos de partilha na manutenção de Nota Aberta.

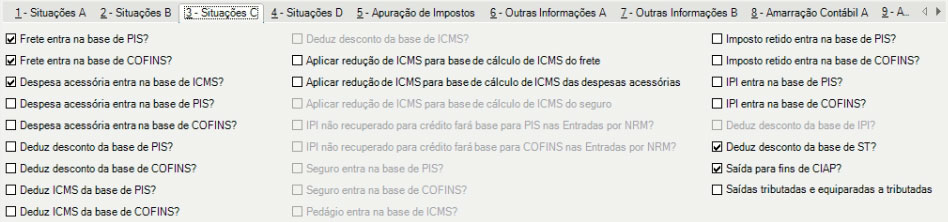

3- Situações C

Para acessar, clique na aba 3 – Situações C ou então, se preferir utilize as teclas de atalho Alt+3.

A seguinte janela será exibida:

Frete entra na base de PIS?

Selecione  esta opção caso o frete seja considerado na base de PIS.

esta opção caso o frete seja considerado na base de PIS.

Frete entra na base de COFINS?

Selecione  esta opção caso o frente seja considerado na base de COFINS.

esta opção caso o frente seja considerado na base de COFINS.

Despesa acessória entra na base de ICMS?

Selecione  esta opção caso a despesa acessória seja considerada na base de ICMS.

esta opção caso a despesa acessória seja considerada na base de ICMS.

Despesa acessória entra na base de PIS?

Selecione  esta opção caso a despesa acessória seja considerada na base de PIS.

esta opção caso a despesa acessória seja considerada na base de PIS.

Despesa acessória entra na base de COFINS?

Selecione  esta opção caso a despesa acessória seja considerada na base de COFINS.

esta opção caso a despesa acessória seja considerada na base de COFINS.

Deduz desconto da base de PIS?

Selecione  esta opção caso seja deduzido o desconto da base de PIS.

esta opção caso seja deduzido o desconto da base de PIS.

Deduz desconto da base de COFINS?

Selecione  esta opção caso seja deduzido o desconto da base de COFINS.

esta opção caso seja deduzido o desconto da base de COFINS.

Deduz ICMS da base de PIS?

Selecione  esta opção caso seja deduzido ICMS da base de PIS. (o padrão é desmarcado).

esta opção caso seja deduzido ICMS da base de PIS. (o padrão é desmarcado).

Deduz ICMS da base de COFINS?

Selecione  esta opção caso seja deduzido ICMS da base de COFINS (o padrão é desmarcado).

esta opção caso seja deduzido ICMS da base de COFINS (o padrão é desmarcado).

Aplicar redução de ICMS para base de cálculo de ICMS do frete

Selecione  esta opção caso deseje aplicar redução de ICMS para base de cálculo de ICMS do frete.

esta opção caso deseje aplicar redução de ICMS para base de cálculo de ICMS do frete.

Ao calcular os impostos da Ordem de Compra que possui valor de frete, o sistema permitirá que o valor de ICMS referente a esse valor sofra redução da base de cálculo, de acordo com as configurações da natureza de operação do campo “Aplicar redução de ICMS para base de cálculo de ICMS do frete (S/N)”

Ao calcular os impostos da Ordem de Compra que possui valor de frete, o sistema permitirá que o valor de ICMS referente a esse valor sofra redução da base de cálculo, de acordo com as configurações da natureza de operação do campo “Aplicar redução de ICMS para base de cálculo de ICMS do frete (S/N)”

Exemplo utilizando a opção acima selecionada:

Valor do produto: 100,00

Frete: 10,00

Alíquota ICMS: 18,00%

Alíquota Redução ICMS: 26,67%

Base de ICMS do produto: 73,33 (100,00 – 26,67%)

Base de ICMS do frete: 7,33 (10,00 – 26,67%)

Aplicar redução de ICMS para base de cálculo de ICMS das despesas acessórias

Selecione  esta opção caso deseje aplicar redução de ICMS para base de cálculo de ICMS sobre as despesas acessórias.

esta opção caso deseje aplicar redução de ICMS para base de cálculo de ICMS sobre as despesas acessórias.

Os campos IPI não recuperado para crédito fará base para PIS e IPI não recuperado para crédito fará base para COFINS somente serão habilitados para naturezas de entrada. Se a natureza de operação do item do Orçamento deduz base de cálculo PIS e COFINS, e a tributação de IPI do item é 2-Isento ou 3-Outras, o valor de IPI entra na base de PIS e COFINS. Além dessas regras citadas, considera-se também os novos campos IPI não recuperado para crédito fará base para PIS? e IPI não recuperado para crédito fará base para COFINS? para o IPI entrar ou não na base de cálculo de cada um dos impostos.

Os campos IPI não recuperado para crédito fará base para PIS e IPI não recuperado para crédito fará base para COFINS somente serão habilitados para naturezas de entrada. Se a natureza de operação do item do Orçamento deduz base de cálculo PIS e COFINS, e a tributação de IPI do item é 2-Isento ou 3-Outras, o valor de IPI entra na base de PIS e COFINS. Além dessas regras citadas, considera-se também os novos campos IPI não recuperado para crédito fará base para PIS? e IPI não recuperado para crédito fará base para COFINS? para o IPI entrar ou não na base de cálculo de cada um dos impostos.

Aplicar redução de ICMS para base de cálculo de ICMS do Seguro?

Selecione  esta opção caso deseje aplicar redução de ICMS para base de cálculo de ICMS sobre a base de cálculo do seguro, definindo se o seguro irá compor a base de ICMS na manutenção de NRM.

esta opção caso deseje aplicar redução de ICMS para base de cálculo de ICMS sobre a base de cálculo do seguro, definindo se o seguro irá compor a base de ICMS na manutenção de NRM.

Deduz desconto da base de ICMS?

Selecione  esta opção caso a Natureza de Operação aplique uma dedução do desconto do produto à base de ICMS

esta opção caso a Natureza de Operação aplique uma dedução do desconto do produto à base de ICMS

IPI não recuperado para crédito fará base para PIS nas Entradas por NRM?

Selecione  esta opção para que o IPI não recuperado em uma operação seja considerado para base de cálculo de PIS.

esta opção para que o IPI não recuperado em uma operação seja considerado para base de cálculo de PIS.

IPI não recuperado para crédito fará base para COFINS nas Entradas por NRM?

Selecione  esta opção para que o IPI não recuperado em uma operação seja considerado para base de cálculo de COFINS.

esta opção para que o IPI não recuperado em uma operação seja considerado para base de cálculo de COFINS.

Seguro Entra na base do PIS?

Selecione  esta opção para que o seguro seja considerado como base para cálculo do PIS.

esta opção para que o seguro seja considerado como base para cálculo do PIS.

Seguro Entra na base de COFINS?

Selecione  esta opção para que o seguro seja considerado como base para cálculo do COFINS.

esta opção para que o seguro seja considerado como base para cálculo do COFINS.

Pedágio entra na base de ICMS ?

Selecione  esta opção caso o pedágio deva compor a base de cálculo de ICMS, o pedágio irá entrar na base de cálculo quando for uma despesa do prestador do serviço segundo os Itens 1 e 2 da Decisão Normativa CAT 002/1999.

esta opção caso o pedágio deva compor a base de cálculo de ICMS, o pedágio irá entrar na base de cálculo quando for uma despesa do prestador do serviço segundo os Itens 1 e 2 da Decisão Normativa CAT 002/1999.

Imposto retido entra na base de PIS?

Selecione  esta opção para que o Imposto Retido seja considerado como base para cálculo de PIS.

esta opção para que o Imposto Retido seja considerado como base para cálculo de PIS.

Imposto retido entra na base de COFINS?

Selecione  esta opção para que o Imposto Retido seja considerado como base para cálculo de COFINS.

esta opção para que o Imposto Retido seja considerado como base para cálculo de COFINS.

IPI entra na base de PIS?

Selecione  esta opção para que o Imposto sobre produtos industrializados referente à venda/compra seja considerado como base para cálculo de PIS.

esta opção para que o Imposto sobre produtos industrializados referente à venda/compra seja considerado como base para cálculo de PIS.

IPI entra na base de COFINS?

Selecione  esta opção para que o Imposto sobre produtos industrializados referente à venda/compra seja considerado como base para cálculo de COFINS.

esta opção para que o Imposto sobre produtos industrializados referente à venda/compra seja considerado como base para cálculo de COFINS.

Deduz desconto da base de IPI?

Selecione  esta opção caso a Natureza de Operação aplique uma dedução do desconto do produto à base de IPI

esta opção caso a Natureza de Operação aplique uma dedução do desconto do produto à base de IPI

Deduz desconto da base de ST?

Selecione  esta opção para que nas vendas em que haja ocorrência de substituição tributária, o valor do desconto seja deduzido da base de cálculo do ICMS em ST.

esta opção para que nas vendas em que haja ocorrência de substituição tributária, o valor do desconto seja deduzido da base de cálculo do ICMS em ST.

Saída para fins de CIAP?/Saídas Tributadas e equiparadas à tributadas para fins de CIAP?

Selecione  esta opção caso a Natureza da Operação contemple uma saída que envolva Controle de Crédito de ICMS de Ativo Permanente (CIAP). Estes campos estarão habilitados somente em casos de Naturezas de Operação de saída.

esta opção caso a Natureza da Operação contemple uma saída que envolva Controle de Crédito de ICMS de Ativo Permanente (CIAP). Estes campos estarão habilitados somente em casos de Naturezas de Operação de saída.

4- Situações D

Nesta aba poderão ser informadas as seguintes situações para cada natureza de operação:

Retenção de Impostos na Fonte

Ao selecionar  para confirmar essa opção, informe os valores das alíquotas Alq. PIS / Alq. COFINS / Alq. CSLL / Alq. IR em seus respectivos campos.

para confirmar essa opção, informe os valores das alíquotas Alq. PIS / Alq. COFINS / Alq. CSLL / Alq. IR em seus respectivos campos.

Ao gerar dados financeiros para o pedido de faturamento, é gerada ocorrência de retenção na fonte de PIS, COFINS, CSLL e IR para produtos, quando:

- A natureza de operação está configurada para isso, com as alíquotas de retenção;

- O código de ocorrência de cada imposto está definido no Configurador Geral >> link Financeiro >> aba Configurações A;

- O produto permite retenção mediante os campos adicionais:

- “SY038 – Produto com PIS retido na fonte”;

- “SY039 – Produto com COFINS retido na fonte”;

- “SY040 – Produto com CSLL retido na fonte”;

- Cliente com campo adicional: “SY035 – Sujeito LEI 10.485/2002”. Para mais informações, acesse o site: www.receita.fazenda.gov.br/Legislacao/leis/2002/lei10485.htm.

A inserção do campo Alq. IR foi disposto conforme Instrução Normativa RFB nº 1.234, de 11 de janeiro de 2012, que é específica para retenção de imposto quando for órgão público federal. Com isso, no momento da emissão da nota fiscal de saída, o sistema gera os valores da retenção na nota fiscal e as ocorrências no financeiro.

O cálculo do IR retido na fonte irá considerar:

- Se a natureza de operação está configurada para isso (com alíquota de IR informada);

- O código de ocorrência de IR definido no Configurador Geral >> link Financeiro >> aba Configurações A;

- Se produto permite retenção mediante campo adicional: “SY065 – Produto com IR retido na fonte”.

Permite cálculo de ISS na Nota Fiscal / Permite cálculo de PIS na Nota Fiscal / Permite cálculo de COFINS na Nota Fiscal.

Selecione  estas opções caso deseje permitir tais cálculos na Nota Fiscal.

estas opções caso deseje permitir tais cálculos na Nota Fiscal.

Aplicar regra de cálculo para ICMS e ICMS-ST de acordo com incentivo RIOLOG

Selecione  essa opção para indicar que a natureza de operação irá utilizar a regra do RIOLOG. Para mais informações sobre RIOLOG, clique aqui.

essa opção para indicar que a natureza de operação irá utilizar a regra do RIOLOG. Para mais informações sobre RIOLOG, clique aqui.

Através da tag [RIOLOG.STRIMPOSTO_RETIDO_EM_PARCELA]=S/N, localizada no arquivo config.ini, o pode-se definir se o imposto retido será incluído no valor das parcelas financeiras ou se o mesmo não será cobrado.

Aplicar Portaria/Protocolo ICMS 58/11 (Faturamento por Suframa)

Ao gerar nota fiscal para SUFRAMA com substituição tributária, quando esta opção estiver selecionada  , indica que não deduz PIS/COFINS da base de cálculo de ST quando for faturamento para SUFRAMA, mas deduz do valor total da NF.

, indica que não deduz PIS/COFINS da base de cálculo de ST quando for faturamento para SUFRAMA, mas deduz do valor total da NF.

Documento Fiscal emitido com base em Regime Especial ou Norma Específica

Quando esta opção estiver marcada, indica que o campo Código da situação do documento fiscal será igual a 8 – Documento Fiscal emitido com base em Regime Especial ou Norma Específica, conforme tabela 4.1.2. No caso de empresa onde esta situação especial é utilizada para venda à ordem que são aquelas em que ocorrem duas vendas, e a mercadoria é entregue pelo vendedor originário diretamente no segundo adquirente da mercadoria.

Considerar para SPED Contribuições

Por padrão, ao criar um novo registro a opção virá marcada, indicando que a natureza será considerada para SPED Contribuições.

Caso deseje que a natureza não seja considerada nas importações SPED Contribuições, desmarque a opção.

Enviar crédito de ICMS no C197 do SPED Fiscal (aquisição de Simples Nacional) *

Campos habilitados somente para entradas e o código de ajuste é de preenchimento obrigatório quando enviar crédito estiver marcado. Com a ele marcado, o sistema irá considerar o envio das informações de aproveitamento de crédito de fornecedor.

Qtde de dias corridos para retorno da remessa

Informe a quantidade de dias corridos para retorno da remessa. Este campo só estará disponível quando as opções Controla Remessa ou Remessa, na aba 1 – Situações A estiverem selecionadas.

Se o campo estiver com o valor 0 (zero), indica que não haverá data de retorno.

Na consulta Controle de Remessa e Retorno, disponível no menu lateral Vendas e Faturamento >> Vendas >> Análises e Relatórios >> Controle de Remessa e Retorno, o sistema fará as contas considerando a data de emissão da NF em comparação com o número de dias digitado no campo “Qtde de dias corridos para retorno da remessa”. Caso seja ultrapassado o tempo limite, o sistema mostrará a linha da nota origem em vermelho.

Na consulta Controle de Remessa e Retorno, disponível no menu lateral Vendas e Faturamento >> Vendas >> Análises e Relatórios >> Controle de Remessa e Retorno, o sistema fará as contas considerando a data de emissão da NF em comparação com o número de dias digitado no campo “Qtde de dias corridos para retorno da remessa”. Caso seja ultrapassado o tempo limite, o sistema mostrará a linha da nota origem em vermelho.

Indicador da Exigibilidade do ISS

Neste campo, pode-se selecionar o indicador de exigibilidade do ISS, sendo as opções: 1 – Elegível, 2 – Não incidência, 3 – Isenção, 4 – Exportação, 5 – Imunidade, 6 – Exigibilidade Suspensa por Decisão Judicial, 7 – Exigibilidade Suspensa por Processo Administrativo.

Indicador de Incentivo Fiscal (Serviços)

Neste campo, pode-se selecionar se há ou não incentivo fiscal: 1- Sim ou 2 – Não.

Atividade

O conteúdo deste campo identifica a alíquota do simples utilizada para quando a empresa for enquadrada no Simples Nacional. Selecione a opção correspondente, podendo ser: 0 – Nenhuma, 1 – Simples (sem Subst. Trib.), 2 – Simples – Serviço ou 3 – Simples (com Subst. Trib.).

Essa informação permite identificar no sistema quando as operações de comercialização ocorreram com ou sem substituição tributária ou se trata-se de uma prestação de serviço, uma vez que, de acordo com a receita bruta anual da empresa, as alíquotas se diferenciam nessas três situações.

Exemplo:

| Receita Bruta em 12 meses | R$2.340.000,01 a R$2.520.000,00 |

| Alíquota – Comércio (Venda sem ST) | 10,23% |

| Alíquota – Serviço | 14,15% |

| Alíquota – ICMS | 3,48% |

| Alíquota – Comércio (Venda com ST) | 10,23 – 3,48 = 6,75% |

5- Apuração de Impostos

As opções desta aba somente estarão disponíveis se no Configurador Geral >> menu Arquivo >> Configurações do Sistema >> link Fiscal o “Regime Tributário” estiver definido.

Pode-se informar as seguintes situações para cada natureza de operação:

Imposto Simples

Informe se o Imposto Simples das operações que utilizarem a natureza de operação Entra na base de cálculo, Não entra na base de cálculo ou é Isento. Para isso clique na seta para baixo e selecione a opção desejada.

Esta opção somente estará disponível se no sistema Fiscal Contábil >> menu lateral Escrituração Fiscal >> Configurações >> Cadastro das Empresas >> aba Dados Complementares a opção “Simples Federal” estiver marcada e se a natureza de operação for de Saída.

PIS

Clique na seta para baixo e selecione se o PIS das operações que utilizarem a natureza de operação Entra na base de cálculo, Não entra na base de cálculo ou é Isento.

Esta opção somente estará disponível se no sistema Fiscal Contábil >> menu lateral Escrituração Fiscal >> Configurações >> Cadastro das Empresas >> aba Dados Complementares a opção “Lucro Presumido” ou “Lucro Real” estiver marcada e se a natureza de operação for de Saída.

COFINS

Informe neste campo se o COFINS das operações que utilizarem a natureza de operação Entra na base de cálculo, Não entra na base de cálculo ou é Isento. Para isso clique na seta para baixo e selecione a opção desejada. Esta opção somente estará disponível se no sistema Fiscal Contábil >> menu lateral Escrituração Fiscal >> Configurações >> Cadastro das Empresas >> aba Dados Complementares a opção “Lucro Presumido” ou “Lucro Real” estiver marcada e se a natureza de operação for de Saída.

IRPJ

Clique na seta para baixo e selecione se o IRPJ das operações que utilizarem a natureza de operação Entra na base de cálculo, Não entra na base de cálculo ou é Isento.

Esta opção somente estará disponível se no sistema Fiscal Contábil >> menu lateral Escrituração Fiscal >> Configurações >> Cadastro das Empresas >> aba Dados Complementares a opção “Lucro Presumido” ou “Lucro Real” estiver marcada e se a natureza de operação for de Saída.

CSLL

Informe neste campo se o CSLL das operações que utilizarem a natureza de operação Entra na base de cálculo, Não entra na base de cálculo ou é Isento. Para isso clique na seta para baixo e selecione a opção desejada. Esta opção somente estará disponível se no sistema Fiscal Contábil >> menu lateral Escrituração Fiscal >> Configurações >> Cadastro das Empresas >> aba Dados Complementares a opção “Lucro Presumido” ou “Lucro Real” estiver marcada e se a natureza de operação for de Saída.

ICMS

Selecione se o ICMS das operações que utilizarem a natureza de operação é 1 – Tributado, 2 – Isento ou 3 – Outras.

ICMS não tributado deve ir para

Selecione se o ICMS não Tributado das operações que utilizarem a natureza de operação é 1 – Isento ou 2 – Outras.

IPI

Selecione se o IPI das operações que utilizarem a natureza de operação é 1 – Tributado, 2 – Isento ou 3 – Outras.

IPI não tributado deve ir para

Selecione se o IPI não Tributado das operações que utilizarem a natureza de operação é 1 – Isento ou 2 – Outras.

6- Outras Informações A

Nesta aba pode-se informar as seguintes situações para cada natureza de operação:

Código da Dipam

Informe neste campo o Código da Declaração do Índice de Participação dos Municípios. Este código será utilizado para separar as operações a serem enviadas à Dipam através de programa fornecido pelo governo. Para isso clique na seta para baixo e selecione a opção desejada. A informação preenchida neste campo será utilizada para o envio de informações à GIA, bem como na geração do registro 1400 do SPED ICMS/IPI.

Nat. oper. Revenda

Informe o código da natureza de operação a ser utilizada no caso de haver item de origem comprado, digitando o mesmo ou fazendo uma pesquisa teclando ENTER no campo.

Caso não deseje que a natureza de operação seja trocada, basta não informar conteúdo para este campo.

Nat. oper. Industrialização

Informe o código da natureza de operação a ser utilizada no caso de haver item de origem manufaturado, digitando o mesmo ou fazendo uma pesquisa teclando ENTER no campo.

Caso não deseje que a natureza de operação seja trocada, basta não informar conteúdo para este campo.

Nat. oper. ST – Substituto

Nat. oper. Uso próprio ST

Nat. oper. Transferência ST

Nat. oper. ST Substituído

Nat. oper. Consumidor Final

Nat. oper. ST – Substituto (Interestadual)

Nat. oper. Uso Próprio ST (Interestadual)

Nat. oper. Transferência ST (Interestadual)

Nat. oper. ST – Substituído (Interestadual)

Nat. oper. Consumidor Final (Interestadual)

Obs.: Estes campos de Natureza da Operação para Substituição Tributária, são para utilização apenas dentro do novo módulo de Gestão de Vendas, que substitui os parâmetros encontrados na aba PCV na manutenção de Produto. Para quem utiliza o módulo antigo, continue a considerar a aba PCV pois estes campos não possuem uso neste.

Cd. Mov. Devolução de Venda

Informe o código da movimentação para devolução de venda digitando o mesmo ou fazendo uma pesquisa teclando ENTER no campo.

Este código refere-se à movimentação de entrada no estoque a ser feita com a devolução da venda. O cadastro de movimento de estoque pode ser feito no menu lateral Administração >> Setup da aplicação >> Estoque >> Cadastro de Movimentos.

Cd. Mov. Canc. Devolução de Venda

Informe o código da movimentação para cancelamento de devolução de venda, digitando o mesmo ou fazendo uma pesquisa teclando ENTER no campo.

Este código refere-se à movimentação de saída no estoque a ser feita com o cancelamento da devolução da venda. O cadastro de movimento de estoque pode ser feito no menu lateral Administração >> Setup da aplicação >> Estoque >> Cadastro de Movimentos.

Cd. Siscomex

Informe o código do país no Sistema Integrado de Comércio Exterior. Este código será utilizado para identificar o país ao qual pertence a mercadoria inclusa na operação de importação/exportação.

Ao atribuir a natureza de operação para o item do pedido de venda, e essa natureza de operação realizar a troca automática para outra natureza de operação quando for produto industrializado ou revenda, o sistema realizará a seguinte checagem:

Ao atribuir a natureza de operação para o item do pedido de venda, e essa natureza de operação realizar a troca automática para outra natureza de operação quando for produto industrializado ou revenda, o sistema realizará a seguinte checagem:

- Para carregar o IPI para o item, será considerado se a natureza de operação a ser trocada calcula IPI, e não a configuração da natureza atribuída ao item do pedido.

- Para carregar as situações tributárias (ICMS, IPI, PIS e COFINS), será considerado a natureza de operação a ser trocada, e não a configuração da natureza atribuída ao item do pedido.

Será permitida a troca da natureza de operação quando o cliente não for contribuinte de ICMS e o produto substituído (como cliente é não contribuinte, a UF para cálculos sempre será a da empresa, e não mais do cadastro do cliente).

Será permitida a troca da natureza de operação quando o cliente não for contribuinte de ICMS e o produto substituído (como cliente é não contribuinte, a UF para cálculos sempre será a da empresa, e não mais do cadastro do cliente).

7- Outras Informações B

Nesta aba pode-se informar as seguintes situações para cada natureza de operação:

Situação Tributária de ICMS

Informe o código da situação tributária do ICMS e pressione TAB, ou faça uma pesquisa pela descrição, teclando ENTER.

A ferramenta Seta Azul

A ferramenta Seta Azul  , localizada ao lado do campo gera um acesso rápido a manutenção de Situação Tributária – ICMS, possibilitando ao usuário realizar o cadastro de forma dinâmica, não sendo necessário encerrar a manutenção de cadastro de empresa.

, localizada ao lado do campo gera um acesso rápido a manutenção de Situação Tributária – ICMS, possibilitando ao usuário realizar o cadastro de forma dinâmica, não sendo necessário encerrar a manutenção de cadastro de empresa.

Caso a empresa esteja configurada como “Optante pelo Simples Nacional” e o seu regime tributário esteja definido como “1 – Simples Nacional”, este campo será alterado para que seja informado o CSOSN (Código de Situação da Operação no Simples Nacional).

Caso a empresa esteja configurada como “Optante pelo Simples Nacional” e o seu regime tributário esteja definido como “1 – Simples Nacional”, este campo será alterado para que seja informado o CSOSN (Código de Situação da Operação no Simples Nacional).

Situação Tributária de IPI

Informe o código da situação tributária do IPI e pressione TAB, ou faça uma pesquisa pela descrição, teclando ENTER.

A ferramenta Seta Azul

A ferramenta Seta Azul  , localizada ao lado do campo gera um acesso rápido a manutenção de Situação Tributária – IPI, possibilitando ao usuário realizar o cadastro de forma dinâmica, não sendo necessário encerrar a manutenção de cadastro de empresa.

, localizada ao lado do campo gera um acesso rápido a manutenção de Situação Tributária – IPI, possibilitando ao usuário realizar o cadastro de forma dinâmica, não sendo necessário encerrar a manutenção de cadastro de empresa.

Situação Tributária de PIS

Informe o código da situação tributária do PIS e pressione TAB, ou faça uma pesquisa pela descrição, teclando ENTER.

A ferramenta Seta Azul

A ferramenta Seta Azul  , localizada ao lado do campo gera um acesso rápido a manutenção de Situação Tributária – PIS, possibilitando ao usuário realizar o cadastro de forma dinâmica, não sendo necessário encerrar a manutenção de cadastro de empresa.

, localizada ao lado do campo gera um acesso rápido a manutenção de Situação Tributária – PIS, possibilitando ao usuário realizar o cadastro de forma dinâmica, não sendo necessário encerrar a manutenção de cadastro de empresa.

Situação Tributária de COFINS

Informe o código da situação tributária do COFINS e pressione TAB, ou faça uma pesquisa pela descrição, teclando ENTER.

A ferramenta Seta Azul

A ferramenta Seta Azul  , localizada ao lado do campo gera um acesso rápido a manutenção de Situação Tributária – COFINS, possibilitando ao usuário realizar o cadastro de forma dinâmica, não sendo necessário encerrar a manutenção de cadastro de empresa.

, localizada ao lado do campo gera um acesso rápido a manutenção de Situação Tributária – COFINS, possibilitando ao usuário realizar o cadastro de forma dinâmica, não sendo necessário encerrar a manutenção de cadastro de empresa.

Os códigos de situação tributária podem ser cadastrados acessando o menu lateral Estoque >> Produtos e Serviços >> Código de Situação Tributária – ICMS / IPI / PIS / COFINS.

Os códigos de situação tributária podem ser cadastrados acessando o menu lateral Estoque >> Produtos e Serviços >> Código de Situação Tributária – ICMS / IPI / PIS / COFINS.

Situação Tributária Enquadramento Legal do IPI

Informe qual o código de enquadramento legal para saída e para entrada do IPI utilizado por este produto. Essa informação é cadastrada na manutenção Enquadramento Legal do IPI

A ferramenta Seta Azul

A ferramenta Seta Azul  , localizada ao lado do campo gera um acesso rápido a manutenção de Enquadramento Legal do IPI, possibilitando ao usuário realizar o cadastro de forma dinâmica, não sendo necessário encerrar a manutenção de cadastro de empresa. .

, localizada ao lado do campo gera um acesso rápido a manutenção de Enquadramento Legal do IPI, possibilitando ao usuário realizar o cadastro de forma dinâmica, não sendo necessário encerrar a manutenção de cadastro de empresa. .

Origem do valor de venda

Selecione a origem do valor a ser utilizado para venda, podendo ser:

- Tabela de Preços: Ao selecionar um item na operação, seu valor de venda será o informado na tabela de preços selecionada. Não será possível alterar a tabela de preços de uma operação após ter informado um item, nem mesmo realizar a releitura desta.

- Valor de Custo do processo de importação/Lote: Será permitida apenas a seleção de itens que possuem estoque controlado por Lote.

- Valor da nota de entrada/NRM: Ao salvar o item selecionado, será exibida uma janela para seleção de uma NRM, devendo o produto selecionado constar na mesma para a sua seleção, onde o valor de venda será o mesmo valor de compra do item na NRM.

Não será possível alterar uma natureza de operação por outra que utilize uma origem do valor de venda diferente na operação.

Não será possível alterar uma natureza de operação por outra que utilize uma origem do valor de venda diferente na operação.

Código do ICMS a recolher

Informe o código do ICMS a recolher. Este código é responsável pela identificação do detalhamento da apuração de ICMS para o SPED – Sistema Público de Escrituração Digital, de forma a reconhecer os registros de pagamentos realizados ou a realizar pela empresa.

Exemplos: 000 – ICMS a recolher, 003 – Antecipação do diferencial de alíquotas do ICMS, 090 – Outras obrigações do ICMS, etc.

Código de receita de ICMS

Informe o código de receita de ICMS. Este campo refere-se à obrigação da empresa quanto ao ICMS. Cada estado possui seus próprios códigos de acordo com a legislação vigente. O conteúdo deste campo será utilizado no SPED – Sistema Público de Escrituração Digital.

Exemplo: 135-0 – FUNDAP. Este código refere-se à obrigação quanto ao ICMS de uma empresa do estado do Espírito Santo.

Nesse campo será permitido a inserção de até 10 caracteres.

Nesse campo será permitido a inserção de até 10 caracteres.

Código do ICMS ST a recolher

Informe o código do ICMS de Substituição Tributária a recolher. Este código é responsável pela identificação do detalhamento da apuração de ICMS de Substituição Tributária para o SPED – Sistema Público de Escrituração Digital, de forma a reconhecer os registros de pagamentos realizados ou a realizar pela empresa.

Exemplos: 001 – ICMS da substituição tributária pelas entradas, 002 – ICMS da substituição tributária pelas saídas para o Estado, 999 – ICMS da substituição tributária pelas saídas para outro Estado, etc.

Código da receita de ICMS ST

Informe o código de receita de ICMS de Substituição Tributária. Este campo refere-se à obrigação da empresa quanto ao ICMS de Substituição Tributária. Cada estado possui seus próprios códigos de acordo com a legislação vigente. O conteúdo deste campo será utilizado no SPED – Sistema Público de Escrituração Digital.

Exemplo: 135-0 – FUNDAP. Este código refere-se à obrigação quanto ao ICMS de Substituição Tributária de uma empresa do estado do Espírito Santo.

Nesse campo será permitido a inserção de até 10 caracteres.

Nesse campo será permitido a inserção de até 10 caracteres.

Os campos: Código do ICMS DIFAl a recolher, Código de receita ICMS DIFAL, Código do ICMS FCP a recolher e Código de receita ICMS FCP, serão utilizados na geração do registro E316 no SPED EFD. Os códigos de recolhimento referem-se ao código da guia de recolhimento do imposto, para indicar qual tipo de imposto está sendo pago.

Tipo de operação com ICMS ST recolhido para UF diversa do documento fiscal

Informe o tipo de operação com ICMS de Substituição Tributária recolhido para Unidades Federativas diferentes da expressa no documento fiscal a ser considerado nas operações que utilizarem a natureza de operação. O conteúdo informado neste campo irá realizar a identificação das operações que se enquadrarem no caso. Este campo será considerado apenas em casos de NF-e (Nota Fiscal Eletrônica), onde ao ser importada para o SPED – Sistema Público de Escrituração Digital, será feita a conferência deste registro para a geração de todas as informações necessárias.

Exemplo: Leasing de veículos – quando a entidade financeira está localizada em uma Unidade Federativa e o destinatário do produto em outra Unidade Federativa.

Série da Nota Fiscal de Pedido Permanente

Este campo pode ser utilizado para definir série e modelo específicos de notas fiscais para pedidos originados por Pedidos Permanentes. Quando utilizada a natureza de operação com essa informação nesses pedidos, as notas fiscais serão geradas com série e modelo definidos na mesma.

Natureza da Receita

Neste campo deve-se especificar o Código de Detalhamento das Receitas Isentas, não alcançadas pela incidência da Contribuição, sujeitas a alíquota zero ou de vendas com suspensão. E a Natureza da Receita tem que ser classificada de acordo com o CST orientador.

Assim, de acordo com o CST, os contribuintes devem utilizar os códigos existentes nas tabelas abaixo indicadas:

- CST 02 e 04 – Operação Tributável Monofásica – Revenda a Alíquota Zero: Tabelas 4.3.10 – Produtos Sujeitos à Incidência Monofásica da Contribuição Social – Alíquotas Diferenciadas.

- CST 03 e 04 – Operação Tributável Monofásica da Contribuição: Tabela 4.3.11 – Produtos Sujeitos à Incidência Monofásica da Contribuição Social – Alíquotas por Unidade de Medida de Produto.

- CST 05 (e alíquota zero) – Operação Tributável por Substituição Tributária: Tabela 4.3.12 – Produtos Sujeitos à Substituição Tributária da Contribuição Social.

- CST 06 – Operação Tributável a Alíquota Zero: Tabela 4.3.13 – Produtos Sujeitos à Alíquota Zero da Contribuição Social.

- CST 07 – Operação Isenta da Contribuição: Tabela 4.3.14 – Operações com Isenção da Contribuição Social.

- CST 08 – Operação sem Incidência da Contribuição: Tabela 4.3.15 – Operações sem Incidência da Contribuição Social.

- CST 09 – Operação com Suspensão da Contribuição: Tabela 4.3.16 – Operações com Suspensão da Contribuição Social.

- CST 02 – Outros Produtos e Operações: Tabelas 4.3.17 – Outros Produtos e Operações Sujeitos a Alíquotas Diferenciadas.

Clique aqui para ter acesso à página oficial e ao download dessas tabelas.

Este é um campo de preenchimento não obrigatório e seu conteúdo deve ser considerado para fins de registros específicos do SPED PIS/COFINS.

Este é um campo de preenchimento não obrigatório e seu conteúdo deve ser considerado para fins de registros específicos do SPED PIS/COFINS.

Código da Receita do PIS

Informe o código da receita do PIS para fins de geração de arquivo para SPED.

Código da Receita do COFINS

Informe o código da receita do COFINS para fins de geração de arquivo para SPED.

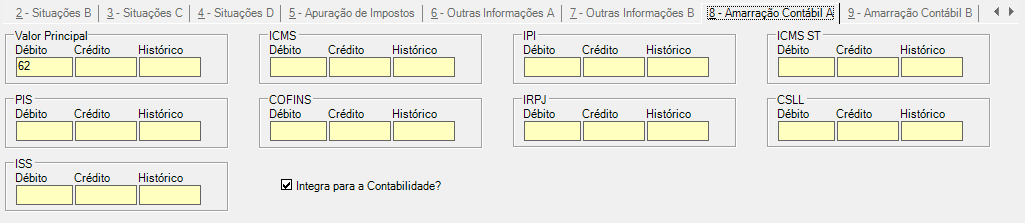

8- Amarração contábil A

Nesta aba, pode-se informar a primeira parte dos dados que serão utilizados para fazer a amarração da natureza de operação com a contabilidade:

Informe as contas Débito, Crédito e o Histórico padrão para o seguintes campos:

- Valor Principal

- ICMS

- IPI

- ICMS ST

- PIS

- COFINS

- Diferencial de alíquota – Consumo (Este campo só é habilitado para naturezas de operação de entrada)

- Diferencial de alíquota – Ativo imobilizado a curto prazo (Este campo só é habilitado para naturezas de operação de entrada

- Diferencial de alíquota – Ativo imobilizado a longo prazo (Este campo só é habilitado para naturezas de operação de entrada

- Outros Gastos – Usados na importação (Este campo só é habilitado para naturezas de operação de entrada

- ISS

- IRPJ

- CSLL

Integra com a contabilidade?

Integra com a contabilidade?

Quando esta opção estiver marcada, a natureza de operação irá integrar a contabilidade da empresa. Isto também depende das regras personalizadas definidas no processo de integração.

Campos referente ao código contábil não são consistidos quando a empresa não trabalha com FC, definido em Configurador geral >> Empresa utilize Fiscal Contábil.

Campos referente ao código contábil não são consistidos quando a empresa não trabalha com FC, definido em Configurador geral >> Empresa utilize Fiscal Contábil.

9- Amarração contábil B

Nesta aba, pode-se informar a segunda parte dos dados que serão utilizados para fazer a amarração da natureza de operação com a contabilidade:

Informe as contas Débito, Crédito e o Histórico padrão para o seguintes campos:

- ISS – Retenção

- PIS – Retenção

- COFINS – Retenção

- CSLL – Retenção

- IR – Retenção

- Custo – Retenção (Este campo só é habilitado para naturezas de operação de saída)

- INSS – Retenção

10- Amarração contábil C

Informe as contas de Débito, Crédito e o Histórico padrão para os seguintes campos:

- ICMS DIFAL – Remetente

- ICMS DIFAL – Destinatário

- FCP

- FCP-ST

Ferramentas

Ferramentas

Limpa conteúdo das abas de Amarração Contábil

As abas de amarração contábil são responsáveis por ligar as configurações da Natureza de Operação com a Contabilidade, e ela possui um conteúdo bem extenso de informações dentro destas duas abas, esta ferramenta tem a função de limpar de forma instantânea os registros que estão compondo estas abas, ampliando a performance do sistema.

Copiar Natureza de Operação

Esta ferramenta facilita o processo realizado pelo usuário quando o mesmo necessita cadastrar uma nova natureza de operação com todas ou grande parte das características iguais.

Selecione a Natureza de Operação que deseja copiar e vá em menu Ferramentas >> Copiar Natureza de Operação, ou pressione ALT + C. Será exibida uma mensagem informativa para que seja informado o código da nova natureza de operação.

Clique em OK para prosseguir.

Informe um Código para a nova Natureza de Operação a ser gerada com a cópia.

Clique em  Gravar (Alt + G) para concluir o cadastro da natureza de operação copiada.

Gravar (Alt + G) para concluir o cadastro da natureza de operação copiada.

Caso queira aplicar novas configurações sobre esta natureza de operação, faça-as de acordo com as instruções descritas anteriormente.

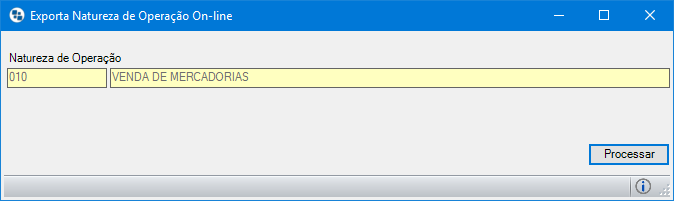

Exporta natureza de Operação Online

Esta ferramenta tem a função de realizar operações de sincronismo sem a necessidade de aguardar o agendamento, ou seja, quando executa esta ferramenta a sincronização das informações do registro será realizada em tempo real.

O acesso a esta ferramenta é controlado pelo Item de Segurança: 5553 – Manutenção de Natureza de Operação – Ferramenta de Exportação de Natureza de Operação On-Line.

O acesso a esta ferramenta é controlado pelo Item de Segurança: 5553 – Manutenção de Natureza de Operação – Ferramenta de Exportação de Natureza de Operação On-Line.

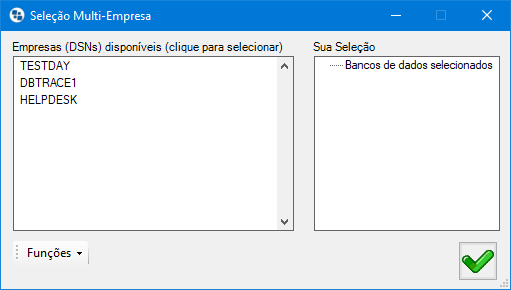

Para exportar uma natureza, clique em processar na janela que será exibida mostrando a natureza que será exportada. A seguir, na próxima janela exibida, selecione os Bancos de Dados para qual a natureza será exportada, clicando na lista do lado esquerdo na janela que é aberta.

Para finalizar clique em  Confirmar.

Confirmar.

Para naturezas exportadas, apenas será possível alterar nos cadastros os campos que não estiverem sendo sincronizados.

Para naturezas exportadas, apenas será possível alterar nos cadastros os campos que não estiverem sendo sincronizados.

Na sincronização online de naturezas de operação, a ferramenta será executada somente se a tabela estiver selecionada no Configurador Geral >> link Sincronismo.

Imprimir (ALT + P)

Imprimir (ALT + P)

Clicando neste botão na barra de ferramentas, será exibido um relatório contendo as informações principais da Natureza da Operação, em vista da grande quantidade de campos dessa tabela. Esse relatórios pode ser personalizado.

Observações quanto ao cadastro de Natureza de Operação:

Observações quanto ao cadastro de Natureza de Operação:

- Ao utilizar as opções Gera Dados Financeiros, Devolução de Compra e Crédito em uma mesma Natureza de Operação, poderá ser gerado crédito para o fornecedor em caso de devolução de compra.

- As opções relacionadas abaixo não poderão ser alteradas quando a Natureza de Operação estiver em uso em um Pedido de Venda ou Ordem de Compra:

- Nota Fiscal de Entrada\Saída;

- Atualiza Estoque;

- Devolução de Venda;

- Devolução de Compra;

- Remessa;

- Aba Apuração de Tributos.

Mapa Contábil

Mapa Contábil- Recurso que permite visualizar “Mapa contábil” configurado na natureza de operação da conta corrente, onde mostra todas as configurações de contas contábeis. Em forma de report ele exibe as contas das abas de amarrações contábeis da natureza de operação que está sendo exibida.

Mapa contábil ou Demonstração Contábil, são documentos que uma empresa elabora e divulga, com o objetivo de representar seu fluxo contábil e financeiro em um certo período.

Mapa contábil ou Demonstração Contábil, são documentos que uma empresa elabora e divulga, com o objetivo de representar seu fluxo contábil e financeiro em um certo período.

Regras do Dataplace referente a troca de Natureza de Operação e Cálculo de IPI.

Regras do Dataplace referente a troca de Natureza de Operação e Cálculo de IPI.

- Verifica o cadastro da natureza de operação usada no pedido e caso haja cadastro de natureza de operação de troca (industrialização ou revenda), o sistema realiza a troca, inclusive considerando as novas configurações de IPI.

- O Sistema verifica as configurações de Parâmetros de Compra e Venda e caso haja contexto de substituição tributária, o sistema realiza a troca de dados de ICMS, mas não o de IPI. Assim, não realiza as trocas com base no cadastro de Natureza de Operação.