O Controle das empresas abrange manutenções de cadastros iniciais para configurações de escrita fiscal da organização, tais como: Clientes, Fornecedores, Natureza de Operação, Serviços, configurações do regime de tributação simples federal e estadual, entre outros.

Controle das Empresas

Clientes

Nesta manutenção são cadastradas todas as informações dos clientes com os quais a empresa trabalha.

![]() Para acessar a manutenção Clientes, clique no menu Parceiros de Negócios >> Parceiros de Negócios >> Clientes.

Para acessar a manutenção Clientes, clique no menu Parceiros de Negócios >> Parceiros de Negócios >> Clientes.

A seguinte janela será exibida:

Ao clicar no botão Adicionar ou utilizar as teclas de atalho para adicionar um cliente, poderá aparecer a seguinte mensagem: “Deseja gerar o Código do Cliente a partir da Tabela de Parâmetros?”. Neste caso, pode-se escolher sim para que o sistema gere automaticamente o código do cliente, ou não, caso você queira digitar um código para o cliente.

Ao clicar no botão Adicionar ou utilizar as teclas de atalho para adicionar um cliente, poderá aparecer a seguinte mensagem: “Deseja gerar o Código do Cliente a partir da Tabela de Parâmetros?”. Neste caso, pode-se escolher sim para que o sistema gere automaticamente o código do cliente, ou não, caso você queira digitar um código para o cliente.

Informe os seguintes campos:

Cd. Cliente

Neste campo informe o código do cliente. Para consultar um código existente utilize o botão Binóculo de Pesquisa para fazer a seleção.

Nas pesquisas de clientes não serão exibidos registros inativos. Caso seja informado um cliente/fornecedor inativo, os campos Código, Nome Fantasia/Apelido e Razão Social/Nome terão seus conteúdos exibidos em vermelho.

Nas pesquisas de clientes não serão exibidos registros inativos. Caso seja informado um cliente/fornecedor inativo, os campos Código, Nome Fantasia/Apelido e Razão Social/Nome terão seus conteúdos exibidos em vermelho.

Nome Fantasia/Apelido

Neste campo informe o nome fantasia/apelido do cliente, caso o cliente ou fornecedor em questão seja pessoa jurídica. Para consultar um nome fantasia/apelido existente utilize o botão Binóculo de Pesquisa para fazer a seleção.

Razão Social/Nome

Neste campo informe o nome ou a razão social do cliente. Caso for pessoa física, informe o nome, caso for pessoa jurídica, informe a razão social. Para consultar uma razão social/nome existente utilize o botão Binóculo de Pesquisa para fazer a seleção.

Endereço

Neste campo informe o endereço do cliente.

Complemento

Neste campo informe o complemento do endereço. Caso no cadastro de localidades o complemento referente ao endereço já tenha sido cadastrado, o sistema irá preencher automaticamente este campo, mas pode-se alterar.

Bairro

Neste campo informe o bairro do cliente.

CEP

Neste campo informe o CEP do cliente.

UF

Neste campo informe a sigla do estado do cliente.

País

Neste campo informe o país do cliente.

Cidade

Neste campo informe a cidade do cliente.

DDD

Neste campo informe o DDD da cidade do cliente.

Fones

Neste campo informe o(s) número(s) do(s) telefone(s) do cliente.

Fone Dados

Neste campo informe o número do telefone de dados do cliente. Neste campo pode-se informar um telefone que é utilizado para conexão com internet, por exemplo.

Fax

Neste campo informe o número do fax do cliente.

Tipo de Pessoa

Neste campo marque  se o cadastro em questão é de pessoa Jurídica, Masculina ou Feminina.

se o cadastro em questão é de pessoa Jurídica, Masculina ou Feminina.

CNPJ / CPF

Neste campo informe o CNPJ/CPF, vai depender se o cadastro é de pessoa física ou jurídica. O Nome do campo irá mudar de acordo com o Tipo de Pessoa escolhido. Caso a opção Física (Feminina ou Masculina) estiver selecionada o nome ficará CPF, caso a opão Jurídica estiver selecionada ficará CPF.

Estadual / RG

Neste campo informe a inscrição estadual do cliente. O nome do campo irá mudar de acordo com o Tipo de Pessoa escolhido. Caso a opção Física (Feminina ou Masculina) estiver selecionada o nome ficará RG, caso a opão Jurídica estiver selecionada ficará Estadual.

Municipal

Neste campo informe o número da inscrição municipal do cliente.

Cd. Contábil

Neste campo pode-se digitar o código e pressionar a tecla Tab ou utilizar o botão Binóculo de Pesquisa para selecionar um código existente.

Quando for feita a integração contábil de Compras e Vendas, o conteúdo desse campo será utilizado como código de conta para gerar o lançamento contábil. A regra de integração depende de especificidades adotadas pelo responsável da Contabilidade, na empresa.

Data Cadastro

Ao adicionar um cliente, o sistema irá atualizar este campo com a data atual, mas pode-se alterar.

Empresa responsável pelo ISS

Caso este campo estiver selecionado, no momento do faturamento, o sistema irá pegar a alíquota de ISS (interna ou externa) cadastrado no serviço, módulo de Produtos e Serviços e irá calcular o imposto no qual será destacado na Nota Fiscal.

Para saber mais sobre cálculo de ISS, consulte o tópico Produtos e Serviços.

Atribuir Código (Alt+T): Ao clicar neste botão, será exibida uma mensagem “Deseja gerar o código do cliente a partir da tabela de Parâmetros? “, escolhendo a opção sim o sistema gera automaticamente o código do fornecedor com as mesmas informações do cliente em questão.

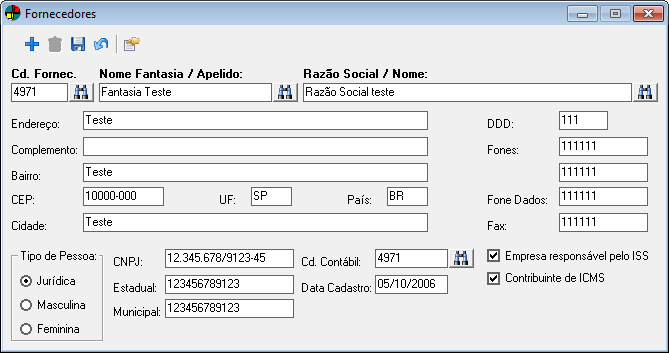

Fornecedores

Nesta manutenção são cadastradas todas as informações dos fornecedores com os quais a empresa trabalha.

![]() Para acessar a manutenção Fornecedores, clique no menu Parceiros de Negócios >> Parceiros de Negócios >> Fornecedores.

Para acessar a manutenção Fornecedores, clique no menu Parceiros de Negócios >> Parceiros de Negócios >> Fornecedores.

A seguinte janela será exibida:

Ao clicar no botão Adicionar ou utilizar as teclas de atalho para adicionar um cliente, poderá aparecer a seguinte mensagem: “Deseja gerar o Código do Cliente a partir da Tabela de Parâmetros?”. Neste caso, pode-se escolher sim para que o sistema gere automaticamente o código do cliente, ou não, caso você queira digitar um código para o cliente.

Ao clicar no botão Adicionar ou utilizar as teclas de atalho para adicionar um cliente, poderá aparecer a seguinte mensagem: “Deseja gerar o Código do Cliente a partir da Tabela de Parâmetros?”. Neste caso, pode-se escolher sim para que o sistema gere automaticamente o código do cliente, ou não, caso você queira digitar um código para o cliente.

Informe os seguintes campos:

Cd. Fornecedor

Neste campo informe o código do fornecedor. Para consultar um código existente utilize o botão Binóculo de Pesquisa para fazer a seleção.

Nas pesquisas de fornecedores não serão exibidos registros inativos. Caso seja informado um cliente/fornecedor inativo, os campos Código, Nome Fantasia/Apelido e Razão Social/Nome terão seus conteúdos exibidos em vermelho.

Nas pesquisas de fornecedores não serão exibidos registros inativos. Caso seja informado um cliente/fornecedor inativo, os campos Código, Nome Fantasia/Apelido e Razão Social/Nome terão seus conteúdos exibidos em vermelho.

Nome Fantasia/Apelido

Neste campo informe o nome fantasia/apelido do fornecedor, caso o cliente ou fornecedor em questão seja pessoa jurídica. Para consultar um nome fantasia/apelido existente utilize o botão Binóculo de Pesquisa para fazer a seleção.

Razão Social/Nome

Neste campo informe o nome ou a razão social do fornecedor. Caso for pessoa física, informe o nome, caso for pessoa jurídica, informe a razão social. Para consultar uma razão social/nome existente utilize o botão Binóculo de Pesquisa para fazer a seleção.

Endereço

Neste campo informe o endereço do fornecedor.

Complemento

Neste campo informe o complemento do endereço. Caso no cadastro de localidades o complemento referente ao endereço já tenha sido cadastrado, o sistema irá preencher automaticamente este campo, mas pode-se alterar.

Bairro

Neste campo informe o bairro do fornecedor.

CEP

Neste campo informe o CEP do fornecedor.

UF

Neste campo informe a sigla do estado do fornecedor.

País

Neste campo informe o país do fornecedor.

Cidade

Neste campo informe a cidade do fornecedor.

DDD

Neste campo informe o DDD da cidade do fornecedor.

Fones

Neste campo informe o(s) número(s) do(s) telefone(s) do fornecedor.

Fone Dados

Neste campo informe o número do telefone de dados do fornecedor. Neste campo pode-se informar um telefone que é utilizado para conexão com internet, por exemplo.

Fax

Neste campo informe o número do fax do fornecedor.

Tipo de Pessoa

Neste campo marque  se o cadastro em questão é de pessoa Jurídica, Masculina ou Feminina.

se o cadastro em questão é de pessoa Jurídica, Masculina ou Feminina.

CNPJ / CPF

Neste campo informe o CNPJ/CPF, vai depender se o cadastro é de pessoa física ou jurídica. O Nome do campo irá mudar de acordo com o Tipo de Pessoa escolhido. Caso a opção Física (Feminina ou Masculina) estiver selecionada o nome ficará CPF, caso a opção Jurídica estiver selecionada ficará CPF.

Estadual / RG

Neste campo informe a inscrição estadual do fornecedor. O nome do campo irá mudar de acordo com o Tipo de Pessoa escolhido. Caso a opção Física (Feminina ou Masculina) estiver selecionada o nome ficará RG, caso a opção Jurídica estiver selecionada ficará Estadual.

Municipal

Neste campo informe o número da inscrição municipal do fornecedor.

Cd. Contábil

Neste campo pode-se digitar o código e pressionar a tecla Tab ou utilizar o botão Binóculo de Pesquisa para selecionar um código existente.

Quando for feita a integração contábil de Compras e Vendas, o conteúdo desse campo será utilizado como código de conta para gerar o lançamento contábil. A regra de integração depende de especificidades adotadas pelo responsável da Contabilidade, na empresa.

Data Cadastro

Ao adicionar um fornecedor, o sistema irá atualizar este campo com a data atual, mas pode-se alterar.

Empresa responsável pelo ISS

Caso este campo estiver selecionado, no momento do faturamento, o sistema irá pegar a alíquota de ISS (interna ou externa) cadastrado no serviço, módulo de Produtos e Serviços e irá calcular o imposto no qual será destacado na Nota Fiscal.

Para saber mais sobre cálculo de ISS, consulte o tópico de Produtos e Serviços.

Atribuir Código (Alt+T): Ao clicar neste botão, será exibida uma mensagem “Deseja gerar o código do fornecedor a partir da tabela de Parâmetros? “, escolhendo a opção sim o sistema gera automaticamente o código do fornecedor com as mesmas informações do cliente em questão.

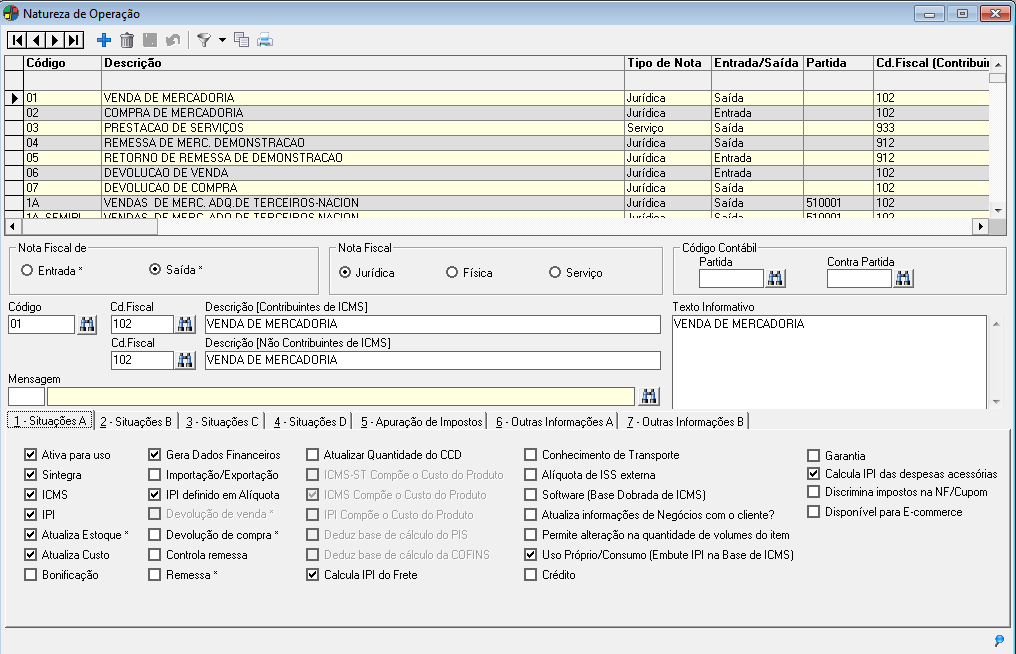

Natureza de Operação

Nesta janela são cadastradas as Naturezas de Operações, tanto de Entrada, para o caso de Compras, quanto de Saída, para o caso de Vendas. O cadastro da natureza de operação deve ser realizado corretamente, de forma a garantir a confiabilidade nos dados fiscais informados.

Para acessar a janela, clique no menu lateral Escrituração Fiscal >> Controle de Empresas >> Natureza de Operação.

A seguinte janela será exibida:

Informe os seguintes campos:

Código

Neste campo informe um código para identificação da Natureza de Operação.

Descrição [Contribuinte de ICMS] / Código Fiscal

Neste campo informe a descrição (Contribuinte de ICMS) e o Cd. Fiscal da natureza de operação. Estes campos serão utilizados quando Cliente/Fornecedor da movimentação a ser realizada for contribuinte de ICMS. Não será permitido alterar o Cd. Fiscal caso a natureza de operação esteja em uso.

Descrição [Não Contribuinte de ICMS] / Código Fiscal

Neste campo informe a descrição (Não Contribuinte de ICMS) e o Cd. Fiscal da natureza de operação. Estes campos serão utilizados quando o Cliente/Fornecedor da movimentação a ser realizada não for contribuinte de ICMS. Não será permitido alterar o Cd. Fiscal caso a natureza de operação esteja em uso.

Texto Informativo

Neste campo informe um texto que auxilie o usuário na identificação da natureza de operação nas pesquisas fonéticas do sistema.

Mensagem

Neste campo informe a mensagem a ser impressa na Nota Fiscal. As mensagem disponibilizadas são as observações padrões cadastradas na manutenção Observação Padrão (menu Arquivo >> Tabelas de Controle >> Observação Padrão). Para informá-la pode-se digitar o código da mesma e pressionar Tab, ou então clicar no botão  Binóculo de Pesquisa e entre com parte da descrição da observação padrão desejada.

Binóculo de Pesquisa e entre com parte da descrição da observação padrão desejada.

Código Contábil

Partida

Neste campo informe o código da conta contábil de partida da contabilidade para as operações a serem realizadas com a natureza de operação podendo ser Débito ou Crédito. Para isso digite o código da conta contábil e pressione Tab, ou então clique no botão  Binóculo de Pesquisa e entre com parte da descrição da conta contábil desejada.

Binóculo de Pesquisa e entre com parte da descrição da conta contábil desejada.

Contra Partida

Neste campo informe o código da conta contábil de contra partida da contabilidade para as operações a serem realizadas com a natureza de operação podendo ser Débito ou Crédito. Para isso digite o código da conta contábil e pressione Tab, ou então clique no botão  Binóculo de Pesquisa e entre com parte da descrição da conta contábil desejada.

Binóculo de Pesquisa e entre com parte da descrição da conta contábil desejada.

Nota Fiscal de

Neste campo marque :

Entrada: Caso a natureza de operação seja utilizada para movimentações de entrada.

Saída: Caso a natureza de operação seja utilizada para movimentações de saída.

Nota Fiscal

Neste campo marque :

Jurídica: Caso as notas fiscais emitidas nas movimentações utilizando a natureza de operação, sejam jurídicas.

Física: Caso as notas fiscais emitidas nas movimentações utilizando a natureza de operação, sejam físicas.

Serviço: Caso as notas fiscais emitidas nas movimentações utilizando a natureza de operação, sejam de serviço.

Esta manutenção possui ainda 6 abas para a realização de configurações de funcionamento da natureza de operação, sendo elas:

1- Situações A

Marque os campos desejados:

Ativa para Uso

Marque  esta opção caso deseje que a natureza de operação seja disponibilizada para utilização. Caso a opção esteja desmarcada, o registro será exibido em vermelho para melhor identificação. Por padrão esta opção virá marcada ao adicionar uma nova natureza de operação.

esta opção caso deseje que a natureza de operação seja disponibilizada para utilização. Caso a opção esteja desmarcada, o registro será exibido em vermelho para melhor identificação. Por padrão esta opção virá marcada ao adicionar uma nova natureza de operação.

Sintegra

Marque  esta opção caso deseje que as operações que utilizarem a natureza de operação sejam consideradas na geração do disco de operações fiscais do Sintegra.

esta opção caso deseje que as operações que utilizarem a natureza de operação sejam consideradas na geração do disco de operações fiscais do Sintegra.

ICMS

Marque  esta opção caso as operações que utilizarem a natureza de operação devam calcular o ICMS. Indiferente deste campo estar marcado, o rateio do frete a partir do peso será calculado quando existir frete e/ou a opção Rateio do Frete para Cálculo de IPI estiver marcada.

esta opção caso as operações que utilizarem a natureza de operação devam calcular o ICMS. Indiferente deste campo estar marcado, o rateio do frete a partir do peso será calculado quando existir frete e/ou a opção Rateio do Frete para Cálculo de IPI estiver marcada.

IPI

Marque  esta opção caso as operações que utilizarem a natureza de operação devam calcular o IPI. Por padrão, esta opção virá marcada caso a empresa tenha em seu cadastro (módulo Configurador Geral >> menu Arquivo >> Dados da Empresa) a situação Industrial ou Industrial/Comercial marcada.

esta opção caso as operações que utilizarem a natureza de operação devam calcular o IPI. Por padrão, esta opção virá marcada caso a empresa tenha em seu cadastro (módulo Configurador Geral >> menu Arquivo >> Dados da Empresa) a situação Industrial ou Industrial/Comercial marcada.

Atualiza Estoque

Marque  esta opção caso as operações que utilizarem a natureza de operação devam movimentar (creditar ou debitar) o estoque do(s) produto(s).

esta opção caso as operações que utilizarem a natureza de operação devam movimentar (creditar ou debitar) o estoque do(s) produto(s).

Atualiza Custo

Marque  esta opção caso as operações que utilizarem a natureza de operação devam atualizar o suto do(s) produto(s). Caso esta opção esteja marcada e a opção Atualizar Estoque esteja desmarcada, ao salvar o registro será exibida a seguinte mensagem: “A configuração feita para essa natureza especificando “Não atualiza estoque” e “Atualiza custo” é válida somente para adoção em processamento de Nota Fiscal complementar (módulo de Comércio Exterior e módulo de Importação). Se essa natureza for utilizada em outros pontos do sistema, nem Custos e Nem Estoque serão atualizados. Confirma o salvamento dessa configuração? – Ação registrada pelo sistema e pode ser posteriormente listada em relatórios de rastreamento. Sim/Não”. Clicando em Não a gravação do registro é cancelada podendo-se alterá-lo. Clicando em Sim, o registro será gravado e será gerado log de evento, o qual poderá ser visualizado no sistema Segurança em Nível de Aplicativo >> menu Log de Eventos >> Segurança >> Configurações.

esta opção caso as operações que utilizarem a natureza de operação devam atualizar o suto do(s) produto(s). Caso esta opção esteja marcada e a opção Atualizar Estoque esteja desmarcada, ao salvar o registro será exibida a seguinte mensagem: “A configuração feita para essa natureza especificando “Não atualiza estoque” e “Atualiza custo” é válida somente para adoção em processamento de Nota Fiscal complementar (módulo de Comércio Exterior e módulo de Importação). Se essa natureza for utilizada em outros pontos do sistema, nem Custos e Nem Estoque serão atualizados. Confirma o salvamento dessa configuração? – Ação registrada pelo sistema e pode ser posteriormente listada em relatórios de rastreamento. Sim/Não”. Clicando em Não a gravação do registro é cancelada podendo-se alterá-lo. Clicando em Sim, o registro será gravado e será gerado log de evento, o qual poderá ser visualizado no sistema Segurança em Nível de Aplicativo >> menu Log de Eventos >> Segurança >> Configurações.

Bonificação

Marque  esta opção caso as operações que utilizarem a natureza de operação devam permitir bonificações ao cliente ou fornecedor. Exemplo: A empresa dar um brinde ao cliente, ou o fornecedor dar um brinde à empresa.

esta opção caso as operações que utilizarem a natureza de operação devam permitir bonificações ao cliente ou fornecedor. Exemplo: A empresa dar um brinde ao cliente, ou o fornecedor dar um brinde à empresa.

Gera Dados Financeiros

Marque  esta opção caso as operações que utilizarem a natureza de operação devam gerar os dados financeiros. Caso a opção esteja desmarcada, não será possível gerar os dados financeiros nem mesmo manualmente.

esta opção caso as operações que utilizarem a natureza de operação devam gerar os dados financeiros. Caso a opção esteja desmarcada, não será possível gerar os dados financeiros nem mesmo manualmente.

Importação/Exportação

Marque  esta opção caso as operações que utilizarem a natureza de operação envolvam exportação ou importação.

esta opção caso as operações que utilizarem a natureza de operação envolvam exportação ou importação.

IPI definido em Alíquota

Marque  esta opção caso as operações que utilizarem a natureza de operação devam calcular o IPI do(s) produto(s) em alíquota. Estando esta opção desmarcada, o IPI do(s) produto(s) das operações que utilizarem a natureza de operação será calculado em valores. Caso a opção IPI estiver desmarcada esta opção ficará desabilitada. Por padrão, esta opção virá marcada caso a empresa tenha em seu cadastro (módulo Configurador Geral >> menu Arquivo >> Dados da Empresa ou Industrial/Comercial marcada. Exemplo: Se um produto possui IPI de 15 e a opção está desmarcada, será adicionado no total do pedido R$15,00, caso contrário será adicionado 15%.

esta opção caso as operações que utilizarem a natureza de operação devam calcular o IPI do(s) produto(s) em alíquota. Estando esta opção desmarcada, o IPI do(s) produto(s) das operações que utilizarem a natureza de operação será calculado em valores. Caso a opção IPI estiver desmarcada esta opção ficará desabilitada. Por padrão, esta opção virá marcada caso a empresa tenha em seu cadastro (módulo Configurador Geral >> menu Arquivo >> Dados da Empresa ou Industrial/Comercial marcada. Exemplo: Se um produto possui IPI de 15 e a opção está desmarcada, será adicionado no total do pedido R$15,00, caso contrário será adicionado 15%.

Devolução de Venda

Marque  esta opção caso as operações que utilizarem a natureza de operação possam realizar a entrada de produto(s) por devolução de vendas. Esta opção somente estará disponível se a natureza de operação for de entrada.

esta opção caso as operações que utilizarem a natureza de operação possam realizar a entrada de produto(s) por devolução de vendas. Esta opção somente estará disponível se a natureza de operação for de entrada.

Devolução de Compra

Marque  esta opção caso as operações que utilizarem a natureza de operação possam realizar a saída de produto(s) por devolução de compras. Esta opção somente estará disponível se a natureza de operação dor de saída.

esta opção caso as operações que utilizarem a natureza de operação possam realizar a saída de produto(s) por devolução de compras. Esta opção somente estará disponível se a natureza de operação dor de saída.

Controla Remessa

Marque  esta opção caso as operações que utilizarem a natureza de operação podem controlar remessas de mercadoria(s), de forma que as saídas e entradas dessas mercadorias possam ser relacionadas. Exemplo: Remessas de consignação, remessas de mostruário, etc.

esta opção caso as operações que utilizarem a natureza de operação podem controlar remessas de mercadoria(s), de forma que as saídas e entradas dessas mercadorias possam ser relacionadas. Exemplo: Remessas de consignação, remessas de mostruário, etc.

Remessa

Marque  esta opção caso as operações que utilizarem a natureza de operação não devam ser consideradas em estatísticas de faturamento da empresa.

esta opção caso as operações que utilizarem a natureza de operação não devam ser consideradas em estatísticas de faturamento da empresa.

Atualiza Quantidade do CCD

Marque  esta opção caso as operações que utilizarem a natureza de operação devam atualizar o Certificado de Classificação Desdobrado. Este certificado é controlado pelos Ministérios da Agricultura, do Abastecimento e da Reforma Agrária, e é utilizado por empresas fabricantes de produtos de origem vegetal. Essas empresas solicitam registro no Ministério da Agricultura que fornece um número de CCD, ou seja, um lote em quilos com data de validade para que seja feito o controle e emitido nas embalagens de produtos de origem vegetal.

esta opção caso as operações que utilizarem a natureza de operação devam atualizar o Certificado de Classificação Desdobrado. Este certificado é controlado pelos Ministérios da Agricultura, do Abastecimento e da Reforma Agrária, e é utilizado por empresas fabricantes de produtos de origem vegetal. Essas empresas solicitam registro no Ministério da Agricultura que fornece um número de CCD, ou seja, um lote em quilos com data de validade para que seja feito o controle e emitido nas embalagens de produtos de origem vegetal.

ICMS-ST Compõe o Custo do Produto

Marque  esta opção caso as operações que utilizarem a natureza de operação tenham substituição tributária de ICMS e o valor desta substituição deva compor o custo do(s) produto(s).

esta opção caso as operações que utilizarem a natureza de operação tenham substituição tributária de ICMS e o valor desta substituição deva compor o custo do(s) produto(s).

ICMS Compõe o Custo do Produto

Marque  esta opção caso as operações que utilizarem a natureza de operação devam atribuir o valor do ICMS do(s) produto(s) à composição de seu(s) custo. Caso a opção ICMS estiver desmarcada esta opção ficará desabilitada. Esta opção somente estará disponível se a natureza de operação for de entrada.

esta opção caso as operações que utilizarem a natureza de operação devam atribuir o valor do ICMS do(s) produto(s) à composição de seu(s) custo. Caso a opção ICMS estiver desmarcada esta opção ficará desabilitada. Esta opção somente estará disponível se a natureza de operação for de entrada.

IPI Compõe o Custo do Produto

Marque  esta opção caso as operações que utilizarem a natureza de operação devam atribuir o valor do IPI do(s) produto(s) à composição de deu(s) custo(s). Caso a opção IPI estiver desmarcada esta opção ficará desabilitada. Esta opção somente estará disponível se a natureza de operação for de entrada.

esta opção caso as operações que utilizarem a natureza de operação devam atribuir o valor do IPI do(s) produto(s) à composição de deu(s) custo(s). Caso a opção IPI estiver desmarcada esta opção ficará desabilitada. Esta opção somente estará disponível se a natureza de operação for de entrada.

Deduz Base de Cálculo do PIS

Marque  esta opção caso as naturezas de entrada que utilizarem a natureza de operação devam ser deduzidas na base de cálculo do PIS. Esta opção somente estará disponível se a natureza de operação for de entrada.

esta opção caso as naturezas de entrada que utilizarem a natureza de operação devam ser deduzidas na base de cálculo do PIS. Esta opção somente estará disponível se a natureza de operação for de entrada.

Deduz Base de Cálculo do COFINS

Marque  esta opção caso as operações de entrada que utilizarem a natureza de operação devam ser deduzidas da base de cálculo do COFINS.

esta opção caso as operações de entrada que utilizarem a natureza de operação devam ser deduzidas da base de cálculo do COFINS.

Calcula IPI do frete

Marque  esta opção caso as operações que utilizarem a natureza de operação devam ratear (por peso) o valor do frete para cálculo do IPI. Não será possível marcar esta opção sem que a opção IPI definido em Alíquota também esteja marcada.

esta opção caso as operações que utilizarem a natureza de operação devam ratear (por peso) o valor do frete para cálculo do IPI. Não será possível marcar esta opção sem que a opção IPI definido em Alíquota também esteja marcada.

Conhecimento de Transporte

Marque  esta opção caso as operações que utilizarem a natureza de operação devam separar as notas de venda do tipo comércio das notas do tipo conhecimento de transporte em alíquotas diferentes para a apuração do Simples Federal.

esta opção caso as operações que utilizarem a natureza de operação devam separar as notas de venda do tipo comércio das notas do tipo conhecimento de transporte em alíquotas diferentes para a apuração do Simples Federal.

Alíquota de ISS externa

Marque  esta opção caso as operações que utilizarem a natureza de operação devam considerar a utilização da alíquota de Imposto Sobre Serviço para operações fora do estado de localização da empresa.

esta opção caso as operações que utilizarem a natureza de operação devam considerar a utilização da alíquota de Imposto Sobre Serviço para operações fora do estado de localização da empresa.

Software (Base Dobrada de ICMS)

Marque  esta opção caso as operações que utilizarem a natureza de operação tenham como produto(s) algum(ns) software(s), onde a base de ICMS deverá ser dobrada. Caso a opção ICMS estiver desmarcada esta opção ficará desabilitada. Exemplo: Se a base de ICMS normal for R$100,00, o sistema irá calcular o ICMS sobre a base de R$200,00, sendo também necessário que o produto tenha como campo adicional, o código SY001 – Classificando como Software (ICMS/base dobrada) com conteúdo = S.

esta opção caso as operações que utilizarem a natureza de operação tenham como produto(s) algum(ns) software(s), onde a base de ICMS deverá ser dobrada. Caso a opção ICMS estiver desmarcada esta opção ficará desabilitada. Exemplo: Se a base de ICMS normal for R$100,00, o sistema irá calcular o ICMS sobre a base de R$200,00, sendo também necessário que o produto tenha como campo adicional, o código SY001 – Classificando como Software (ICMS/base dobrada) com conteúdo = S.

Atualiza informações de Negócios com o Cliente?

Marque  esta opção caso as operações que utilizarem a natureza de operação devam gravar em um serviço nas informações de negócios com o cliente, o(s) item(ns) e o valor total do pedido. Para isso será exibida uma janela no encerramento da operação solicitando confirmação das informações a serem gravadas para o cliente.

esta opção caso as operações que utilizarem a natureza de operação devam gravar em um serviço nas informações de negócios com o cliente, o(s) item(ns) e o valor total do pedido. Para isso será exibida uma janela no encerramento da operação solicitando confirmação das informações a serem gravadas para o cliente.

Permite alteração na quantidade de volumes do item

Marque  esta opção caso as operações que utilizarem a natureza de operação devam permitir, que em caso de itens com código múltiplo, os volumes das embalagens possam ser alterados.

esta opção caso as operações que utilizarem a natureza de operação devam permitir, que em caso de itens com código múltiplo, os volumes das embalagens possam ser alterados.

Uso Próprio / Consumo (Embute IPI na Base de ICMS)

Marque  esta opção caso as operações que utilizarem a natureza de operação sejam para uso próprio ou consumo, desta forma o valor do IPI será embutido na base de ICMS.

esta opção caso as operações que utilizarem a natureza de operação sejam para uso próprio ou consumo, desta forma o valor do IPI será embutido na base de ICMS.

Crédito

Marque  esta opção caso as operações que utilizarem a natureza de operação gerem crédito ao cliente ou fornecedor no caso de pagamentos efetuados com valor maior que o valor das parcelas.

esta opção caso as operações que utilizarem a natureza de operação gerem crédito ao cliente ou fornecedor no caso de pagamentos efetuados com valor maior que o valor das parcelas.

Garantia

Marque  esta opção caso as operações que utilizarem a natureza de operação devam considerar que se trata de movimentação devido à garantia de itens. Exemplo: Um produto vendido pela empresa apresenta problemas, o cliente devolve o produto à loja e recebe outro em troca, as movimentações de entrada e de saída devem ser classificadas como garantia.

esta opção caso as operações que utilizarem a natureza de operação devam considerar que se trata de movimentação devido à garantia de itens. Exemplo: Um produto vendido pela empresa apresenta problemas, o cliente devolve o produto à loja e recebe outro em troca, as movimentações de entrada e de saída devem ser classificadas como garantia.

2- Situações B

Para acessar, clique na aba 2 – Situações B ou então, se preferir utilize as teclas de atalho Alt+2.

A seguinte janela será exibida:

Esta aba possui as seguintes opções:

Venda de importação própria?

Marque  esta opção caso as operações que utilizarem a natureza de operação possam realizar a venda de produtos importados diretamente pela empresa. Esta opção somente estará disponível se a natureza de operação for de Saída.

esta opção caso as operações que utilizarem a natureza de operação possam realizar a venda de produtos importados diretamente pela empresa. Esta opção somente estará disponível se a natureza de operação for de Saída.

Comercialização de Sucata

Marque  esta opção caso as operações que utilizarem a natureza de operação possam realizam a venda de produtos existentes na UP de Sucata, informada no módulo Configurador Geral do Sistema, menu Arquivo, manutenção de Configurações do Sistema, link Estoque, aba Configurações – C, campo Referente almoxarifado de Sucata. Sendo que para que seja permitida a venda a UP ainda deve conter em seu cadastro a opção Disponível para Venda marcada.

esta opção caso as operações que utilizarem a natureza de operação possam realizam a venda de produtos existentes na UP de Sucata, informada no módulo Configurador Geral do Sistema, menu Arquivo, manutenção de Configurações do Sistema, link Estoque, aba Configurações – C, campo Referente almoxarifado de Sucata. Sendo que para que seja permitida a venda a UP ainda deve conter em seu cadastro a opção Disponível para Venda marcada.

PIS Compõe o Custo do Produto

Marque  esta opção caso as operações que utilizarem a natureza de operação devam considerar que o PIS já está inserido na composição do custo do produto. Caso esta opção não esteja marcada, será habilitado um campo em frente à mesma onde deverá ser informada a alíquota para dedução, referente ao PIS, do custo do produto.

esta opção caso as operações que utilizarem a natureza de operação devam considerar que o PIS já está inserido na composição do custo do produto. Caso esta opção não esteja marcada, será habilitado um campo em frente à mesma onde deverá ser informada a alíquota para dedução, referente ao PIS, do custo do produto.

COFINS Compõe o Custo do Produto

Marque  esta opção caso as operações que utilizarem a natureza de operação devam considerar que o COFINS já está inserido na composição do custo do produto. Caso esta opção não esteja marcada, será habilitado um campo em frente à mesma onde deverá ser informada a alíquota para dedução, referente ao COFINS, do custo do produto.

esta opção caso as operações que utilizarem a natureza de operação devam considerar que o COFINS já está inserido na composição do custo do produto. Caso esta opção não esteja marcada, será habilitado um campo em frente à mesma onde deverá ser informada a alíquota para dedução, referente ao COFINS, do custo do produto.

Sujeito a incentivo fiscal em importação

Marque  esta opção caso as operações que utilizarem a natureza de operação estiverem sujeitas a incentivo fiscal de importação, de forma a controlada a entrada ou não do valor do ICMS no total da Nota Fiscal de Importação.

esta opção caso as operações que utilizarem a natureza de operação estiverem sujeitas a incentivo fiscal de importação, de forma a controlada a entrada ou não do valor do ICMS no total da Nota Fiscal de Importação.

Compra para recebimento futuro? / Venda para Entrega Futura?

Marque  esta opção caso as operações que utilizarem a natureza de operação tenham programação de entrada/recebimento futuro. Quando tratar de natureza de operação de Saída, a opção será descrita como Compra para recebimento futuro?, tratando-se de natureza de operação de Entrada, a descrição será Venda para Entrega Futura?.

esta opção caso as operações que utilizarem a natureza de operação tenham programação de entrada/recebimento futuro. Quando tratar de natureza de operação de Saída, a opção será descrita como Compra para recebimento futuro?, tratando-se de natureza de operação de Entrada, a descrição será Venda para Entrega Futura?.

Imposto de Importação Compõe Custo do Produto

Marque  esta opção caso as operações que utilizarem a natureza de operação devam considerar que o imposto de importação já está inserido na composição do custo do produto. Esta opção somente estará habilitada caso a opção Exportação/Importação da aba 1 – Situações A estiver marcada e a natureza de operação for de Entrada.

esta opção caso as operações que utilizarem a natureza de operação devam considerar que o imposto de importação já está inserido na composição do custo do produto. Esta opção somente estará habilitada caso a opção Exportação/Importação da aba 1 – Situações A estiver marcada e a natureza de operação for de Entrada.

Permite faturamento por Suframa nos casos de cliente de Zona Franca?

Marque  esta opção caso as operações que utilizarem a natureza de operação devam permitir faturamento através de Suframa para clientes de Zona Franca.

esta opção caso as operações que utilizarem a natureza de operação devam permitir faturamento através de Suframa para clientes de Zona Franca.

Troca de CFOP pelo do cadastro de exceções no caso de subst. tributária de produto

Marque  esta opção caso as operações que utilizarem a natureza de operação devam realizar, em caso de substituição tributária, a troca do CFOP informado no campo Cd. Fiscal pelo CFOP informado no módulo Produtos e Serviços / Engenharia de Produtos, menu Arquivo, opção Produtos, link Exceções, aba 2 – Outros Dados, no campo Natureza de operação para seleção dos campo: CFOP, Descrição (Natureza de Operação), Cd. Contábil.

esta opção caso as operações que utilizarem a natureza de operação devam realizar, em caso de substituição tributária, a troca do CFOP informado no campo Cd. Fiscal pelo CFOP informado no módulo Produtos e Serviços / Engenharia de Produtos, menu Arquivo, opção Produtos, link Exceções, aba 2 – Outros Dados, no campo Natureza de operação para seleção dos campo: CFOP, Descrição (Natureza de Operação), Cd. Contábil.

IPI entra na base de PIS nas Entradas/NRM?

Marque  esta opção caso as operações que utilizarem a natureza de operação devam considerar o valor do IPI na base de cálculo do PIS das operações de entrada e das Notas de Recebimento de Materiais. Esta opção somente estará disponível se a natureza de operação for de Entrada.

esta opção caso as operações que utilizarem a natureza de operação devam considerar o valor do IPI na base de cálculo do PIS das operações de entrada e das Notas de Recebimento de Materiais. Esta opção somente estará disponível se a natureza de operação for de Entrada.

IPI entra na base de COFINS nas Entradas NRM?

Marque  esta opção caso as operações que utilizarem a natureza de operação devam considerar o valor do IPI na base de cálculo do COFINS das operações de entrada e das Notas de Recebimento de Materiais. Esta opção somente estará disponível se a natureza de operação for de Entrada.

esta opção caso as operações que utilizarem a natureza de operação devam considerar o valor do IPI na base de cálculo do COFINS das operações de entrada e das Notas de Recebimento de Materiais. Esta opção somente estará disponível se a natureza de operação for de Entrada.

Contribuinte substituído: Registrar base de cálculo ST e valor devido

Marque  esta opção caso as operações que utilizarem a natureza de operação devam registrar a base de cálculo da Substituição Tributária e o valor devido. O registro destes dados será feito nos campos adicionais SY029 – último Vl. Pratica como Base de ICMS/ST e SY030 – Último Vl. Praticado como Imposto Retido de ICMS/ST. Esta opção somente estará disponível se a natureza de operação for de Entrada.

esta opção caso as operações que utilizarem a natureza de operação devam registrar a base de cálculo da Substituição Tributária e o valor devido. O registro destes dados será feito nos campos adicionais SY029 – último Vl. Pratica como Base de ICMS/ST e SY030 – Último Vl. Praticado como Imposto Retido de ICMS/ST. Esta opção somente estará disponível se a natureza de operação for de Entrada.

Contribuinte substituído Indicar base de cálculo e valor retido como observação do item de venda

Marque  esta opção caso as operações que utilizarem a natureza de operação devam indicar a base de cálculo e o valor retido de Substituição Tributária na observação do item da venda na Nota Fiscal. Para isso será buscado o conteúdo nos campos adicionais do produto SY029 – último Vl. Pratica como Base de ICMS/ST e SY030 – Último Vl. Praticado como Imposto Retido de ICMS/ST, sendo estes copiados para os campos ST Base Compra e ST Vl. Retido Compra nos módulo de Vendas, menu Arquivo, opção Pedido de Faturamento, aba Itens do Pedido, Dados Complementares (Ctrl+D), aba 2 – Dados Complementares. Esta opção somente estará disponível se a natureza de operação for de Saída.

esta opção caso as operações que utilizarem a natureza de operação devam indicar a base de cálculo e o valor retido de Substituição Tributária na observação do item da venda na Nota Fiscal. Para isso será buscado o conteúdo nos campos adicionais do produto SY029 – último Vl. Pratica como Base de ICMS/ST e SY030 – Último Vl. Praticado como Imposto Retido de ICMS/ST, sendo estes copiados para os campos ST Base Compra e ST Vl. Retido Compra nos módulo de Vendas, menu Arquivo, opção Pedido de Faturamento, aba Itens do Pedido, Dados Complementares (Ctrl+D), aba 2 – Dados Complementares. Esta opção somente estará disponível se a natureza de operação for de Saída.

Permite faturamento por Substituição Tributária

Marque  esta opção caso as operações que utilizarem a natureza de operação devam permitir faturamento através de Substituição Tributária. Esta opção somente estará disponível se a natureza de operação for de Saída.

esta opção caso as operações que utilizarem a natureza de operação devam permitir faturamento através de Substituição Tributária. Esta opção somente estará disponível se a natureza de operação for de Saída.

Embute IPI na base de cálculo de ICMS e/ou Total da Nota

Marque  esta opção caso as operações que utilizarem a natureza de operação devam considerar o valor do IPI na base de cálculo do ICMS e/ou no valor total da Nota Fiscal. Esta opção somente estará habilitada caso a opção IPI da aba 1 – Situações A estiver desmarcada.

esta opção caso as operações que utilizarem a natureza de operação devam considerar o valor do IPI na base de cálculo do ICMS e/ou no valor total da Nota Fiscal. Esta opção somente estará habilitada caso a opção IPI da aba 1 – Situações A estiver desmarcada.

Considerar no demonstrativo de diferença de alíquota (Escrita Fiscal)

Marque  esta opção caso deseje que a natureza de operação seja considerada no relatório Demonstrativo de Diferença de Alíquota (módulo Escrita Fiscal), não precisando assim o usuário, no momento de gerar o relatório, ter de selecionar as opções desejadas pois estas já virão marcadas.

esta opção caso deseje que a natureza de operação seja considerada no relatório Demonstrativo de Diferença de Alíquota (módulo Escrita Fiscal), não precisando assim o usuário, no momento de gerar o relatório, ter de selecionar as opções desejadas pois estas já virão marcadas.

Requer aprovação por alçada

Selecione ![]() esta opção para indicar que as movimentações que utilizem esta natureza de operação irão necessitar de aprovação por alçada.

esta opção para indicar que as movimentações que utilizem esta natureza de operação irão necessitar de aprovação por alçada.

Esta opção somente estará disponível para naturezas de operação de Entrada e Devolução de Venda e para empresas que possuem configuração de Alçada personalizada.

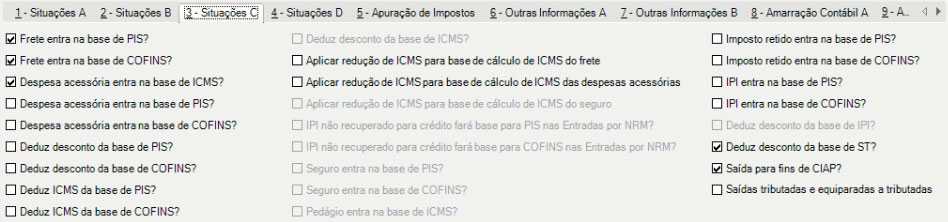

3- Situações C

Para acessar, clique na aba 3 – Situações C ou então, se preferir utilize as teclas de atalho Alt+3.

A seguinte janela será exibida:

Frete entra na base de PIS?

Selecione  esta opção caso o frete seja considerado na base de PIS.

esta opção caso o frete seja considerado na base de PIS.

Frete entra na base de COFINS?

Selecione  esta opção caso o frente seja considerado na base de COFINS.

esta opção caso o frente seja considerado na base de COFINS.

Despesa acessória entra na base de ICMS?

Selecione  esta opção caso a despesa acessória seja considerada na base de ICMS.

esta opção caso a despesa acessória seja considerada na base de ICMS.

Despesa acessória entra na base de PIS?

Selecione  esta opção caso a despesa acessória seja considerada na base de PIS.

esta opção caso a despesa acessória seja considerada na base de PIS.

Despesa acessória entra na base de COFINS?

Selecione  esta opção caso a despesa acessória seja considerada na base de COFINS.

esta opção caso a despesa acessória seja considerada na base de COFINS.

Deduz desconto da base de PIS?

Selecione  esta opção caso seja deduzido o desconto da base de PIS.

esta opção caso seja deduzido o desconto da base de PIS.

Deduz desconto da base de COFINS?

Selecione  esta opção caso seja deduzido o desconto da base de COFINS.

esta opção caso seja deduzido o desconto da base de COFINS.

Deduz ICMS da base de PIS?

Selecione  esta opção caso seja deduzido ICMS da base de PIS. (o padrão é desmarcado).

esta opção caso seja deduzido ICMS da base de PIS. (o padrão é desmarcado).

Deduz ICMS da base de COFINS?

Selecione  esta opção caso seja deduzido ICMS da base de COFINS (o padrão é desmarcado).

esta opção caso seja deduzido ICMS da base de COFINS (o padrão é desmarcado).

Aplicar redução de ICMS para base de cálculo de ICMS do frete

Selecione  esta opção caso deseje aplicar redução de ICMS para base de cálculo de ICMS do frete.

esta opção caso deseje aplicar redução de ICMS para base de cálculo de ICMS do frete.

Ao calcular os impostos da Ordem de Compra que possui valor de frete, o sistema permitirá que o valor de ICMS referente a esse valor sofra redução da base de cálculo, de acordo com as configurações da natureza de operação do campo “Aplicar redução de ICMS para base de cálculo de ICMS do frete (S/N)”

Exemplo utilizando a opção acima selecionada:

Valor do produto: 100,00

Frete: 10,00

Alíquota ICMS: 18,00%

Alíquota Redução ICMS: 26,67%

Base de ICMS do produto: 73,33 (100,00 – 26,67%)

Base de ICMS do frete: 7,33 (10,00 – 26,67%)

Aplicar redução de ICMS para base de cálculo de ICMS das despesas acessórias

Selecione  esta opção caso deseje aplicar redução de ICMS para base de cálculo de ICMS sobre as despesas acessórias.

esta opção caso deseje aplicar redução de ICMS para base de cálculo de ICMS sobre as despesas acessórias.

Os campos IPI não recuperado para crédito fará base para PIS e IPI não recuperado para crédito fará base para COFINS somente serão habilitados para naturezas de entrada. Se a natureza de operação do item do Orçamento deduz base de cálculo PIS e COFINS, e a tributação de IPI do item é 2-Isento ou 3-Outras, o valor de IPI entra na base de PIS e COFINS. Além dessas regras citadas, considera-se também os novos campos IPI não recuperado para crédito fará base para PIS? e IPI não recuperado para crédito fará base para COFINS? para o IPI entrar ou não na base de cálculo de cada um dos impostos.

Deduz desconto da base de ICMS/IPI?

Selecione  esta opção caso a Natureza de Operação aplique uma dedução do desconto do produto à base de ICMS e IPI..

esta opção caso a Natureza de Operação aplique uma dedução do desconto do produto à base de ICMS e IPI..

IPI não recuperado para crédito fará base para PIS/COFINS?

Selecione  esta opção para que o IPI não recuperado em uma operação seja considerado para base de cálculo de PIS e COFINS.

esta opção para que o IPI não recuperado em uma operação seja considerado para base de cálculo de PIS e COFINS.

Saída para fins de CIAP?/Saídas Tributadas e equiparadas à tributadas para fins de CIAP?

Selecione  esta opção caso a Natureza da Operação contemple uma saída que envolva Controle de Crédito de ICMS de Ativo Permanente (CIAP). Estes campos estarão habilitados somente em casos de Naturezas de Operação de saída.

esta opção caso a Natureza da Operação contemple uma saída que envolva Controle de Crédito de ICMS de Ativo Permanente (CIAP). Estes campos estarão habilitados somente em casos de Naturezas de Operação de saída.

Imposto retido entra na base de PIS/COFINS?

Selecione  esta opção para que o Imposto Retido seja considerado como base para cálculo de PIS e COFINS.

esta opção para que o Imposto Retido seja considerado como base para cálculo de PIS e COFINS.

IPI entra na base de PIS/COFINS?

Selecione  esta opção para que o Imposto sobre produtos industrializados referente à venda/compra seja considerado como base para cálculo de PIS e COFINS.

esta opção para que o Imposto sobre produtos industrializados referente à venda/compra seja considerado como base para cálculo de PIS e COFINS.

Deduz desconto da base de ST?

Selecione  esta opção para que nas vendas em que haja ocorrência de substituição tributária, o valor do desconto seja deduzido da base de cálculo do ICMS em ST.

esta opção para que nas vendas em que haja ocorrência de substituição tributária, o valor do desconto seja deduzido da base de cálculo do ICMS em ST.

4- Situações D

Nesta aba poderá informar as seguintes situações para cada natureza de operação:

Retenção de Impostos na Fonte?

Marque  esta opção caso as operações que utilizarem a natureza de operação deva considerar a retenção de impostos na fonte. Ao marcar esta opção os campos Alq. PIS, Alq. COFINS e Alq. CSLL serão habilitados. Esta opção somente estará disponível se a natureza de operação for de Saída.

esta opção caso as operações que utilizarem a natureza de operação deva considerar a retenção de impostos na fonte. Ao marcar esta opção os campos Alq. PIS, Alq. COFINS e Alq. CSLL serão habilitados. Esta opção somente estará disponível se a natureza de operação for de Saída.

Alq. PIS

Informe neste campo a alíquota do PIS retido na fonte. Para que esta alíquota seja considerada no momento da geração da Nota Fiscal, é necessário que o produto possua o campo adicional SY038 – Produto com PIS retido na fonte configurado.

Alq. COFINS

Informe neste campo a alíquota do COFINS retido na fonte. Para que esta alíquota seja considerada no momento da geração da Nota Fiscal, é necessário que o produto possua o campo adicional SY039 – Produto com COFINS retido na fonte configurado.

Alq. CSLL

Informe neste campo a alíquota do CSLL retido na fonte. Para que esta alíquota seja considerada no momento da geração da Nota Fiscal, é necessário que o produto possua o campo adicional SY040 – Produto com CSLL retido na fonte configurado.

Permite cálculo de ISS na Nota Fiscal / Permite cálculo de PIS na Nota Fiscal / Permite cálculo de COFINS na Nota Fiscal.

Selecione  estas opções caso deseje permitir tais cálculos na Nota Fiscal.

estas opções caso deseje permitir tais cálculos na Nota Fiscal.

Aplicar regra de cálculo para ICMS e ICMS-ST de acordo com incentivo RIOLOG

Selecione essa opção para indicar que a natureza de operação irá utilizar a regra do RIOLOG. Para maiores informações sobre RIOLOG acesse http://www.legiscenter.com.br/minha_conta/bj_plus/direito_tributario/atos_legais_estaduais/rio_de_janeiro/decretos/2012/decreto_43725_de_22-08-12.htm

Aplicar Portaria/Protocolo ICMS 58/11 (Faturamento por Suframa)

Ao gerar nota fiscal para SUFRAMA com substituição tributária, essa opção indicará se:

* N – Segue regra normal do sistema deduzindo PIS/COFINS da base de cálculo de ST quando for faturamento para SUFRAMA;

* S – Não deduz PIS/COFINS da base de cálculo de ST quando for faturamento para SUFRAMA, mas deduz do valor total da NF.

Qtde de dias corridos para retorno da remessa

Neste campo, o usuário poderá informar a quantidade de dias corridos para retorno da remessa. Este campo só estará disponível quando tratar-se de um registro em que se tenha controle de remessa/retorno selecionado. Caso o campo esteja com o valor 0 (zero), não haverá data de retorno.

Na consulta Controle de Remessa e Retorno >> do menu Consultas, o sistema irá fazer as contas considerando a data de emissão da NF em comparação com o número de dias digitado no campo Qtde de dias corridos para retorno da remessa. No caso de haver ultrapassado o tempo limite, o sistema mostrará a linha da nota origem em vermelho.

Indicador da Exigibilidade do ISS

Neste campo, pode-se selecionar o indicador de exigibilidade do ISS, sendo as opções: 1 – Elegível, 2 – Não incidência, 3 – Isenção, 4 – Exportação, 5 – Imunidade, 6 – Exigibilidade Suspensa por Decisão Judicial, 7 – Exigibilidade Suspensa por Processo Administrativo.

Indicador de Incentivo Fiscal (Serviços)

Neste campo, pode-se selecionar se há ou não incentivo fiscal: 1- Sim ou 2 – Não.

Atividade

O conteúdo deste campo identifica a alíquota do simples utilizada para quando a empresa for enquadrada no Simples Nacional. Selecione a opção correspondente, podendo ser: 0 – Nenhuma, 1 – Simples (sem Subst. Trib.), 2 – Simples – Serviço ou 3 – Simples (com Subst. Trib.).

Essa informação permite identificar no sistema quando as operações de comercialização ocorreram com ou sem substituição tributária ou se trata-se de uma prestação de serviço, uma vez que, de acordo com a receita bruta anual da empresa, as alíquotas se diferenciam nessas três situações.

Exemplo:

|

Receita Bruta em 12 meses | R$2.340.000,01 a R$2.520.000,00 |

| Alíquota – Comércio (Venda sem ST) | 10,23% |

| Alíquota – Serviço | 14,15% |

| Alíquota – ICMS | 3,48% |

| Alíquota – Comércio (Venda com ST) | 10,23 – 3,48 = 6,75% |

5- Apuração de Impostos

Nesta aba poderá informar as seguintes situações para cada natureza de operação:

Imposto Simples

Informe neste campo se o Imposto Simples das operações que utilizarem a natureza de operação Entra na base de cálculo, Não entra na base de cálculo ou é Isento. Para isso clique na seta para baixo e selecione a opção desejada. Esta opção somente estará disponível se no cadastro da empresa no módulo Escrita Fiscal >> menu Arquivo >> Cadastro das Empresas >> aba Dados Complementares a opção Simples Federal estiver marcada.

PIS

Informe neste campo se o PIS das operações que utilizarem a natureza de operação Entra na base de cálculo, Não entra na base de cálculo ou é Isento. Para isso clique na seta para baixo e selecione a opção desejada. Esta opção somente estará disponível se no cadastro da empresa no módulo Escrita Fiscal >> menu Arquivo >> Cadastro das Empresas >> aba Dados Complementares a opção Lucro Presumido ou Lucro Real estiver marcada.

IRPJ

Informe neste campo se o IRPJ das operações que utilizarem a natureza de operação Entra na base de cálculo, Não entra na base de cálculo ou é Isento. Para isso clique na seta para baixo e selecione a opção desejada. Esta opção somente estará disponível se no cadastro da empresa no módulo Escrita Fiscal >> menu Arquivo >> Cadastro das Empresas >> aba Dados Complementares a opção Lucro Presumido ou Lucro Real estiver marcada.

ICMS

Informe neste campo se o ICMS das operações que utilizarem a natureza de operação é 1 – Tributado, 2 – Isento ou 3 – Outras. Para isso clique na seta para baixo e selecione a opção desejada.

IPI

Informe neste campo se o IPI das operações que utilizarem a natureza de operação é 1 – Tributado, 2 – Isento ou 3 – Outras. Para isso clique na seta para baixo e selecione a opção desejada.

COFINS

Informe neste campo se o COFINS das operações que utilizarem a natureza de operação Entra na base de cálculo, Não entra na base de cálculo ou é Isento. Para isso clique na seta para baixo e selecione a opção desejada. Esta opção somente estará disponível se no cadastro da empresa no módulo Escrita Fiscal >> menu Arquivo >> Cadastro das Empresas >> aba Dados Complementares a opção Lucro Presumido ou Lucro Real estiver marcada.

CSLL

Informe neste campo se o CSLL das operações que utilizarem a natureza de operação Entra na base de cálculo, Não entra na base de cálculo ou é Isento. Para isso clique na seta para baixo e selecione a opção desejada. Esta opção somente estará disponível se no cadastro da empresa no módulo Escrita Fiscal >> menu Arquivo >> Cadastro das Empresas >> aba Dados Complementares a opção Lucro Presumido ou Lucro Real estiver marcada.

ICMS não tributado deve ir para

Informe neste campo se o ICMS não Tributado das operações que utilizarem a natureza de operação é 1 – Isento ou 2 – Outras. Para isso clique na seta para baixo e selecione a opção desejada.

IPI não tributado deve ir para

Informe neste campo se o IPI não Tributado das operações que utilizarem a natureza de operação é 1 – Isento ou 2 – Outras. Para isso clique na seta para baixo e selecione a opção desejada.

6- Outras Informações A

Nesta aba poderá informar as seguintes situações para cada natureza de operação:

Código da Dipam

Informe neste campo o Código da Declaração do Índice de Participação dos Municípios. Este código será utilizado para separar as operações a serem enviadas à Dipam através de programa fornecido pelo governo. Para isso clique na seta para baixo e selecione a opção desejada. A informação preenchida neste campo será utilizada para o envio de informações à GIA, bem como na geração do registro 1400 do SPED ICMS/IPI.

Cd. Mov. Devolução de Venda

Informe neste campo o código da movimentação para devolução de venda. Para isso digite o código da movimentação. Este código refere-se à movimentação de entrada no estoque a ser feita com a devolução da venda. O cadastro de movimento de estoque pode ser feito no módulo Estoque – Atacado e Varejo / Bem de Consumo, menu Arquivo, Tabelas de Controle, Cadastro de Movimentos.

Cd. Mov. Canc. Devolução de Venda

Informe neste campo o código da movimentação para cancelamento de devolução de venda. Para isso digite o código da movimentação. Este código refere-se à movimentação de saída no estoque a ser feita com o cancelamento da devolução da venda. O cadastro de movimento de estoque pode ser feito no módulo Estoque – Atacado e Varejo / Bem de Consumo, menu Arquivo, Tabelas de Controle, Cadastro de Movimentos.

Cd. Nat. Oper. para revenda

Informe neste campo o código da natureza de operação a ser utilizada no caso de haver item de origem comprado. Para isso digite o código da natureza de operação. Caso não deseje que a natureza de operação seja trocada, basta não informar conteúdo para este campo.

Cd. Nat. Oper. para venda de industrialização

Informe neste campo o código da natureza de operação a ser utilizada no caso de haver item de origem manufaturado. Para isso digite o código da natureza de operação. Caso não deseje que a natureza de operação seja trocada, basta não informar conteúdo para este campo.

Cd. Siscomex

Informe neste campo o código do país no Sistema Integrado de Comércio Exterior. Este código será utilizado para identificar o país ao qual pertence à mercadoria inclusa na operação de importação/exportação.

Ao atribuir a natureza de operação para o item do pedido de venda, e essa natureza de operação realizar a troca automática para outra natureza de operação quando for produto industrializado ou revenda, o sistema realizará a seguinte checagem:

– Para carregar o IPI para o item, será considerado se a natureza de operação a ser trocada automaticamente calcula IPI e não a configuração da natureza atribuída ao item do pedido.

– Para carregar as situações tributárias (ICMS, IPI, PIS e COFINS) será considerado a natureza de operação a ser trocada automaticamente e não a configuração da natureza atribuída ao item do pedido.

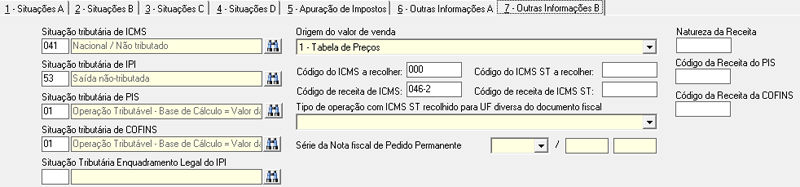

7- Outras Informações B

Nesta aba poderá informar as seguintes situações para cada natureza de operação:

Situação Tributária de ICMS

Informe neste campo o código da situação tributária do ICMS. Para isso digite o código da situação tributária e pressione Tab para que a descrição seja exibida em frente ao código. Os códigos de situação tributária são cadastrados nos módulos Produtos e Serviços / Engenharia de Produtos >> menu Arquivo >> Tabelas de Controle >> Código de situação tributária – CST >> ICMS. Caso a empresa esteja configurada como Optante pelo Simples Nacional, e o seu regime tributário esteja definido como 1 – Simples Nacional, este campo será alterado para que seja informado o CSOSN (Código de Situação da Operação no Simples Nacional).

Situação Tributária de IPI

Informe neste campo o código da situação tributária do IPI. Para isso digite o código da situação tributária e pressione Tab para que a descrição seja exibida em frente ao código. Os códigos de situação tributária são cadastrados nos módulos Produtos e Serviços / Engenharia de Produtos >> menu Arquivo >> Tabelas de Controle >> Código de situação tributária – CST >> IPI.

Situação Tributária de PIS

Informe neste campo o código da situação tributária do PIS. Para isso digite o código da situação tributária e pressione Tab para que a descrição seja exibida em frente ao código. Os códigos de situação tributária são cadastrados nos módulos Produtos e Serviços / Engenharia de Produtos >> menu Arquivo >> Tabelas de Controle >> Código de situação tributária – CST >> PIS.

Situação Tributária de COFINS

Informe neste campo o código da situação tributária do COFINS. Para isso digite o código da situação tributária e pressione Tab para que a descrição seja exibida em frente ao código. Os códigos de situação tributária são cadastrados nos módulos Produtos e Serviços / Engenharia de Produtos >> menu Arquivo >> Tabelas de Controle >> Código de situação tributária – CST >> COFINS.

Enquadramento Legal do IPI

Informe qual o código de enquadramento legal para saída e para entrada do IPI utilizado por este produto. Essa informação é cadastrada na manutenção Enquadramento Legal do IPI.

Origem do valor de venda

Informe neste campo a origem do valor a ser utilizado para venda. Para isso basta clicar na seta para baixo e selecionar a opção desejada. Não será possível alterar uma natureza de operação por outra que utilize uma origem do valor de venda diferente na operação. As seguintes opções estão disponíveis:

-

1 – Tabela de Preços: Ao selecionar um item na operação, o valor de venda do mesmo será o informado na tabela de preços selecionada. Utilizando esta opção não será possível alterar a tabela de preços de uma operação após ter informado um item, nem mesmo realizar a releitura desta.

-

2 – Valor de Custo do processo de importação/Lote: Será permitida apenas a seleção de itens que possuem estoque controlado por Lote.

-

3 – Valor da nota de entrada/NRM: Ao salvar o item selecionado será exibida uma janela para seleção de uma NRM, devendo o produto selecionado constar na mesma para a sua seleção, onde o valor de venda será o mesmo valor de compra do item na NRM.

Código do ICMS a recolher

Informe neste campo o código do ICMS a recolher. Este código é responsável pela identificação do detalhamento da apuração de ICMS para o SPED – Sistema Público de Escrituração Digital, de forma a reconhecer os registros de pagamentos realizados ou a realizar pela empresa.

Exemplos: 000 – ICMS a recolher, 003 – Antecipação do diferencial de alíquotas do ICMS, 090 – Outras obrigações do ICMS, etc.

Este campo é composto por 3 caracteres, no momento de gravar a Natureza de Operação, o sistema consistirá a quantidade de caracteres neste campo, se for inferior a 3, será exibida uma mensagem de alerta ao usuário.

Código de receita de ICMS

Informe neste campo o código de receita de ICMS. Este campo refere-se à obrigação da empresa quanto ao ICMS, cada estado possui seus próprios códigos de acordo com a legislação vigente. O conteúdo deste campo será utilizado no SPED – Sistema Público de Escrituração Digital.

Exemplo: 135-0 – FUNDAP, este código refere-se à obrigação quanto ao ICMS de uma empresa do estado do Espírito Santo.

Nesse campo será permitido a inserção de até 10 caracteres.

Código do ICMS ST a recolher

Informe neste campo o código do ICMS de Substituição Tributária a recolher. Este código é responsável pela identificação do detalhamento da apuração de ICMS de Substituição Tributária para o SPED – Sistema Público de Escrituração Digital, de forma a reconhecer os registros de pagamentos realizados ou a realizar pela empresa. Exemplos: 001 – ICMS da substituição tributária pelas entradas, 002 – ICMS da substituição tributária pelas saídas para o Estado, 999 – ICMS da substituição tributária pelas saídas para outro Estado, etc.

Este campo é composto por 3 caracteres, no momento de gravar a Natureza de Operação, o sistema consistirá a quantidade de caracteres neste campo, se for inferior a 3, será exibida uma mensagem de alerta ao usuário.

Código da receita de ICMS ST

Informe neste campo o código de receita de ICMS de Substituição Tributária. Este campo refere-se à obrigação da empresa quanto ao ICMS de Substituição Tributária, cada estado possui seus próprios códigos de acordo com a legislação vigente. O conteúdo deste campo será utilizado no SPED – Sistema Público de Escrituração Digital.

Exemplo: 135-0 – FUNDAP, este código refere-se à obrigação quanto ao ICMS de Substituição Tributária de uma empresa do estado do Espírito Santo.

Nesse campo será permitido a inserção de até 10 caracteres.

Tipo de operação com ICMS ST recolhido para UF diversa do documento fiscal

Informe neste campo o tipo de operação com ICMS de Substituição Tributária recolhido para Unidades Federativas diferentes da expressa no documento fiscal a ser considerado nas operações que utilizarem a natureza de operação. O conteúdo informado neste campo irá realizar a identificação das operações que se enquadrarem no caso. Este campo será considerado apenas em casos de NF-e (Nota Fiscal Eletrônica), onde ao ser importada para o SPED – Sistema Público de Escrituração Digital, será feita a conferência deste registro para a geração de todas as informações necessárias.

Exemplo: Leasing de veículos – quando a entidade financeira está localizada em uma Unidade Federativa e o destinatário do produto em outra Unidade Federativa.

Natureza da Receita

Neste campo, o usuário deverá especificar o Código de Detalhamento das Receitas Isentas, não alcançadas pela incidência da Contribuição, sujeitas a alíquota zero ou de vendas com suspensão. E a Natureza da Receita tem que ser classificada de acordo com o CST orientador.

Assim, de acordo com o CST, os contribuintes devem utilizar os códigos existentes nas tabelas abaixo indicadas:

– Para o CST 04 – Operação Tributável Monofásica – Revenda a Alíquota Zero, utilize os códigos constantes nas tabelas 4.3.10: Produtos Sujeitos à Incidência Monofásica da Contribuição Social – Alíquotas Diferenciadas e 4.3.11: Produtos Sujeitos à Incidência Monofásica da Contribuição Social – Alíquotas por Unidade de Medida de Produto.

– Para o CST 05 (e alíquota zero) – Operação Tributável por Substituição Tributária, utilize os códigos da Tabela 4.3.12: Produtos Sujeitos à Substituição Tributária da Contribuição Social.

– Para o CST 06 – Operação Tributável a Alíquota Zero, utilize os códigos da Tabela 4.3.13: Produtos Sujeitos à Alíquota Zero da Contribuição Social.

– Para o CST 07 – Operação Isenta da Contribuição, utilize os códigos da Tabela 4.3.14: Operações com Isenção da Contribuição Social.

– Para o CST 08 – Operação sem Incidência da Contribuição, utilize os códigos da Tabela 4.3.15: Operações sem Incidência da Contribuição Social.

– Para o CST 09 – Operação com Suspensão da Contribuição, utilize os códigos da Tabela 4.3.16: Operações com Suspensão da Contribuição Social.

As tabelas citadas acima estão disponibilizadas para download no link abaixo:

Este é um campo de preenchimento não obrigatório e seu conteúdo deve ser considerado para fins de registros específicos do SPED PIS/COFINS.

Aplicar Filtro (Alt+I)

Aplicar Filtro (Alt+I)

Caso desejar filtrar as Naturezas de Operação exibidas na tabela, clique no botão  Exibe registros conforme o status selecionado e selecione uma das opções: Ativos, Inativos ou Ambos. Serão exibidas somente as naturezas correspondentes ao filtro selecionado.

Exibe registros conforme o status selecionado e selecione uma das opções: Ativos, Inativos ou Ambos. Serão exibidas somente as naturezas correspondentes ao filtro selecionado.

Copiar Natureza de Operação (Alt+C)

Copiar Natureza de Operação (Alt+C)

Caso desejar realizar a cópia de uma Natureza de Operação para gerar outra com praticamente as mesmas características, selecione a Natureza de Operação que deseja copiar e clique no botão  Copiar Natureza de Operação ou pressione ALT+C, será exibida a seguinte mensagem: “Para concluir o processo de cópia informe o código da nova Natureza de Operação e salve o registro.”.

Copiar Natureza de Operação ou pressione ALT+C, será exibida a seguinte mensagem: “Para concluir o processo de cópia informe o código da nova Natureza de Operação e salve o registro.”.

1 – Clique no botão OK para prosseguir.

2 – Informe um Código para a Natureza de Operação a ser gerada com a cópia.

3 – Caso desejar aplicar novas configurações sobre esta natureza de operação, faça-as de acordo com as descrições feitas anteriormente.

4 – Após informar todos os dados desejados para a correta utilização da natureza de operação a ser gerada com a cópia, clique no botão  Gravar, ou utilize as teclas de atalho Alt+G.

Gravar, ou utilize as teclas de atalho Alt+G.

Imprimir (Alt+P)

Imprimir (Alt+P)

Clicando neste botão na barra de ferramentas, será exibido um relatório contendo as informações principais da Natureza da Operação em vista da grande quantidade de campos dessa tabela. O mesmo poderá ser personalizado.

As opções relacionadas abaixo não poderão ser alteradas quando a Natureza de Operação estiver em uso em um Pedido de Venda ou Ordem de Compra:

- Nota Fiscal de EntradaSaída;

- Atualiza Estoque;

- Devolução de Venda;

- Devolução de Compra;

- Remessa;

- Aba Apuração de Tributos.

Estas opções são identificadas com um * (asterisco) logo a frente de sua descrição. Ao tentar alterar e gravar o registro será exibida uma mensagem notificando a impossibilidade de alteração das mesmas.

Serviços

Nesta manutenção cadastram-se Serviços e alíquotas para empresas que não utilizam os módulos do Dataplace Dataplace.

Para o correto funcionamento desta manutenção é utilizado o codeID1003687.egn, de forma que, caso haja necessidade de personalização de processos no momento de incluir, excluir ou alterar um registro, essa possa ser feita no mesmo.

Para o correto funcionamento desta manutenção é utilizado o codeID1003687.egn, de forma que, caso haja necessidade de personalização de processos no momento de incluir, excluir ou alterar um registro, essa possa ser feita no mesmo.

O uso desta manutenção é controlado pelo Item de Segurança 978 – Cadastro de Serviço para Escrita Fiscal.

O uso desta manutenção é controlado pelo Item de Segurança 978 – Cadastro de Serviço para Escrita Fiscal.

![]() Para acessar clique em menu Escrituração Fiscal >> Controle das Empresas >> Cadastro de Serviços.

Para acessar clique em menu Escrituração Fiscal >> Controle das Empresas >> Cadastro de Serviços.

Informe os seguintes campos:

Código

Neste campo informe o código do serviço que deseja cadastrar.

Descrição

Neste campo informe a descrição do serviço que deseja cadastrar. Este campo aceita até 120 caracteres.

Ativo ?

Esta opção deve ser marcada  caso a natureza de operação seja ativa para uso.

caso a natureza de operação seja ativa para uso.

Alíquota para Base de IRPJ

Neste campo informe a alíquota para base de IRPJ (Imposto de Renda Pessoa Jurídica).

Alíquota para Base de CSLL

Neste campo informe a alíquota para base de CSLL (Contribuição Social Sobre o Lucro Líquido).

Alíquota de ISS

Neste campo informe a alíquota se ISS (Imposto Sobre Serviços).

Tomador é o responsável pela retenção do ISS

Selecione neste campo Sim se o tomador for responsável pela retenção do ISS e Não caso não seja.

ISS por Localidade (Alt+O)

Através desta ferramenta cadastra-se a alíquota de ISS (Imposto Sobre Serviço) cobrado pelo serviço em diferentes localidades onde é realizada a prestação de serviço.

Para o correto funcionamento desta manutenção é utilizado o codeID1003688.egn, de forma que, caso haja necessidade de personalização de processos no momento de incluir, excluir ou alterar um registro, essa possa ser feita no mesmo.

Para o correto funcionamento desta manutenção é utilizado o codeID1003688.egn, de forma que, caso haja necessidade de personalização de processos no momento de incluir, excluir ou alterar um registro, essa possa ser feita no mesmo.

O uso desta manutenção é controlado pelo Item de Segurança 1817 – Aba ISS por localidade na manutenção de serviços.

O uso desta manutenção é controlado pelo Item de Segurança 1817 – Aba ISS por localidade na manutenção de serviços.

Informe os seguintes campos:

Código

Neste campo informe a chave da localidade na qual deseja cadastrar, ou seja, a localidade onde o serviço será prestado. Utilize a tecla ENTER para facilitar a seleção da chave da localidade.

Nome da Localidade

Neste campo informe a localidade. Utilize a tecla ENTER para facilitar a seleção da Localidade. Ao informar este campo automaticamente o campo Estado será preenchido, conforme cadastro feito na manutenção de Localidade existente no módulo de Clientes e Fornecedores.

Alíquota ISS

Neste campo informe no campo Alíquota de ISS, a alíquota a ser cobrada pelo serviço (Imposto Sobre o Serviço).

![]() As alíquotas cadastradas nessa manutenção, representam as alíquotas externas cobradas pela prestação do serviço em diferentes localidades.

As alíquotas cadastradas nessa manutenção, representam as alíquotas externas cobradas pela prestação do serviço em diferentes localidades.

Tomador é o responsável pela retenção do ISS?

Este campo depende do cadastro do Cliente (módulo de Clientes e Fornecedores) pois:

– Se a opção Contribuinte ISS existente no módulo de Clientes e Fornecedores, estiver selecionada, significa que o cliente é responsável pela retenção do imposto.

– Se a opção Contribuinte ISS existente no módulo de Clientes e Fornecedores, estiver desmarcada, significa que a empresa prestadora do serviço é responsável pela retenção do imposto.

![]() Selecionando Sim nesta opção, na manutenção de Serviço, será feito o cálculo desse imposto a ser retido pelo Tomador ou Prestador de Serviço.

Selecionando Sim nesta opção, na manutenção de Serviço, será feito o cálculo desse imposto a ser retido pelo Tomador ou Prestador de Serviço.

Código de Ajuste da Apuração

ICMS

Através desta manutenção cadastram-se o código de ajuste da apuração de ICMS.

![]() Esta manutenção é controlada pelo Item de Segurança 4405 – Manutenção de Códigos de Ajuste da Apuração de ICMS.

Esta manutenção é controlada pelo Item de Segurança 4405 – Manutenção de Códigos de Ajuste da Apuração de ICMS.

![]() Para correto funcionamento da manutenção é necessário o Engine code da Manutenção de Códigos de Ajuste da Apuração de ICMS (CodeID004405).

Para correto funcionamento da manutenção é necessário o Engine code da Manutenção de Códigos de Ajuste da Apuração de ICMS (CodeID004405).

![]() Para acessar essa manutenção clique em menu Escrituração Fiscal >> Controle das Empresas >> Código de Ajuste da Apuração ICMS.

Para acessar essa manutenção clique em menu Escrituração Fiscal >> Controle das Empresas >> Código de Ajuste da Apuração ICMS.

Informe os seguintes campos:

UF

Neste campo informe a unidade federativa.

Código

Neste campo informe um código para a identificação do ajuste da apuração de ICMS.

Descrição

Neste campo informe a descrição do ajuste da apuração de ICMS.

Início da Vigência /Fim da Vigência

Informe a data inicial e final da vigência.

Utilizando a ferramenta Importar códigos das tabelas de SPED (Alt+I), é possível importar os dados das tabelas do SPED. As tabelas do SPED ficam disponíveis no diretório de arquivos de programas do sistema operacional. Para executar tal ferramenta (necessário acesso ao Item de segurança 4406 – Ferramenta de Importar códigos das tabelas do SPED – Ajustes da apuração de ICMS) é necessário ter o SPED ICMS/IPI instalado na máquina ou selecionar o arquivo manualmente.

IPI

Através desta manutenção cadastram-se o código de ajuste da apuração de IPI.

Esta manutenção possui Data Port com chamada a engine code (EC) de personalização. Quando habilitada a opção Visualização Avançada, é possível entrar em modo de edição do respectivo EC e realizar personalizações vinculadas aos processos de incluir, excluir e alterar dados. Basta clicar no nome do EC para ativar a sua edição.

Esta manutenção possui Data Port com chamada a engine code (EC) de personalização. Quando habilitada a opção Visualização Avançada, é possível entrar em modo de edição do respectivo EC e realizar personalizações vinculadas aos processos de incluir, excluir e alterar dados. Basta clicar no nome do EC para ativar a sua edição.

Consulte a lista de Engine code migrados.

![]() Para acessar essa manutenção clique em menu Escrituração Fiscal >> Controle das Empresas >> Código de Ajuste da Apuração IPI.

Para acessar essa manutenção clique em menu Escrituração Fiscal >> Controle das Empresas >> Código de Ajuste da Apuração IPI.

Informe os seguintes campos:

Código

Neste campo informe um código para a identificação do ajuste da apuração de IPI.

Descrição

Neste campo informe a descrição do ajuste da apuração de IPI.

Início da Vigência /Fim da Vigência

Informe a data inicial e final da vigência.

Utilizando a ferramenta Importar códigos das tabelas de SPED (Alt+I), é possível importar os dados das tabelas do SPED. As tabelas do SPED ficam disponíveis no diretório de arquivos de programas do sistema operacional. Para executar tal ferramenta (necessário acesso ao Item de segurança 4406 – Ferramenta de Importar códigos das tabelas do SPED – Ajustes da apuração de ICMS) é necessário ter o SPED ICMS/IPI instalado na máquina ou selecionar o arquivo manualmente.

PIS/COFINS